Untitled - Banco de la República

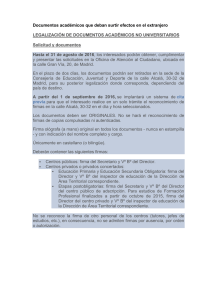

Anuncio