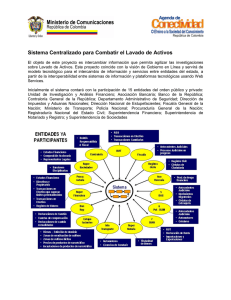

Colombia 2nda Ronda 2004

Anuncio