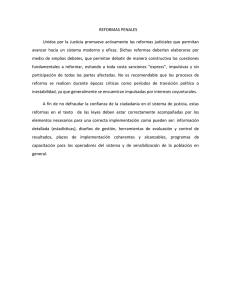

Los condicionantes sociopolíticos y económicos de las reformas

Anuncio