Folleto - Facultad de Administración y Ciencias Sociales

Anuncio

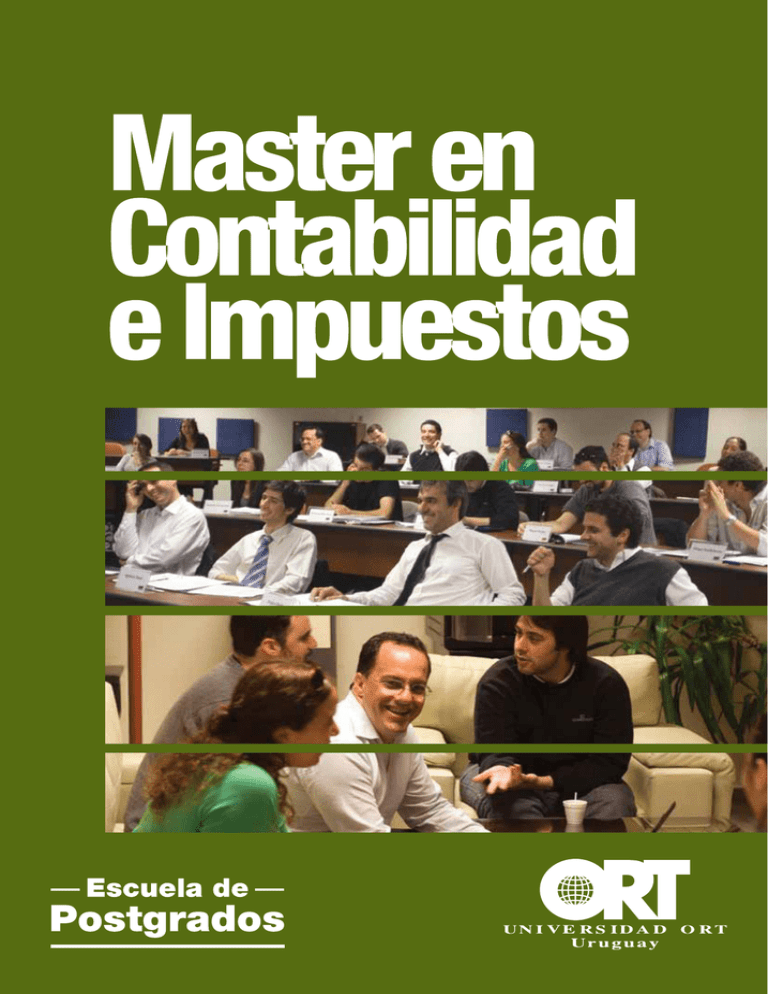

Mensaje de la Coordinadora Académica Debemos reconocer el consenso existente en el ámbito de la profesión contable sobre los períodos de profundos cambios a los que nos vemos desafiados. Han habido importantes transformaciones, tanto desde la perspectiva de las Normas Internacionales de Información Financiera, de las Normas Internacionales de Auditoría como desde la Reforma Tributaria que afectan la actividad profesional y el mundo empresarial. Índice 4. ¿Por qué un Master en Contabilidad e Impuestos en la Universidad ORT? 6. Cuerpo docente 10. Requisitos de admisión y de graduación 11. Características generales 12. Plan de estudios 14. Materias y talleres obligatorios 16. Materias electivas Esto profundiza y jerarquiza la necesidad imperante entre los Contadores Públicos respecto al desarrollo de habilidades para la resolución crítica de problemas, y consecuentemente, el desarrollo de la capacidad para actualizarse en forma permanente y autónoma. A su vez, la internacionalización de las empresas y de su entorno, hace que la formación de postgrado entre los profesionales contables sea una necesidad y no un privilegio. Por tanto, nos direcciona a dar un nuevo paso en la formación buscando el perfeccionamiento y desarrollo de competencias requeridas para la carrera profesional, tanto al nivel de firmas de consultoría y estudios profesionales como para el adecuado asesoramiento en las empresas desde la visión contable, de auditoría y tributaria. En tal sentido, me complace informarte que nuestro Master en Contabilidad e Impuestos ha sido diseñado para atender estas necesidades específicas. Es pionero en Uruguay, confirmando una vez más nuestro papel innovador, reconocido en rankings internacionales. En el Master fomentamos la participación activa de los estudiantes en los programas, propiciamos el debate y el trabajo en equipo, en clases muy prácticas e interactivas, bajo la guía de nuestro cuerpo académico integrado por expertos nacionales y extranjeros de primer nivel. Nuestra Escuela de Postgrados, que abrió sus puertas hace ya más de dos décadas, promueve la innovación y el cambio en las organizaciones, y forma directivos emprendedores que generan empleo, riqueza y bienestar social. Si bien es un desafío para nosotros presentar estos postgrados, también representa un desafío de desarrollo profesional para los Contadores Públicos. Te invito a integrar el grupo que lidere el cambio en nuestra profesión hacia el siglo XXI. ¡Recibe mi cordial saludo! Dra. Norma Pontet Ubal Doctora en Contabilidad, Universidad de Valencia Coordinadora Académica de Postgrados en Contabilidad e Impuestos 2 3 ¿Por qué un Master en Contabilidad e Impuestos en la Universidad ORT? Visión integral Brinda una especialización en contabilidad e impuestos con una visión integral y actualizada para enfrentar las distintas situaciones en empresas públicas, privadas y personas físicas. Profundiza la formación tributaria y contable, combinándola con los conocimientos previos de los participantes en contabilidad, finanzas, auditoría y derecho. Trabajo en equipo Los participantes trabajan en grupos de estudio en múltiples actividades fuera del aula. La mayoría de los cursos suponen la realización de trabajos prácticos desarrollados en equipo y aplicados en la realidad nacional o regional. La constitución de grupos con colegas -Contadores Públicos- de distinta experiencia y área de actividad, permite enriquecer y desarrollar las habilidades individuales a través de los equipos y de la calidad de la experiencia académica. Innovación y tendencia Es el primer Master de su especialidad en Uruguay, siguiendo la tendencia internacional y liderando la innovación en contabilidad, auditoría e impuestos. Experiencia con altos niveles de exigencia Los estándares de exigencia son elevados y rigurosos. Además de las horas de clase, los participantes dedican una cantidad sustancial de tiempo fuera del aula al estudio, actividades de trabajo en equipo y discusión de casos. La contrapartida de este esfuerzo es un auténtico cambio en las formas de ver y pensar los problemas, así como el desarrollo de habilidades de liderazgo, innovación y toma de decisiones. Exclusivo para Contadores Públicos El programa ha sido diseñado por Contadores para Contadores, considerando las necesidades cotidianas y de largo plazo, imprescindibles para un desempeño profesional exitoso. Desarrollo habilidades directivas Promueve la actividad en equipos, utilizando una metodología de casos que expone en forma continua a los participantes a situaciones reales. Combinación del tiempo de formación con el tiempo laboral El diseño curricular prevé una carga horaria part-time que permite compatibilizar las obligaciones familiares y laborales con las académicas. Metodologías para el aprendizaje Distintas personas aprenden de diferente manera, por eso en el Master en Contabilidad e Impuestos la metodología de aprendizaje es variada. Así, en función de la naturaleza de la asignatura, se utiliza tanto el análisis de casos como clases magistrales, talleres, trabajos de campo y búsquedas bibliográficas o una combinación de estas metodologías. Trabajo de campo Las intervenciones organizacionales son características en nuestros cursos y altamente valoradas por nuestros estudiantes y por los empleadores. Su aplicación cierra el ciclo de aprendizaje, sintetizando conocimientos teóricos, capacidades de análisis y diagnósticos en proyectos y trabajos de campo. 4 Los participantes del Master en Contabilidad e Impuestos pueden cursar materias del área de Derecho Tributario Internacional en el LL.M. en Derecho Tributario de la Universidad Torcuato Di Tella. Asimismo, el Master en Contabilidad e Impuestos recibe a estudiantes del LL.M. en Derecho Tributario de dicha universidad. La Universidad ORT integra el Latin American International Tax Program - LAITP. El programa está realizado en forma conjunta con la Universidad Torcuato Di Tella (Argentina), la Fundacao Gertulio Vargas y el Instituto de Estudos Ficais (Brasil), la Universidad Católica de Chile, Northwestern University (Estados Unidos) e IFA Grupo Mexicano A.C. (México). “Cursar este postgrado nos permitió fortalecernos en áreas específicas de nuestra gestión, contando con un plantel docente de profesionales expertos en cada una de ellas, a los que en lo personal quiero agradecer. Profesionales que por su vocación dedicaron mucho esfuerzo en interiorizarse en todos los temas y que nos ayudaron a acceder a ellos, a través de un intercambio franco, generoso y creativo. Aprendimos a leer algo más que la “letra”, a debatir, a unir esa lectura y fundamentalmente, adquirimos herramientas para tomar una posición clara o buscar el camino para una respuesta a la altura de nuestra profesión. No tengo dudas que la opción fue más que enriquecedora. ¡Un desafío exitoso!” Karen Zorkraut, Contadora Pública Socia, Estudio Zorkraut & Asociados Diploma de Especialización en Impuestos, 2010 5 Cuerpo docente Catedráticos, Profesores Titulares y Coordinadores Académicos 6 María Cristina Tolosa Contadora Pública - Licenciada en Administración. Certificado en Docencia Universitaria, Universidad ORT. Consultora y auditora de empresas. Asesora en gestión de cooperativas. Ex Auditora Inspectora Jefe, Auditoría Interna de la Nación, Ministerio de Economía y Finanzas. Catedrática de Contabilidad General y Análisis de Estados Contables. Alberto Varela Programa de Instrucción para Abogados (PIL), Harvard University. Doctor en Derecho y Ciencias Sociales. Socio Director, Departamento Tributario, Ferrere Abogados. Catedrático de Derecho Tributario Aplicado. Félix Abadi Postgrado en Legislación Tributaria, Instituto de Estudios Empresariales de Montevideo (IEEM). Contador Público. Socio Contador, Estudio Rueda, Abadi & Pereira. Integrante, Directorio del Instituto Uruguayo de Estudios Tributarios. Catedrático de Impuestos. Bruno Gili Doctorando en Contabilidad, Universidad de Valencia. Diploma en Estudios Avanzados, Universidad de Valencia. Contador Público. Socio, CPA / Ferrere. Ex Consultor, Banco Interamericano de Desarrollo, Banco Mundial y Ministerio de Economía y Finanzas. Catedrático de Contabilidad Gerencial. Sandra González Master en Derecho, Harvard University. Doctora en Derecho y Ciencias Sociales. Socia, Ferrere Abogados. Catedrática Asociada de Derecho de Empresa. Eduardo Jadra Postgrado en Legislación Tributaria, IEEM. Contador Público - Licenciado en Administración. Miembro, Instituto Uruguayo de Estudios Tributarios. Socio, CPA / Ferrere. Profesor Titular de Impuestos. Nicolás Juan Contador Público. Socio, Estudio Guyer & Regules. Integrante, Consejo Directivo del Instituto Uruguayo de Estudios Tributarios. Catedrático Asociado de Impuestos. Norma Pontet Doctora en Contabilidad y Master en Finanzas y Control de Gestión, Universidad de Valencia. Master en Gestión Portuaria y Transporte Intermodal, Universidad Pontificia de Comillas, Madrid. Contadora Pública. Ex Controller Operations, AssistCard International. Investigadora Nivel I, Sistema Nacional de Investigadores – ANII. Coordinadora Académica de Postgrados en Contabilidad e Impuestos. Gregorio Labatut Doctor en Ciencias Económicas y Empresariales, Universidad de Valencia. Licenciado en Administración. Director del Master en Contabilidad para Pymes y Catedrático de Contabilidad y Fiscalidad, Departamento de Contabilidad, Universidad de Valencia. Ex Director, Departamento de Contabilidad, Universidad de Valencia. Julio César Marchione Doctor en Administración, Magíster en Administración de Empresas y Contador Público, Universidad Católica Argentina. Socio principal, Estudio Marchione. Profesor titular en el MBA, Universidad Argentina de la Empresa. Daniel Porcaro MBA, IEEM. Contador Público. Director Ejecutivo del área de servicios Fiduciarios y Real Estate, y Gerente Senior de Impuestos, PricewaterhouseCoopers. Profesor Titular de Impuestos. Álvaro Prato Contador Público - Licenciado en Administración. Director Ejecutivo, ARMCO Uruguay. Ex Gerente Financiero, Banco Santander. Profesor Titular de Contabilidad Avanzada. Eduardo Meloni Master of Laws, University of Leicester. LL.M. in International Taxation, Universidad de Leiden. Contador Público, Universidad de Buenos Aires. Profesor de Tributación Internacional, Universidad Torcuato Di Tella. Yanira Petrides Master of Accounting, Florida International University. Master in Philosophy, Universidad Anáhuac del Sur. Certified Public Accountant, Instituto Técnológico Autónomo de México (ITAM). Profesora, Management and Accounting School, ITAM. Rodrigo Ribeiro Chartered Financial Analyst, CFA Institute. MBA, Georgia State University. Contador Público. Director, Departamento de Consultoría Financiera, KPMG. Catedrático Asociado de Finanzas de Empresas. Alvaro Scarpelli Contador Público, Socio, KPMG. Catedrático de Auditoría. Jorge Tua Doctor en Ciencias Económicas y Empresariales, Licenciado en Derecho y Licenciado en Ciencias Económicas y Empresariales, Universidad Autónoma de Madrid (UAM). Catedrático de Economía Financiera y Contabilidad, UAM. Especialista en regulación contable. Colaborador en grupos de trabajo, Ministerio de Economía e Instituto de Contabilidad y Auditoría de Cuentas de España. Carmen Verón Doctora en Contabilidad, Universidad de Valencia. Contadora Pública Nacional, Universidad Nacional de Rosario. Profesora, Facultad de Ciencias Económicas y Estadística, Universidad Nacional de Rosario. Docente Investigadora a través del Programa de Fomento a la Investigación Científica y Tecnológica de Argentina. Profesores visitantes Nazlhe Chein Doctora en Contabilidad, Universidad de Valencia. Master en Docencia en Educación Superior, Contadora Pública y Auditora, Universidad Autónoma de Tamaulipas, México. Profesora investigadora, Facultad de Comercio y Administración de Tampico, Universidad Autónoma de Tamaulipas. 7 Profesores Leonardo Akerman Contador Público. Gerente, Departamento de Asesoramiento Tributario Estudio, Cr. Alfredo Kaplan. Ex Gerente, Departamento de Impuestos CPA / Ferrere. Mariella Azzinnari Contadora Pública - Licenciada en Administración. Consultora por el Banco Mundial, Proyecto “Transparencia Informativa en los Mercados”, Ministerio de Economía y Finanzas. Ex Gerente de Administración y Finanzas, NH Hoteles. Ex Gerente de Administración y Finanzas, Bacardi Martini Uruguay. Juan José Cabrera Contador Público. Director de Auditoría, Deloitte. Julia Maria Cabrera de Armas Contadora Pública. Gerente de Auditoría, PricewaterhouseCoopers. Marcelo Cagnani MBA, Universidad ORT. Licenciado en Sistemas. Supervisor, KPMG. Federico Camy Contador Público. Contador Asociado, Guyer & Regules. Gabriela Cervieri Postgrado en Administración, Universidad de la República. Contadora Pública. Gerente de Auditoría, KPMG. Oscar Conti Contador Público. Associate Partner del Departamento de Auditoría, PricewaterhouseCoopers. Pierina De León Contadora Pública. Gerente Senior del Departamento de Impuestos, PricewaterhouseCoopers. Ex Gerente de Impuestos, CPA - Ferrere. Eduardo Denis MBA, Instituto de Estudios Empresariales de Montevideo. Contador Público. Gerente Senior de Auditoría, KPMG. Enrique Ermoglio Contador Público. Integrante, Consejo Directivo del Instituto Uruguayo de Estudios Tributarios. Director, Departamento de Impuestos, Deloitte. Nicolás Gambetta Master of Business in Accounting, University of Technology Sydney, Australia, Diploma en Economía y Gestión Bancaria, Universidad de la República. Contador Público. Supervisor, KPMG. 8 Alfredo Kaplan Contador Público. Asesor, Asociación de Promotores Privados de la Construcción de Uruguay. Ex Profesor Grado 5 de Contabilidad de Costos, Universidad de la República. Alejandro Lafluf Master en Estudios Políticos Aplicados, Centro de la Fundación Internacional Iberoamericana de Políticas Públicas. Doctor en Derecho y Ciencias Sociales. Integrante del Departamento de Asesoría Jurídica, Dirección General Impositiva. Luis Lapique Master en Derecho, University of Iowa. Doctor en Derecho y Ciencias Sociales. Socio, Lapique & Santeugini Abogados. Ex Supervisor. Tea Deloitte & Touche. Daniela Lejtreger MBA, Universidad Austral, Buenos Aires y Sao Paulo Business School. Advanced International Program, Rotman School of Management, University of Toronto. Licenciada en Gerencia y Administración. Ex Ejecutiva Financiera, AmBev, compañía de bebidas, en Buenos Aires, San Pablo y Río de Janeiro. Asesora Académica de Postgrados en Finanzas, Universidad ORT. Isabel Leventure LL.M., Columbia University. Doctora en Derecho. Abogada Senior del Departamento Tributario de Ferrere Abogados. Patricia Marques Contadora Pública. Directora, Departamento Impositivo y Legal, Pricewaterhouse Coopers. José Luís Mattera Diploma en Gestión de Empresas de Servicios, Pontificia Universidad Católica de Chile. Contador Público. Gerente Regional de Impuestos, Finning. Ex Supervisor, Departamento de Impuestos, CPA / Ferrere. Jorge Morini Master en Derecho y Técnica Tributaria, Universidad de Montevideo. Contador Público opción Auditoría e Impuestos. Inspector, Dirección General Impositiva. Coordinador Académico Adjunto de Postgrados en Contabilidad e Impuestos. Alejandro Grilli Master en Derecho y Técnica Tributaria, Universidad de Montevideo. Contador Público. Integrante de la Comisión de Consultas y Adjunto a la Dirección de Fiscalización y de la Comisión de Consultas, Dirección General Impositiva. Analía Morosi Diploma en Finanzas y Contadora Pública, Universidad de la República. Gerente Senior de Outsourcing, CPA / Ferrere. Gianni Gutiérrez Postgrado en Derecho Internacional y Americano, Center for American and International Law, Dallas. Doctor en Derecho y Ciencias Sociales. Autor, “Fideicomiso. Aspectos Legales, Tributarios y Contables”. Coautor, “El contribuyente frente a la Inspección Fiscal”. Gerente, Departamento Tributario, Ferrere Abogados. Juan Tróccoli Contador Público. Socio Director del Departamento Tributario, Consultora Solution Alliance. Ex Contador, Guyer & Regules. 9 Requisitos Características generales de admisión y de graduación Requisitos y procedimientos de admisión Los candidatos a realizar el Master en Contabilidad e Impuestos o el Diploma de Especialización en Impuestos o el Diploma de Especialización en Contabilidad deben ser Contadores Públicos. Una vez realizado su registro, los candidatos son citados para mantener una o más entrevistas de admisión con el Comité Académico de Selección. El comité está compuesto por docentes de los postgrados, quienes evalúan a los candidatos inscriptos en función de su trayectoria académica previa, su experiencia profesional y potencialidad de desarrollo, y su involucramiento profesional y social a través de sus actividades extracurriculares. Reválidas y exenciones Aquellos participantes que hubieran realizado anteriormente estudios superiores en el área contable, de auditoría o impuestos, tienen derecho a solicitar la reválida o exención de hasta un máximo de un 25% de las materias básicas de su especialidad. Requisitos de graduación Para obtener el título de Master en Contabilidad e Impuestos, los participantes deben cursar y aprobar 27 materias y una Tesis o Memoria Final. Para obtener el título de Diploma de Especialización en Contabilidad, los participantes deben cursar y aprobar 10 materias obligatorias (8 cursos y 2 seminarios internacionales), 4 materias electivas y un Caso Integrador. Master en Contabilidad e Impuestos Postgrado de dos años de duración, dirigido a Contadores Públicos interesados en especializarse en contabilidad e impuestos y cuya carrera depende del desempeño de funciones gerenciales o de consultoría en impuestos y contabilidad. Asimismo, está dirigido a graduados recientes que desean consolidar su formación en normas contables e impuestos para su desarrollo profesional y empresarial. Los participantes deben completar 520 horas presenciales de cursos y talleres, y una Tesis o Memoria Final. Diploma de Especialización en Impuestos Postgrado de un año y medio de duración que capacita a los profesionales en los conocimientos referidos al área tributaria nacional e internacional. Los participantes deben completar 260 horas presenciales de cursos y talleres y el Caso Integrador, totalizando 360 horas. Diploma de Especialización en Contabilidad Postgrado de un año y medio de duración que busca desarrollar profundas habilidades analíticas en Normas Internacionales de Información Financiera y en Normas Internacionales de Contabilidad. Analiza la situación financiera de una organización, los cambios que se plantean como consecuencia de decisiones empresariales y el desempeño reflejado en los Estados Contables. Los participantes deben completar 260 horas presenciales de cursos y talleres y el Caso Integrador, totalizando 360 horas. Organización por créditos Como en muchos programas de postgrado de nivel internacional, los participantes del Master y/o de los Diplomas pueden realizar su postgrado cursando al menos dos materias por trimestre. Esta flexibilidad se suma a la ya prevista en el diseño curricular que permite adecuar los estudios a la actividad profesional, siendo especialmente atractivo para quienes desean continuar su formación profesional sin tener que dejar de lado su carrera laboral. Horarios • Master en Contabilidad e Impuestos: lunes a jueves de 19 y 30 a 22 hs. • Diploma de Especialización en Impuestos: martes y jueves de 19 y 30 a 22 hs. • Diploma de Especialización en Contabilidad: lunes y miércoles de 19 y 30 a 22 hs. Fecha de comienzo Las clases comienzan la tercera semana de julio. Para obtener el título de Diploma de Especialización en Impuestos, los participantes deben cursar y aprobar 10 materias obligatorias (9 cursos y 1 taller), 3 materias electivas y un Caso Integrador. Edades de ingreso Entre 30 y 35 años Más de 35 años Menos de 30 años 10 “El postgrado me aportó los medios y las herramientas necesarias para enfrentar situaciones relacionadas a la tributación que se manifiestan en el actual sistema tributario, sumado al impactante proceso de cambios en el que se ve inserto el mismo, pudiendo desarrollar mi actividad con conocimientos sobre temas de gran importancia que sólo se pueden adquirir a lo largo de este diploma. La Universidad ORT y la integración de su cuerpo docente altamente calificado fue otro de los aportes que se transmitieron a lo largo del mismo, demostrando responsabilidad y compromiso. Se nos brindó la oportunidad de vincularnos con profesionales con los cuales pudimos intercambiar ideas y conceptos e incluso plantear situaciones que nacen en nuestra vida laboral y llevarlas a debate y discusión, lo cual sin dudas ha enriquecido nuestros conocimientos.” Áreas profesionales 60% 20% 20% Consultoría Socios, empresarios Industria y comercio Gobierno 33% 27% 25% 15% Ileana Bernasconi Barbazán, Contadora Pública Gerente Financiera, Dirección Nacional de Identificación Civil Diploma de Especialización en Impuestos, 2010 11 Master en Contabilidad e Impuestos Módulo Julio - Setiembre Fundamentos de la información contable Preparación y presentación de estados contables Derecho tributario aplicado Tributación a la renta de personas físicas y no residentes Módulo Octubre - Diciembre Activos y pasivos: reconocimiento y medición 1 Activos y pasivos: reconocimiento y medición 2 Módulo Febrero - Abril Módulo Mayo - Junio Ingresos y gastos: reconocimiento y medición Prácticas contables en Pymes Inflación y conversión Seminario de ética Taller de jurisprudencia tributaria Seminario internacional integrador Tributación a rentas empresariales y ventas agropecuarias Electiva 1 El componente tributario en las desiciones de financiamiento Módulo Julio - Setiembre Combinaciones de negocios Módulo Octubre - Diciembre Sociedades y finanzas sociales Management tributario Módulo Febrero - Abril Auditoría tributaria Taller de investigación* Caso integrador* Electiva 3 Electiva 4 Fiscalidad internacional Electiva 2 Imposición al consumo y al patrimonio Electiva 5 Diploma de Especialización en Impuestos Diploma de Especialización en Contabilidad Módulo Mayo - Junio Tesis o memoria final* Electiva 6 * Los participantes que cursan los Diplomas sustituyen el Taller de Investigación y la Tesis o Memoria Final por un caso Integrador. Los estudiantes del Diploma de Especialización en Contabilidad deben cursar 4 electivas y los del Diploma de Especialización en Impuestos 3 electivas. 12 13 Materias y talleres obligatorios Derecho tributario aplicado Brinda conocimientos fundamentales del ordenamiento jurídico-tributario y derecho tributario material, formal y procesal, con un enfoque predominantemente práctico, mediante el análisis de la doctrina existente sobre cada tema a tratar y con el apoyo del estudio de casos y de antecedentes jurisprudenciales. El componente tributario en las decisiones de financiamiento Permite la comprensión de la incidencia de los impuestos nacionales en las diferentes alternativas de financiamiento empresarial existente, evaluada especialmente desde el punto de vista del deudor. Cuenta con un fuerte contenido conceptual que se equilibra con ejemplos de casos prácticos que permiten evaluar la incidencia de diferentes tributos en el financiamiento empresario. Tributación a la renta de personas físicas y no residentes Sintetiza la normativa tributaria más relevante vinculada a la tributación de las rentas en el Uruguay. Estudia las principales características de los impuestos a la Renta de los No Residentes y de las Personas Físicas. Con un enfoque pragmático el estudiante conoce las principales características de la tributación sobre las Rentas de los No Residentes y de las Personas Físicas. Fiscalidad internacional Busca la comprensión de los conceptos involucrados en materia de fiscalidad internacional, desde el punto de vista teórico y práctico, brindando la visión de la imposición internacional necesaria en la planificación estratégica tributaria. Luego de presentaciones introductorias de los temas, aplica una metodología basada en el análisis de casos por parte de los participantes. Tributación a rentas empresariales y ventas agropecuarias Permite la comprensión del sistema de imposición a las ganancias de las empresas en el Uruguay a través del Impuesto a las Rentas de las Actividades Económicas (IRAE), incluyendo el análisis del Impuesto a las Enajenaciones de Bienes Agropecuarios (IMEBA) como impuesto alternativo en ciertas ocasiones para las explotaciones agropecuarias. El curso tiene un fuerte contenido conceptual que se equilibra con el análisis de casos prácticos que permiten evaluar la incidencia del tributo en cabeza del contribuyente. Sociedades y finanzas sociales Analiza el concepto de sociedad desde una perspectiva económica, legal y financiera, en el marco de la regulación societaria. Aborda, desde una perspectiva empresarial, la elección del tipo social, estructura de capital, ingeniería societaria vinculada a la planificación de la empresa y la armonización de los intereses de diversos tipos de accionistas así como de los participantes en joint ventures, entre otras asociaciones empresarias. Brinda una visión genérica de los aspectos contables y fiscales de la administración societaria. Imposición al consumo y al patrimonio Brinda los conocimientos de la regulación en materia de imposición al capital y al consumo, mediante el análisis de la normativa vigente, la doctrina existente y la jurisprudencia dictada, con el apoyo del estudio de casos prácticos. Auditoría tributaria Facilita la comprensión del impacto de los tributos sobre transacciones económicas específicas. Analiza los aspectos dinámicos de los tributos y cómo los mismos influyen en la elección de estructuras e instrumentos para el logro de objetivos empresariales que luego serán auditados. Taller de jurisprudencia tributaria Ayuda a comprender las distintas interpretaciones dadas por medio de consultas dictadas por la Dirección General Impositiva y las distintas sentencias del Tribunal de lo Contencioso Administrativo con relación a los impuestos recaudados por la DGI, con énfasis en aquellos pronunciamientos que involucran aspectos novedosos introducidos por la normativa vigente. 14 Management tributario Integra el componente tributario en la gestión empresarial como factor de éxito para el adecuado gerenciamiento profesional de las organizaciones. Aplica una metodología basada en el análisis de casos por parte de los estudiantes, generando visión de proyectos. 15 Materias electivas Fundamentos de la información contable Analiza el Marco Conceptual de las Normas Internacionales de Contabilidad y el alcance en Uruguay, profundizando en los principios contables, en los criterios de valoración así como en los principales cambios que ha introducido el Decreto 266/07. Aborda los criterios de medición, el concepto de unidad de medida, el concepto de moneda funcional, entre otros aspectos fundamentales en la contabilidad. Preparación y presentación de estados contables Examina los conceptos asociados a políticas contables, cambios en las estimaciones contables y errores. Analiza la pertinencia de la exposición de los hechos ocurridos después de la fecha de cierre de ejercicio y la consideración de provisiones, activos y pasivos contingentes. Aborda los conceptos necesarios para la preparación y presentación de los Estados Contables. Combinaciones de negocios Desarrolla las implicancias de la adquisición de elementos patrimoniales que constituyan un negocio para otras empresas, abordando el concepto de estados consolidados, inversiones en empresas asociadas, participación en negocios conjuntos e información financiera intermedia. Activos y pasivos: reconocimiento y medición 1 Expone, a través del análisis de existencias y del deterioro de valor, los conceptos de precio de adquisición y costo de producción y sus implicancias contables. Integra los conceptos relevantes que las normas internacionales establecen para su valoración, reconocimiento, medición y principales revelaciones. Seminario de ética Presenta casos del entorno internacional que llevan a la reflexión sobre la práctica profesional de los Contadores Públicos como agentes de la economía, dado que la convergencia internacional y la transparencia en los negocios requieren una actuación ética constante. El abordaje es desarrollado por un profesor extranjero invitado a tales efectos. Activos y pasivos: reconocimiento y medición 2 Analiza el reconocimiento y medición de activos y pasivos, con un enfoque centrado en los principales problemas conceptuales y su aplicación práctica mediante el estudio de casos. Aborda situaciones como la posibilidad de activación de gastos financieros, construcción, leasing, propiedad de inversión y operaciones discontinuadas. En forma conjunta, analiza los instrumentos financieros y sus implicancias conceptuales. Seminario internacional integrador Integra en forma conceptual los fundamentos y bases contables desarrollados para las Normas Internacionales de Información Financiera. Con una visión reflexiva, un profesor invitado del exterior expone sobre diversas situaciones y casos, con el objetivo de armonizar conceptualmente el conjunto de ideas vertidas en los cursos previos. Ingresos y gastos: reconocimiento y medición Presenta el reconocimiento del ingreso por ventas y del ingreso por prestación de servicios hasta la contabilización del impuesto diferido, tanto desde la perspectiva contable como desde la perspectiva tributaria. Analiza diferencias temporales y temporarias, así como la aplicación del concepto de realización. Aborda los procedimientos de auditoría asociados. Inflación y conversión Prepara en la confección y análisis de Estados Contables en moneda distinta a la local. Estudia los efectos introducidos en las re-expresiones para economías inflacionarias e hiperinflacionarias, así como los cambios patrimoniales que ello supone. Aborda los procedimientos de auditoría asociados. 16 Prácticas contables en Pymes Analiza y estudia las características específicas de la problemática de las Pymes y promueve un ámbito de discusión de las prácticas contables y del papel del Contador asesor de este tipo de empresas, como facilitador en la aplicación de la normativa vigente. Examina las dificultades del relevamiento de información financiera y desarrolla habilidades de análisis que permitan crear valor agregado en el conocimiento y aplicación de las necesidades de información financiera de las Pymes. Un profesor extranjero realiza una extensión de experiencias internacionales a Uruguay. Inspección y determinación tributaria Introduce a los futuros asesores, tanto de los contribuyentes como de la Administración Fiscal, en las herramientas para reconocer los límites entre las facultades de la Administración y los derechos de los contribuyentes. Plantea como objetivo que los participantes conozcan en qué forma y en qué oportunidad deben ejercer sus derechos como contribuyentes, y cómo y cuándo ejercer eficazmente las facultades de la Administración tributaria evitando violar derechos de los contribuyentes. Principales regímenes promocionales Analiza los aspectos teóricos y prácticos de los principales regímenes promocionales que otorgan beneficios tributarios a las empresas inversoras, destacando los aspectos que generan controversia, así como la posibilidad de combinar el aprovechamiento de distintos regímenes a la hora de estructurar la operativa empresarial. Tributación off shore Analiza el funcionamiento de las rentas internacionales y off-shore, en especial, regímenes tributarios con ventajas económicas diferenciales. Concluye en los beneficios que posee Uruguay en estas operaciones. Utiliza casos prácticos específicos y análisis de consultas de los organismos reguladores. Tributación al comercio exterior Presenta los principales instrumentos de imposición tributaria en el comercio exterior. Aborda el marco normativo vigente en Uruguay, el GATT y la OMC, valoración en aduana, normas de origen de mercancías y su aplicación a los acuerdos y, finalmente, las implicancias de la clasificación arancelaria. Tributación a la seguridad social Analiza las diferentes partidas abonadas al personal y los ingresos de quienes se desempeñen en calidad de no dependientes desde el punto de vista de las Contribuciones Especiales a la Seguridad Social. Analiza la normativa vigente, así como las distintas posiciones de los organismos recaudadores ante consultas formuladas por los contribuyentes y los profesionales actuantes. Taller de liquidación y tramitaciones Aplica los conocimientos adquiridos en los cursos anteriores a casos prácticos reales, generando los distintos formularios exigidos por la Administración Fiscal e interactuando con el software de aplicaciones especificas de la Administración. Taller de retenciones tributarias Desarrolla sobre casos extensos y complejos, las situaciones en las que los agentes tributarios se transforman en agentes de retención y/o percepción, según lo ha definido el derecho tributario positivo. Instrumentos financieros derivados Analiza, a través de las normas internacionales de contabilidad, la clasificación de pasivos y activos financieros, ya sean para mantener o para negociar y disponibles para la venta. Estudia el tratamiento contable de derivados, opciones y coberturas, cuestionando su efectividad y su eficacia. Atraviesa desde una visión pragmática la valoración de cartera de negociación, la inversión en bonos, el deterioro de valor de empresas y la transferencia de activos. 17 Nuevas tecnologías en la información contable Analiza la tendencia en la Información Contable que afirma que el XBRL es el lenguaje integrador entre la contabilidad y la tecnología. Aborda las diversas taxonomías, así como el uso del XBRL en arquitecturas orientadas a servicios y al General Ledger como lenguaje universal de aplicación. Expone las taxonomías del International Accounting Standard Board – IASB. Gestión estratégica de costos Introduce en el análisis de la gestión de costos como acción estratégica para una organización, analizando negocios de temporada, decisiones coyunturales y estructurales, niveles de rentabilidad deseados y factores de restricción, así como negocios familiares y las formas de retribución al capital invertido en los mismos. Aborda el análisis y gestión de capacidades ociosas de los factores productivos y del capital financiero. Taller de investigación Desarrolla los aspectos metodológicos necesarios para facilitar la concreción de la tesis o memoria final de Master. Aborda las tendencias en investigación contable, en auditoría e impuestos. Así como en el uso de herramientas y técnicas de apoyo en el desarrollo de trabajos de corte cuantitativos y cualitativos. Tesis o Memoria final Trabajo que utiliza los conceptos y técnicas adquiridas durante los dos años de cursos en el análisis de un determinado problema o fenómeno del campo contable y/o tributario. Los estudiantes son asistidos por tutores que colaboran en la discusión del contenido y analizan críticamente el avance del trabajo. Regulación e informes profesionales Expone la relevancia de los informes profesionales que se encuentran regulados por la profesión y que implican la emisión de un juicio u opinión tendientes a facilitar la toma de decisiones de terceros interesados en las empresas. Estudia casos prácticos y sus repercusiones en el entorno de las organizaciones. Plantea el desarrollo de información prospectiva empresarial. Contabilidad social y medioambiente Aborda el impacto del Global Reporting Information en la contabilidad y su vinculación con el Balance Social y con la Responsabilidad Social. Analiza la medición y exposición de los impactos provocados por la gestión medioambiental en la contabilidad. El curso está a cargo de un profesor invitado del exterior especialista en el tema. Caso integrador Con el apoyo de un asesor, el estudiante tiene un período aproximado de un mes para estudiar y analizar exhaustivamente un caso que presenta desafíos y problemáticas en todas las temáticas vistas en el Diploma. Debe presentar y defender un informe ante un tribunal académico. Algunas de las materias electivas están sujetas a quórum mínimo. “El postgrado me brindó herramientas para poder desenvolverme y resolver situaciones en el ámbito de la tributación, pudiendo enfrentar con éxito los desafíos de mi actividad laboral, donde día a día debo volcar todos los conocimientos adquiridos. Los diferentes módulos que abarca el diploma me permitieron adquirir conocimientos sobre diversos temas que no se ven en la carrera de grado. El cuerpo docente es de primer nivel, comprometido con la enseñanza y con amplia experiencia profesional que trasmiten en forma permanente. El posgrado me permitió estrechar vínculos con otros profesionales con quienes compartimos el interés por la tributación, y con quienes puedo intercambiar experiencias y comentarios sobre diferentes situaciones que se me presentan para analizar en el ejercicio de mi profesión.” Andrea Alonzo, Contadora Pública Gerente de Impuestos, MAZARS - MMA Diploma de Especialización en Impuestos, 2010 18 19 Noviembre 2010 Facultad de Administración y Ciencias Sociales Bvar. España 2633, CP: 11.300 Montevideo, Uruguay Tel.: 2707 1806 [email protected] - www.ort.edu.uy/facs/mastercontabilidad