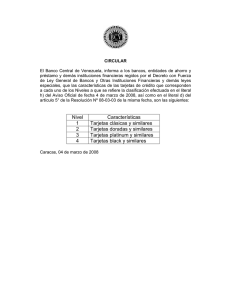

Seguridad en los sistemas de pago

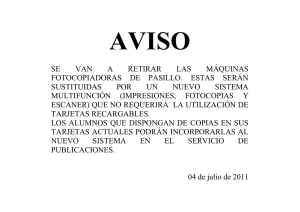

Anuncio