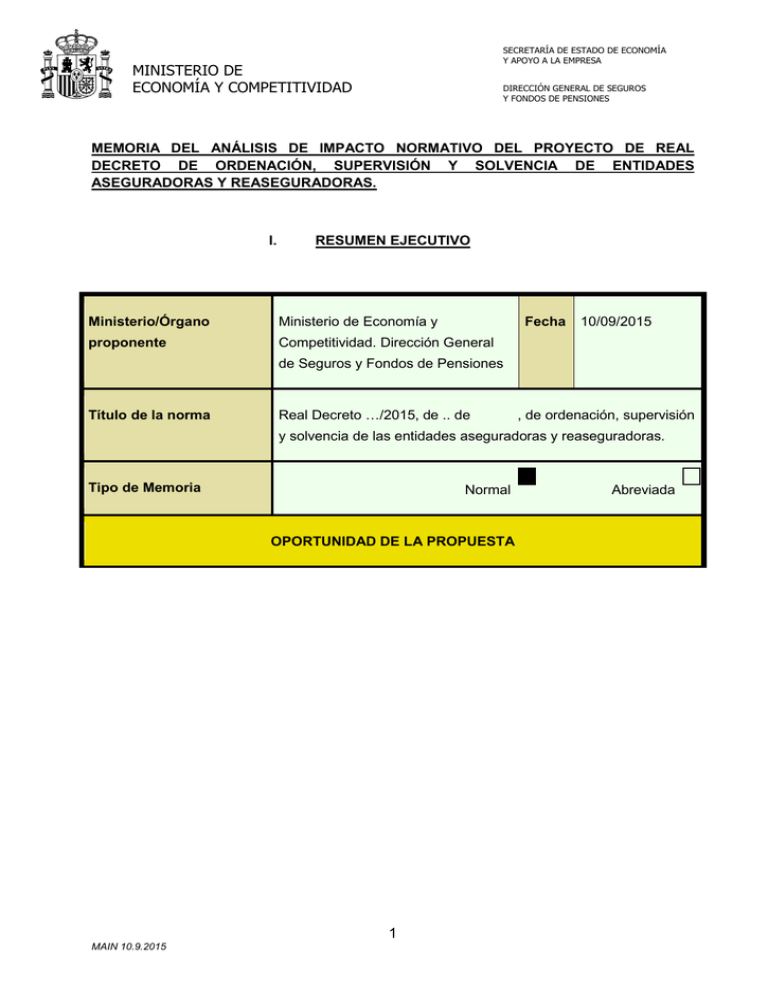

Memoria de Análisis de Impacto Normativo

Anuncio