Regulación de la actividad de los fondos de cobertura y fondos de

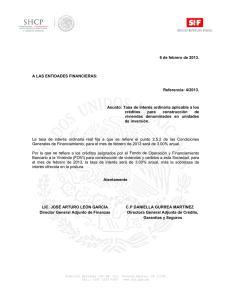

Anuncio

Regulación de la actividad de los fondos de cobertura y fondos de inversión en Brasil La regulación de la actividad de los fondos de cobertura y fondos de inversión en Brasil es basada en: – La Instrucción CVM 306/99: administración de cartera de valores; – La Instrucción CVM 409/04: establece normas generales que regulan la creación, gestión y administración, operación y divulgación de la información de los fondos de inversión y fondos de inversión en participaciones en fondos de inversión; – La Instrucción CVM 539/13 (“Suitability”); y – LA Instrucción CVM 555/14 (la “nueva Instrucción 409”). Instrucción CVM 409/04 El normativo abarca los siguientes temas: – Las Características e la creación (constitución) de los fondos ; – Los activos que se pueden utilizar; – El reglamento; – La administración; – La gestión; – La divulgación de información y de los resultados; – Los tipos de fondos y sus respectivas composiciones de portfolio; – Normas de conducta y obligaciones de administradores y gestores; – Los fondos ofrecidos a inversores calificados; – La liquidación y la extinción de los fondos; y – Las penalidades. Instrucción CVM 409/04 Artículo 2: El fondo de inversión es una agrupamiento de recursos, hecho en forma de condominium, destinado a la inversión en activos financieros. Por ello, se consideran activos financieros (párrafo 1): 1. Títulos de la deuda pública; 2. Los contratos derivados; 3. Cuando registrados o autorizados por la CVM, acciones, debentures, bonus de suscripción, sus cupones, los derechos, los recibos de suscripción, certificados de depósito de valores, cuotas fondos de inversión, commercial papers y demás valores distintos de los mencionados en el ítem IV; 4. Títulos o contratos de inversiones colectivas (CIS), registrados en la CVM e ofrecidos públicamente; 5. Certificados de depósito emitidos en el extranjero respaldados por títulos emitidos por empresa (compañía abierta) brasileña; 6. Oro, activo financiero, cuando negociado en estándar internacionalmente acepto; 7. Títulos, contratos e obligaciones emitidos por institución financiera; y 8. Warrants, contratos mercantiles de compra e venda de productos, bienes o servicios para entrega futura y títulos representen estos contractos , así como otros títulos y contractos previstos en el reglamento del fondo. Instrucción CVM 409/04 • La cartera (portfolio) del fondo de solamente puede ser compuesta por activos financieros admitidos a negociación en las bolsas de valores, futuros y mercadorías, o registrados en sistema de registro, custodia o liquidación financiera debidamente autorizado por el Banco Central de Brasil o la CVM, en cuanto sus respectivas áreas de competencia (jurisdicciones). • En los activos financieros a que se refiere el párrafo 1 se incluyen los activos financieros de la misma naturaleza económica negociados en el extranjero, en los casos y dentro de los límites aceptados en esta Instrucción, siempre que la posibilidad de su adquisición sea prevista en el Reglamento. – – Admitidos a la negociación en bolsa de valores, mercadorías y futuros o registrados en sistema de registro, custodia o liquidación financiera debidamente autorizados en sus países y supervisados por autoridad local reconocida. Es considerada reconocida la autoridad con la que la CVM ha firmado un acuerdo de cooperación mutua para el intercambio de información sobre las operaciones realizadas en los mercados supervisados por ella, o que sea signataria del memorando multilateral de entendimiento Organización Internacional de Comisiones de Valores - OICV / IOSCO. Instrucción CVM 409/04 Artículo 2: De acuerdo com el párrafo 7, los activos financieros negociados en los países firmantes del Tratado de Asunción se equiparan a aquellos activos financieros negociados en el mercado nacional. Artículo 5: El fondo podrá constituirse como condominio abierto, donde los accionistas podrán solicitar el reembolso de sus acciones en cualquier momento, o cerrado, donde las cuotas sólo pueden canjearse al final del período de duración del fondo. Artículo 6: El fondo se regirá por el Reglamento y debe divulgar sus principales características al público a través de un prospecto elaborado de conformidad con las disposiciones de la Sección V del Capítulo III, salvo lo dispuesto en el art. 110, inciso II de esta Instrucción. (*) Artículo 7: Necesidad de previo registro en la CVM para el funcionamiento del fondo. El registro en la CVM necesita el previo envío, por parte del administrador, de los documentos mencionados en el art. 8, a través del sistema de envío de documentos disponibles en la página de CVM en la Internet, y se considerará concedido automáticamente en la fecha indicada en su respectivo protocolo de despacho. Instrucción CVM 409/04 Artículo 8: La solicitud de registro deberá ir acompañada de los siguientes documentos e informaciones: 1. Reglamento del Fondo; 2. datos relativos al registro en el registro público de escrituras y documentos; 3. Prospecto elaborado de conformidad con las disposiciones de la Sección V, capítulo III (salvo lo dispuesto en el art. 110, II); 4. Identificación y nombre del auditor independiente; 5. Numero de inscripción del fondo en el CNPJ (cadastro nacional de pessoas jurídicas); 6. Formulario Estandarizado con información básica sobre el fondo, de acuerdo con el modelo disponible en la página web de la CVM, debidamente cumplimentado; y 7. Lámina: hoja preparada de acuerdo con el anexo III de la presente Instrucción, en el caso del fondo abierto que no es exclusivamente a inversores cualificados. Instrucción CVM 409/04 Artículo 13: Los cuotistas serán responsables de cualquier patrimonio negativo del fondo, sin perjuicio de la responsabilidad del fiduciario (administrador) y administrador (gestor), en su caso, por infracción de la política de inversión o los límites de concentración especificados en el Reglamento y en la Instrucción 409/04. Artículos 19 y 20: El registro de la distribución (oferta) de cotas: – La distribución (oferta) de las cuotas de fondos abiertos es independiente de registro previo en la CVM y se llevará a cabo a través de instituciones intermediarias que integran el sistema de distribución de títulos. – La distribución (oferta) de las cuotas de fondos de inversión cerrados requiere el previo registro en la CVM, y sólo puede ser hecha por las instituciones del sistema de distribución de valores. Instrucción CVM 409/04 Artículo 22: la oferta de cuotas de fondos de inversión cerrados que no sean destinados exclusivamente a inversores cualificados deben ser precedidas de registro de la oferta pública de acuerdo con la Instrucción CVM 400, del 29 de diciembre 2003. Artículo 23: El registro de distribución (oferta) de cuotas de fondos cerrados destinados exclusivamente a inversores cualificados necesita el previo envío de los documentos mencionados en el Artículo 24, a través del sistema de envío de documentos disponibles en la página de CVM en la Internet, y se considerará concedido automáticamente en la fecha indicada en su respectivo protocolo de despacho (envío). Instrucción CVM 409/04 Reglas generales sobre Divulgación de Información Artículos 38 A-H: • • • • • • La información divulgada por el administrador del fondo debe ser verdadera, completa, consistente y no inducir a error al inversor; Toda la información relacionada con el fondo debe ser escrito en un lenguaje sencillo, claro, objetivo y conciso; La divulgación de información sobre el fondo debe ser inclusiva, equitativa y hecha simultáneamente a todos los accionistas; La información debe ser útil para evaluar la inversión; La Información sobre el fondo no puede asegurar o sugerir la existencia de una garantía de resultados o la exención de riesgo para el inversor; La Información sobre los hechos (factual) debe diferenciarse de interpretaciones, opiniones, proyecciones y estimaciones; – Información sobre los hechos (factual) deberá acompañar la indicación de sus fuentes. Esta sección se aplica al prospecto, a la hoja (lámina)y a cualquier otro material de divulgación de información usado por el fondo. Instrucción CVM 409/04 El Prospecto Artículos 39 – 40 • Debe contener toda la información relevante para el inversor: la política de inversión del Fondo y los riesgos implicados. • El prospecto actualizado deberá estar a disposición de los inversores potenciales durante el período de distribución, en los lugares de distribución, en un número suficiente de ejemplares. • El administrador del fondo deberá enviar a la CVM, por vía electrónica a través del sistema de envío de documentos disponibles en la página del CVM en la web, dentro de un (1) día hábil, cualquier cambio realizado en el prospecto. Instrucción CVM 409/04 El Prospecto - Artículo 40 El Prospecto debe contener, en un lenguaje claro y accesible para el público, la información sobre los siguientes temas, así como cualquier otra información que se considere relevante: 1. 2. 3. 4. 5. 6. 7. 8. 9. 10. 11. 12. Los objetivos y metas de la gestión; La política de inversión, la asignación de activos financieros, el proceso de análisis y selección; Lista de proveedores de servicios del fondo; Especificación clara de tasas, honorarios y otros gastos del fondo; presentación detallada del administrador y gerente (en su caso), con la información sobre su registro en la CVM, sus departamentos técnicos y otros recursos y servicios utilizados para administrar el fondo; Condiciones de compra de cuotas del fondo, incluidos los valores mínimos y máximos de inversión, y limites para permanencia; Condiciones de reembolso de cuotas y, en su caso, período de gracia; Política de distribución de resultados, especificando los términos y condiciones de pago; Riesgos de lo fondo; La política de gestión de riesgos, con la descripción de los métodos utilizados por el administrador para gestionar los riesgos a los que está sujeto el Fondo, incluyendo el riesgo de liquidez; El tratamiento fiscal; Política del ejercicio de los derechos de voto derivados de activos financieros que posee el fondo; Instrucción CVM 409/04 El Prospecto - Artículo 40 13. Política de divulgación de información, incluida la composición de la cartera (portfolio), que será idéntica para todos los que lo soliciten; 14. Si la hay, la identificación de la agencia de clasificación de riesgo; 15. Indicación del lugar, o medios, y cómo obtener los resultados del fondo en años anteriores, tales como estados financieros, informes de gestor de fondos y otros documentos que se han divulgado o preparado bajo la normativa aplicable; y 16. El porcentaje máximo de acciones que se puede mantener un mismo inversor. • El prospecto deberá contener prominentemente las palabras: "La concesión de registro (inscripción) para la venta de cuotas de este fondo no implica, por la CVM, garantía de la exactitud de la información proporcionada o de adecuación del reglamento del fondo y de su prospecto a la ley aplicable o juicio sobre la calidad del fondo o su administrador, gerente y otros proveedores de servicios". • En la descripción de la política de gestión de riesgos, el prospecto deberá contener la advertencia de que los métodos utilizados por el administrador para gestionar los riesgos a los que está sujeto el Fondo no es una garantía contra posibles pérdidas financieras en que pueda incurrir por el fondo. Instrucción CVM 409/04 La Lámina (hoja) - Artículo 40-A • • • El administrador del fondo abierto que no es exclusivamente destinado a inversores cualificados elaborará una hoja (lámina) de información esencial en forma de anexo III de la presente Instrucción. La hoja debe ser actualizada mensualmente hasta el 10 (diez) de cada mes con los datos del mes anterior El administrador del fondo deberá enviar la hoja a la CVM, a través del sistema electrónico disponible en la página web de la CVM, cada vez que se la actualiza, en la misma fecha de su actualización. El Reglamento - Artículos 41 – 43 • Funcionamiento y “modus operandi” del fondo; • La Política de inversión (Artículos 86 y 92), el plazo de duración, tasas de administración e performance, las políticas fiscal, de voto y de administración de riesgos, y informaciones sobre las CRAs. Instrucción CVM 409/04 La Administración del fondo - Artículos 56 - 65 • Artículo 56, párrafo 2: Gestión de la cartera del Fondo es la gestión profesional, realizadas por la persona física o jurídica credenciada como gestor de cartera de valores por la CVM, y que tiene poderes para : 1. negociar ,en nombre del fondo de inversión, los activos financieros del fondo; y 2. practicar el ejercicio de los derechos de voto derivados de los activos financieros que posee el fondo, realizando todas las demás acciones necesarias lo mismo, según lo establecido en la política de voto del fondo. • Artículo 58: El administrador, dentro de los límites legales y de la Instrucción 409/04, tiene el poder para llevar a cabo todos los actos necesarios para el funcionamiento del fondo de inversión, es responsable por la constitución del fondo y el suministro de información a la CVM, de conformidad con la Instrucción 409/04 y cuando la CVM la solicite. Instrucción CVM 409/04 LaAdministración del fondo - Artículos 56 - 65 • Artículo 64: Al administrador es prohibido realizar los siguientes actos en nombre del fondo: I – Recibir depósitos en cuenta corriente; II - contratar y hacer préstamos, a excepción de modalidades autorizadas por la CVM; III - proporcionar garantía, seguridad, aceptación en cualquier otra forma; IV - vender cuotas a plazos, sujeto al pago plazo de las acciones suscritas; V - prometer ganancias preestablecidas a los accionistas; VI – realizar operaciones con acciones fuera de la bolsa de valores o los mercados no organizados por entidades autorizadas por la CVM, excepto en los casos de las distribuciones públicas, del ejercicio de los derechos de suscripción preferente y de conversión de obligaciones en acciones, warrants y en los casos en que la CVM ha dado la autorización previa y por escrito; VII – usar activos del fondos para el pago de los seguros contra pérdidas financieras de los cuotistas; y VIII - llevar a cabo cualquier acto de liberalidad. • Párrafo único: Los fondos mutuos pueden utilizar sus activos para proporcionar garantías a sus propias operaciones, así como hacer préstamos y dar activos financieros en (calidad de) préstamo, siempre que dichas operaciones de préstamo se encaminan (sean realizadas) exclusivamente a través de servicio autorizado por el Banco Central de Brasil o por la CVM. Instrucción CVM 409/04 La Administración del fondo - Artículos 56 – 67 • Artículo 65: Las obligaciones de administrador del Fondo; • Artículo 65-A: Las Normas de conducta la probidad del administrador • Artículo 65-B: Las Normas de gestión de riesgos – El administrador debe adoptar políticas, prácticas, acciones y controles internos necesarios garantizar la liquidez de la cartera del fondo; – El administrador debe realizar stress tests periódicos en escenarios que lleven en cuenta al menos la evolución de los pasivos y la liquidez de los activos y las obligaciones e o numero de cuotas del fondo. Instrucción CVM 409/04 La Divulgación de Informaciones - Artículos 68 - 84 • Artículo 68: Las informaciones periódicas Divulgación obligatoria: – – – – – • Copia de reglamento (estatutos); Valor de la cota (VNAV), diariamente; Informe mensual; Informe de composición de cartera (CVM publica en la Internet); Estados financieros anuales auditados. Artículo 71: informaciones Periódicas enviadas a través de La Internet – – – – I - informe diario dentro de un (1) día hábil; II - mensualmente, dentro de los diez (10) días después del final del mes al que se refieren: • a) balancete; • b) la demostración de la composición y la diversificación de la cartera; y • c) el perfil mensual. III - anualmente, dentro de los noventa (90) días a partir del final del año al que se refieren, los estados financieros junto con el parecer (opinión) del auditor independiente. IV - formulario tipo con información básica sobre el fondo, llamado " Extrato de Informações del Fondo" cada vez que hay un cambio del Reglamento, en la fecha de la vigencia de las enmiendas votadas en la asamblea (junta). Instrucción CVM 409/04 La Divulgación de Informaciones - Artículos 68 – 84 • Artículo 72: Hecho Material (Relevante) Se requiere que el administrador publique de inmediato, por correo a todos los accionistas y suelte documento a través del Sistema de Envío de Documentos disponible en el sitio web de la CVM, cualquier acto o hecho material ocurrido o relacionado con el funcionamiento del fondo o con os activos de su cartera de activos financieros. • Artículo 73: Cualquier material publicitario del fondo debe: I - ser coherente con el prospecto, si lo haya, y el Reglamento; II - se presentará en lenguaje tranquilo y moderado, alertando a los lectores de los riesgos de la inversión; III - ser identificado como material publicitario; y IV - mencionar la existencia de la hoja (Lámina) y del prospecto, si lo hay, así como las direcciones de la red mundial de ordenadores en los que se pueden obtener los dichos documentos. Instrucción CVM 409/04 La Divulgación de Informaciones Financieras - Artículos 80 - 84 • Los estados financieros y los informes de auditoría 1. El fondo debe tener sus propios registros contables; sus cuentas y sus estados financieros deben ser segregados de los del administrador; 2. El ejercicio del Fondo se cierra cada doce (12) meses, cuando los estados financieros del Fondo correspondientes al ejercicio cerrado deben ser elaborados. Por ello, la fecha de terminación del ejercicio del fondo debe coincidir con el final de un mes del calendario civil; 3. Los estados financieros deben estar a disposición de cualquier interesado que los solicite al administrador dentro de los noventa (90) días después del cierre del período. 4. La preparación de los estados financieros deben cumplir con las normas específicas emitidas por la CVM; y 5. Los estados financieros del fondo serán auditados anualmente por un auditor independiente registrado en la CVM, de conformidad con las normas que rigen el ejercicio de esa actividad. Instrucción CVM 409/04 De la Cartera • Artículo 85 – Reglas Generales 1. Artículo 2°- Activos Financieros; 2. Mantener activos financieros en cartera comercializadas en el exterior bajo las siguientes condiciones: I – ilimitadamente, para los fondos clasificados como "Deuda Externa" y los fondos de cualquier clase que cumplan con lo dispuesto en el artículo 110-B; II – hasta 20% (veinte por ciento) de su patriminio neto, para los fondos clasificados como “Multimercado"; y III - hasta un 10% (diez por ciento) de su patrimonio neto, para los casos no contemplados en los incisos I y II anteriores. 3. Las inversiones en activos extranjeros serán considerados acumulativamente para calcular los correspondientes límites de concentración por emisor y por tipo; 4. El prospecto y el material de las ventas de fondos deben contener una clara advertencia de que el fondo está autorizado a invertir en activos financieros en el exterior. Instrucción CVM 409/04 De la Cartera • Artículo 86 – Limites por Emisor 1. El fondo deberá observar los siguientes límites de concentración por emisor, con sujeción a las normas aplicables a su clase (Artículo 92): I – hasta 20% (veinte por ciento) del patrimonio neto del fondo cuando el emisor es una institución financiera autorizada por el Banco Central de Brasil; y II - hasta 10% (diez por ciento) del patrimonio neto del fondo cuando el emisor sea una empresa pública; III – hasta 10% (diez por ciento) del patrimonio neto del fondo cuando el emisor es un fondo de inversión; IV - hasta el 5% (cinco por ciento) del capital del fondo cuando el emisor sea una persona física o jurídica de derecho privado que no sea una empresa pública o una institución financiera autorizada por el Banco Central de Brasil; y V - no habrá límites cuando el emisor es el Gobierno Federal. 2. El Fondo no podrá poseer más del 20% (veinte por ciento) de su patrimonio neto en títulos o valores emitidos por el administrador, el gerente (gestor) o empresas vinculadas a ellos. Instrucción CVM 409/04 De la Cartera • Artículo 86 – Limites por Emisor: Contratos Derivados 1. § 3 - El valor de las posiciones del fondo en contratos de derivados será considerado en el cálculo de los límites establecidos por emisor, de forma acumulada, en relación con: I - el emisor del activo subyacente (objecto); y II - la contraparte, en el caso de los derivados sin garantía de liquidación por las cámaras y proveedores de servicios de liquidación y compensación autorizados a funcionar por el Banco Central de Brasil o por la CVM. 2. Para efectos del § 3, contratos sobre productos derivados serán considerados en función del valor de la exposición, actual y potencial, que se traducen en las posiciones mantenidas por el fondo (calcula en base a la metodología consistente y verificable). Instrucción CVM 409/04 De la Cartera • Artículo 86 – Limites por Emisor: Repos 1. En los acuerdos de recompra (repos), se observarán los límites para los emisores: I - para los emisores de los activos objeto: a) cuando vendidos (alienados) por el Fondo con pacto de recompra; y b) la adquisición de los cuales ha sido contratada sobre la base de las operaciones a término que se refiere el art. 1, sección V, del Reglamento anexo a la Resolución No. 3339 de 2006, el Consejo Monetario Nacional; II - por la contrapartida del Fondo en las operaciones sin garantía de liquidación por las cámaras y proveedores de servicios de liquidación y compensación autorizados a funcionar por el Banco Central de Brasil o por la CVM. A los acuerdos de recompra (repos) respaldados por (lastro en) títulos públicos federales y aquellos con la garantía mencionada arriba no se aplican los limites descritos arriba. Instrucción CVM 409/04 De la Cartera • Artículo 87 – Limites por Activos Financieros 1. El fondo deberá observar los siguientes límites de concentración por tipo de activo financiero, con sujeción a las normas aplicables a su clase (Artículo 92): I – hasta 20% (veinte por ciento) del patrimonio neto del fondo para el grupo de los activos: a) Cuotas de fondos registrados por la Instrucción CVM 409/04; b) Cuotas de fondos de inversión en fondos de inversión registrados por la Instrucción CVM 409/04; c) Cuotas del Fondo de Inversión Inmobiliario - FII; d) Cuotas del Fondo de Inversión en Derechos de Crédito - FIDC; e) Cuotas de fondos de inversión en Fondos de Inversión en Derechos de Crédito - FICFIDC; f) Cuotas de fondos de índice que cotizan en una bolsa de valores o en el mercado OTC; g) Certificados de Titularización Inmobiliaria (CRI); y h) Otros activos financieros, sin previsión en el ítem II, pero previstos por el Artículo 2. Instrucción CVM 409/04 De la Cartera • Artículo 87 – Limites por Activos Financieros El fondo deberá observar los siguientes límites de concentración por tipo de activo financiero, con sujeción a las normas aplicables a su clase (Artículo 92): II – no habrá limites de concentración por tipo de activo financiero para las inversiones en: a) Títulos públicos federales y Repos basadas en ellos; b) oro, cuando adquirido o alienado (vendido) en operaciones realizadas en Bolsa de mercadoría y futuros; c) titulos emitidos por o con co-obligación de una institución financiera autorizada por el Banco Central de Brasil; y d) valores distintos de los mencionados en el ítem I, cuando registrados en la CVM y objeto de oferta pública de conformidad con la Instrucción CVM nº 400/03. Instrucción CVM 409/04 De la Cartera • Artículo 92 – Los tipos de Carteras En cuanto a la composición de sus carteras, los fondos de inversión y los fondos de inversión en cuotas, se clasifican en: I - Fondos de CORTO PLAZO (Artículo 93); II - Fondos Referenciados o Indexados; III - Fondos de renta fija; IV - Fondos de Acciones; V - Fondos Cambiales; VI - Fondos de la deuda externa; y VII - Fondos MULTIMERCADO. Instrucción CVM 409/04 De la Cartera Artículo 93 – Los fondos de Corto Plazo (MMF´s) • Los fondos clasificados como "de corta duración“ deben aplicarse sus recursos exclusivamente en: 1. Títulos públicos federales; 2. Títulos privados (bonos) de tasa fija o indexadas a la tasa SELIC u otro tipo de interés; 3. Títulos referenciados a índices de precios, con un plazo de vencimiento máximo de 375 (trescientos setenta y cinco) días, y plazo promedio de la cartera del fondo menor que 60 (sesenta) días; • Se les permite usar derivados sólo para la protección de la cartera; y • Las operaciones/acuerdos de recompra (“Repos”) respaldados por títulos públicos. Instrucción CVM 409/04 De la Cartera Artículo 97 – Los fondos de MULTIMERCADO • Los fondos clasificados como “MULTIMERCADO" deben tener políticas de inversión que implican varios factores de riesgo, sin compromiso de concentración en cualquier factor particular o en factores diferentes de las otras clases indicadas en el art. 92. 1. Hasta 20% (veinte por ciento) del patrimonio neto del fondo en activos financieros en el extranjero: Reglamento; 2. la adquisición de cuotas de fondos clasificados como "Deuda Externa" y de cuotas en fondos de inversión con sede en el extranjero por los fondos mencionados en este artículo no está sujeta a la incidencia de llos limites de concentración por emisor (artículo 86); Instrucción CVM 409/04 Inversores Cualificados • Artículo 108: Se puede consistir fondo de inversión destinado exclusivamente a inversores cualificados. Cuando previsto en su Reglamento, el dicho fondo puede dispensar la preparación del prospecto, asegurando que algunas de las informaciones previstas en el l arte. 40 sean cubiertas por el Reglamento. • Artículo 109: Son inversores cualificados: 1. 2. 3. 4. las instituciones financieras; las compañías de seguros y empresas de capitalización; entidades de pensiones abiertas y cerradas; individuos o entidades que mantienen inversiones financieras arriba de R$ 300,000.00 (trescientos mil reales) y que, además, dan fe por escrito su condición de inversor cualificado a través de término apropiado; 5. fondos de inversión destinados exclusivamente a inversores cualificados; 6. los administradores de cartera y consultores de valores autorizados por la CVM, en relación con sus propios recursos; 7. los sistemas de seguridad social propios establecidos por la Unión, los Estados, el Distrito Federal o Municipios; Instrucción CVM 409/04 Inversores Cualificados Artículo 110-B • Los Reglamentos de los fondos destinados a los inversores cualificados que requieren una inversión mínima, por inversor de R $ 1.000.000,00 (un millón de dólares), pueden proporcionar: I - el incumplimiento de los límites de concentración por emisor y tipo de activos financieros establecidos en los artículos 86 y 87; y II – hacer uso ilimitado de inversiones en extranjero, en cuyo caso el Fondo debe añadir a su denominación la expresión “Inversión en Extranjero". • El uso de cualquiera de las opciones previstas en I y II arriba no exime el fondo de llevar en cuenta la clasificación a que se refiere el artículo 92, ni de mantener su cartera en conformidad con la dicha clasificación y la política de inversión. Instrucción CVM 555/14 Una parte importante de esta reforma se refiere a la explotación de los medios electrónicos, la racionalización del volumen, del contenido y de la forma de divulgación de informaciones, y a aliviar los límites de aplicación en determinados activos financieros, en particular los activos financieros en el exterior. Otros puntos: 1. 2. 3. 4. prohibición de recibir remuneración perjudicial a la independencia en la gestión del fondo; una mayor transparencia en cuanto a la política de distribución; la mejora de la regulación de las tasas (comisiones) de performance; y reglas más seguras para las inversiones en activos en el extranjero. Con respecto al proyecto puesto en audiencia pública, el principal cambio fue la posibilidad de fondos destinados exclusivamente a inversores cualificados invirtieren hasta el 100% de su cartera en activos extranjeros, observando ciertas reglas. Instrucción CVM 539/13 Instrucción CVM 539/13 - Suitability • • • • prevé la obligación de verificación de adecuación de los productos, servicios y operaciones para el perfil de cliente; Introduce el nuevo concepto de inversor cualificado e inversor profesional; las personas jurídicas y naturales se consideran inversores profesionales al tener inversiones financieras superiores a R $ 10 millones, y los inversores cualificados al tener inversiones financieras superiores a R $ 1 millón; reconocimiento como inversores cualificados, personas que han sido aprobados en las pruebas de calificación técnica o tienen certificaciones aprobadas por la CVM; Finalmente, ambas Instrucciones entran en vigor el 1 de julio 2015. Gracias! Augusto Corrêa Pina [email protected]