Informe de la clasificadora ICR Chile

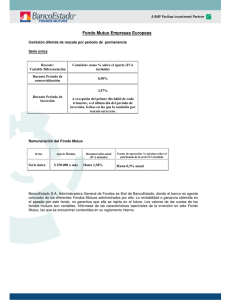

Anuncio

Reseña Anual de Clasificación Diciembre 2015 Clasificación Instrumento Cuotas de Fondo Mutuo Compromiso BancoEstado. Series: APV, A, B, C, I, VIVIENDA Clasificación AAA fm/M3 Tendencia Estable Estados Financieros: 31 de octubre de 2015. RESUMEN DE CLASIFICACIÓN ICR Clasificadora de Riesgo ratifica en Categoría AAA fm para Riesgo de Crédito, y en Categoría M3 para Riesgo de Mercado, con “ ”, a las cuotas y series APV, A, B, C e I, del Fondo Mutuo Compromiso BancoEstado. Y clasifica en AAA fm para Riesgo de Crédito, y en Categoría M3 para Riesgo de Mercado, con Tendenci “ ”, la serie VIVIENDA del Fondo. La clasificación del Fondo Mutuo Compromiso BancoEstado en Categoría AAA fm/M3 se fundamenta en que el Fondo exhibe una adecuada diversificación por emisores (27, al 31 de octubre), respetando la concentración máxima por emisor y los límites establecidos en las políticas de inversión del Reglamento Interno. A su vez, posee una cartera concentrada preferentemente en bonos bancarios, bonos y pagarés del banco central y depósitos a plazo, los cuales poseen una muy buena calificación crediticia. En efecto, el 73,68% de los instrumentos de la cartera del Fondo se concentran en instrumentos con clasificación AAA y N-1, por lo que la cartera mantiene un bajo riesgo de crédito, acorde a los objetivos descritos en el Reglamento Interno del Fondo. Por otra parte, en octubre de 2015, la duración de la cartera de inversiones fue de 747 días, alcanzando así una duración promedio de 711,87 días, por lo que el Fondo mantiene una duración dentro de un rango acotado y amplia holgura respecto a su límite de 2.190 días, lo que sustenta la clasificación en Categoría M3 asignada al Riesgo de Mercado. Por otro lado, el objetivo del Fondo, las políticas específicas de inversión, los sistemas de control y demás disposiciones contenidas en el Reglamento Interno se encuentran bien definidos y son coherentes entre sí. Finalmente, la clasificación de riesgo de crédito se sustenta en que la Administradora cuenta con una amplia trayectoria y experiencia en la administración de recursos de terceros (más de 15 años operando en el mercado nacional), ejecutivos con experiencia y trayectoria idóneas para el desempeño de sus funciones y, adecuadas políticas para el tratamiento de conflictos de interés para la administración de los fondos que posea. Además, la Administradora cuenta con el respaldo de BancoEstado y BNP Paribas Investment Partners, como también con el apoyo logístico del mismo banco estatal. Cabe señalar, que BancoEstado se encuentra clasificado en categoría AAA por ICR Clasificadora de Riesgo. El Fondo Mutuo Compromiso BancoEstado se define como Tipo III, es decir, que orienta su inversión a instrumentos de deuda nacionales de corto plazo y mediano y largo plazo, como también en instrumentos de contratos de derivados, pero manteniendo siempre una duración mayor a 365 días y menor o igual a 2.190 días, entregando una alta liquidez a la inversión del partícipe. El Fondo está dirigido a personas naturales y jurídicas con horizontes de inversión acordes con la política de inversión del Fondo, cuyo interés sea invertir indirectamente en instrumentos de deuda de corto, mediano y largo plazo. El Fondo Mutuo Compromiso BancoEstado es administrado por BancoEstado S.A. Administradora General de Fondos, sociedad filial que pertenece en un 50,01% a BancoEstado, entidad que vendió el restante 49,99% de las acciones el año 2008 a BNP Paribas Investment Partners, que cuentan con una extensa experiencia en el mercado financiero. En octubre de 2014, la Administradora contaba con 18 fondos mutuos operativos, con un patrimonio efectivo de $1.818.514 millones, distribuido entre 310.800 partícipes. Estas cifras representan los 5,69% y 13,78% de la industria de fondos mutuos, respectivamente. Alcanzando el quinto lugar de la industria en patrimonio administrado. DEFINICIÓN DE CATEGORÍAS: CATEGORÍA AAA Cuotas con la más alta protección ante pérdidas asociadas a riesgo crediticio. CATEGORÍA M3 Corresponde a aquellas cuotas con moderada sensibilidad ante cambios en las condiciones de mercado. METODOLOGÍA: Metodología de Fondos Mutuos. EVOLUCIÓN CLASIFICACIÓN DE RIESGO: Cuotas del FF.MM. Series: (A, APV, B, C, I,VIVIENDA) Clasificación Acción de Clasificación Tendencia Acción de Tendencia Jun-14 AAA fm/M3 Primera Clasificación Estable Primera Clasificación nov-14 AAA fm/M3 Confirmación Estable Confirmación nov-15 AAA fm/M3 Confirmación Estable Confirmación La opinión de ICR Chile Clasificadora de Riesgo, no constituye en ningún caso una recomendación para comprar, vender o mantener un determinado instrumento. El análisis no es el resultado de una auditoría practicada al emisor, sino que se basa en información pública remitida a la Superintendencia de Valores y Seguros, a las bolsas de valores y en aquella que voluntariamente aportó el emisor, no siendo responsabilidad de la clasificadora la verificación de la autenticidad de la misma. 3 Compromiso BancoEstado PROPIEDAD Y ADMINISTRACIÓN DEL FONDO PROPIEDAD Fecha informe: Diciembre.2015 El Fondo Mutuo Compromiso BancoEstado (el Fondo) es administrado por BancoEstado S.A. Administradora General de Fondos (la Administradora), sociedad filial que pertenece en un 50,01% a BancoEstado, entidad que vendió el restante 49,99% de las acciones el año 2008 a BNP Paribas Investment Partners, uno de los mayores administradores de fondos en el mundo, quedando la entidad nacional como socio controlador de la Administradora. BancoEstado es la institución bancaria que atiende al mayor número de personas a lo largo del territorio nacional, consolidándose como la entidad bancaria con la red más extensa del país. Asimismo, ocupa el 3er lugar en el sistema por volumen de activos y colocaciones y el 50% de este total está concentrado en el negocio Corporativo y de Empresas. A su vez, BancoEstado se encuentra clasificado en categoría AAA por ICR Clasificadora de Riesgo. Por otra parte, BNP Paribas Investment Partners es el sexto administrador de fondos en Europa y el 15° en el mundo más € 54 m s t s m st s, t u mp p s á , t s sus más de 3.300 empleados en 40 países de Europa, Asia y América. Adicionalmente, como administrador de fondos p s u s ó s “M +” s ú F t R t s F m t , u t p y up BNP Paribas, el cual es uno de los bancos más sólidos en el mundo según S&P (A+) entre lo que se destaca la estabilidad financiera, transparencia, un riguroso control de riesgo y de cumplimiento. ADMINISTRACIÓN DEL FONDO BancoEstado S.A. Administradora General de Fondos se constituyó mediante escritura pública, con fecha 23 de junio de 1997. La sociedad administraba, al 31 de octubre de 2015, un total de 18 fondos mutuos, alcanzando un patrimonio 1 efectivo de $1.818.514 millones, distribuido entre 310.800 partícipes. Estas cifras representan los 6,02% y 14,79% de la industria de fondos mutuos, respectivamente. Alcanzando el quinto lugar de la industria en patrimonio administrado. Fuente: Elaboración propia, Datos Asociación de FF.MM. FONDOS MUTUOS 1 Patrimonio efectivo, considerado como (Cuotas en Circulación + Cuotas Rescatadas) * Valor Cuota. Fuente: Asociación de FF.MM. 4 Compromiso BancoEstado Fecha informe: Diciembre.2015 DIRECTORIO Y ADMINISTRACIÓN BancoEstado S.A. AGF tiene como objetivo ofrecer diversas oportunidades de ahorro e inversión de corto, mediano y largo plazo a sus clientes, a través de fondos mutuos y el Fondo para la Vivienda, basados en la confianza y solvencia propia de la tradición financiera de BancoEstado y la experiencia a nivel mundial en gestión de activos e inversiones de su socio estratégico, BNP Paribas Investment Partners. La Administradora tiene más de 15 años de experiencia en servicios financieros a terceros, teniendo un buen posicionamiento en su mercado objetivo, atendiendo principalmente a clientes del banco, apoyándose en su extensa cadena de distribución y experiencia en el segmento de personas, proveyendo sus productos de ahorro e inversión a una gran variedad de inversionistas, empresas, personas naturales e instituciones. La Administradora siempre ha contado con el respaldo de BancoEstado, mientras que a fines de 2008 se anunció la compra por parte del banco francés BNP Paribas Investment Partners del 49,99% de esta filial, quedando la entidad nacional como socio controlador de la misma. De esta forma, la filial Administradora General de Fondos ha continuado con la masificación de los distintos productos de inversión que ofrece a los chilenos, heredando la vasta experiencia de las sociedades que le anteceden. El Directorio y la Administración de la Administradora están conformados por profesionales de alto nivel y vasta trayectoria en el mercado financiero nacional e internacional. El actual Directorio se conforma por 6 directores, siendo 3 representantes de BancoEstado y los otros 3 pertenecientes a BNP Paribas Investment Partners, aportando con conocimientos y experiencias en las principales decisiones de la sociedad. La Administradora, por su parte, cuenta con un sólido cuerpo profesional, cuyos principales ejecutivos poseen una elevada experiencia en la industria financiera, lo que permite a la sociedad operar con eficiencia y profesionalismo en la administración de los distintos fondos que maneja. El siguiente cuadro, muestra la composición actual del Directorio y los principales ejecutivos de la sociedad: Nombre Cargo Emiliano Figueroa Sandoval Carlos A. Curi Marcelo Hiriart Vergara Antonio Bertrand Hermosilla Luiz Sorge Cécile Emanuelle Besse-Advani Pablo Mayorga Vásquez Carlos Valdes Rios Alberto Abumohor Cassis Presidente Vicepresidente Director Director Director Director Gerente General Gerente de Operaciones Gerente Comercial Stephane Rouillon Miguel Gerardo Howlin Gerente de Inversión Gerente de Control Financiero Fuente: Elaboración propia. Datos SVS. FONDOS MUTUOS ICR Clasificadora de Riesgo considera que BancoEstado S.A. Administradora General de Fondos cuenta con profesionales y administradores que poseen una amplia experiencia y trayectoria en el sector financiero, para realizar de manera eficiente la administración de recursos de terceros. Asimismo, posee una estructura con alta estabilidad en sus funciones que permite operar eficientemente en la gestión de los distintos fondos que maneja. Finalmente, cuenta con el respaldo de dos instituciones que poseen un importante posicionamiento de mercado, una vasta trayectoria en las industrias que operan y una fuerte imagen corporativa. 5 Compromiso BancoEstado SISTEMAS DE CONTROL Fecha informe: Diciembre.2015 Dado el carácter de filial que mantiene BancoEstado S.A. Administradora General de Fondos con el BancoEstado .En cumplimiento a lo dispuesto por la Circular N° 1869 existe un Manual de Gestión de Riesgos y Control Interno, que es aplicable a todas las áreas de la Administradora siendo la Unidad de Cumplimiento y Control Interno del BancoEstado la responsable de su revisión anual. Dicho manual, se apoya en distintas políticas y procedimientos, con la finalidad de administrar de manera apropiada los riesgos asociados al logro de los objetivos de la Administradora. Algunas políticas o procedimientos en los que se apoya la Unidad de Cumplimiento y Control Interno son: Administración de Riesgo de Liquidez, de Tratamiento y Solución de Conflictos de Interés, de Cumplimiento de Legislación y Normativa, Manual de Control Financiero e Inversiones, Código de Ética, Código en el Mercado de Valores, entre otras. Asimismo, en el se establecen los responsables y supervisores de la ejecución y cumplimiento de estas políticas, como también los procesos de monitoreo, análisis de actividades críticas y de riesgos y sus posibles impactos, evaluación de alternativas de solución y procedimientos para el aseguramiento de procedimientos y controles. Asimismo, se establece que la Auditoría Interna de la Administradora será realizada por la Contraloría de BancoEstado. El objetivo de esta función es evaluar y opinar sobre la existencia y buen funcionamiento de los sistemas de control interno y de gestión de riesgos en la Administradora, por lo que la Contraloría informará del resultado de sus labores al Directorio de la Administradora y al Comité de Auditoría de BancoEstado. A su vez, el Directorio de la Administradora deberá adherir a las estrategias, políticas y estándares que BancoEstado ha establecido para la gestión del Riesgo Operacional, Seguridad de la Información y Continuidad del Negocio. Por otra parte, el Gerente General es el responsable de supervisar el cumplimiento de las Políticas y procedimientos de Tratamiento y Solución de Conflictos de Interés, de Seguridad de la Información, de Cumplimiento de Legislación y Normativa, como también de los Códigos de Ética, y de Conducta en el Mercado. Adicionalmente, el Oficial de Cumplimiento de la Administradora es independiente de las unidades operativas y reporta directamente al Gerente General de BancoEstado S.A. AGF. Siendo la persona encargada de monitorear en forma permanente el cumplimiento de las políticas y procedimientos contenidas en los manuales. Asimismo, debe mantener debidamente informadas a las entidades superiores de incumplimientos y las respectivas acciones correctivas. CONFLICTOS DE INTERÉS La Administradora cuenta con un Manual de Tratamiento y Solución de los Conflictos de Interés, el cual ha sido aprobado por el Directorio. Este manual tiene por objetivo fundamental cautelar, en todo momento, el mejor interés de cada uno de los fondos para evitar prácticas indebidas que pudieran producir discriminación entre los fondos administrados, toda vez que exista la posibilidad potencial de invertir en un mismo negocio o activo objeto, con el fin de entregar los lineamientos para la detección y solución de potenciales conflictos de interés que puedan afectar la correcta administración de las inversiones de los fondos, en perjuicio de los intereses de los inversionistas. Asimismo, el Manual dispone que el Procedimiento Formal para la asignación de operaciones del tipo global debe realizarse de acuerdo a los siguientes lineamientos o criterios: FONDOS MUTUOS Las restricciones Normativas, de Reglamento Interno de cada fondo y el Manual de Inversiones. La posición (saldo) de caja, en tiempo real, que un fondo en particular mantenga. La estrategia de inversiones vigente para ese fondo en particular. La Administradora, debe tener presente que la asignación de operaciones va a depender de estos tres puntos 6 Compromiso BancoEstado Fecha informe: Diciembre.2015 anteriores como también de la coyuntura particular de un determinado día y/o remate de instrumentos. Adicionalmente, el Manual establece que todas las actividades desarrolladas por la Administradora deberán cumplir con la legislación vigente y con lo establecido en las normas de la Superintendencia de Valores y Seguros, de organismos contralores externos e internos, o de quien corresponda normar las actividades y negocios de la Administradora. Por lo tanto, las inversiones de recursos propios de la Administradora deberán considerar las siguientes restricciones legales: La AGF, por ser una sociedad filial de Banco, no puede invertir en cuotas de fondos mutuos que inviertan en acciones. La AGF, sus personas relacionadas, accionistas, etc., no podrán poseer de cualquier manera, más del 40% del patrimonio de cada uno de sus fondos administrados. Las inversiones de la AGF deberán contemplar el cumplimiento de lo establecido en el artículo 162, letras f), g), h) e i) de la Ley de Mercado de Valores. No obstante lo anterior, la inversión de recursos propios deberá considerar, en todo momento, los lineamientos establecidos en la Política de Inversión de Recursos Propios de la Administradora. Finalmente, para Transacciones de Instrumentos entre Fondos, deberán realizarse conforme a la Norma de Carácter General (NCG) Nº 181 del 21 de junio de 2005. De acuerdo a esta norma, las operaciones entre fondos deberán ejecutarse bajo la modalidad de Orden Directa (OD) en mercados formales de acceso público, como la Bolsa de Comercio de Santiago. A continuación se describen los criterios para el fondo vendedor, fondo comprador y la custodia: a) Fondo Vendedor: Restricciones Normativas: Regularización de márgenes internos y legales. Liquidez: Disminuciones patrimoniales. Tasa del instrumento: los traspasos se efectuarán a TIR de Mercado, para ello, se considerará como TIR de Mercado, la coyuntura particular de un determinado día y/o remate de instrumentos en que se transó el instrumento. b) Fondo Comprador: Restricciones normativas: Límites internos y legales. Liquidez: Disponibilidad de fondos. Estrategia de inversiones vigente para el fondo. Tasa del instrumento: Sólo se adquirirán papeles cuya TIR de mercado, en términos de devengo, sea atractiva para el fondo comprador. c) Custodia: Todos los instrumentos susceptibles de ser mantenidos en custodia electrónica, serán custodiados en Chile en el DCV o en el extranjero en un ente con similares características y aquellos no susceptibles de custodia electrónica en Chile se mantendrán en custodia de alguna entidad financiera. Las cuotas de Fondos Mutuos extranjeros que no son susceptibles de custodia, pero que están debidamente registradas en la administradora de origen a nombre del Fondo Mutuo que corresponda. FONDOS MUTUOS ICR Clasificadora de Riesgo considera que el Manual de Conflictos de Interés de la Administradora señala de forma clara políticas y procedimientos para evitar y solucionar los posibles conflictos de interés que puedan producirse entre fondos o entre los fondos y la Administradora y sus relacionados, está debidamente difundido, y señala en forma clara la entidad responsable de su cumplimiento. 7 Compromiso BancoEstado Fecha informe: Diciembre.2015 CARACTERÍSTICAS DEL FONDO OBJETIVO El objetivo del Fondo consiste en invertir en instrumentos de deuda de corto, mediano y largo plazo de emisores nacionales y en contratos de derivados de opciones, futuros y forwards sobre monedas, tasas de interés e instrumentos de renta fija en los cuales esté autorizado a invertir, manteniendo una duración de la cartera de inversiones del Fondo mayor a 365 días y menor o igual a 2.190 días. El Fondo está dirigido a personas naturales y jurídicas con horizontes de inversión acordes con la política de inversión del Fondo, cuyo interés sea invertir indirectamente en instrumentos de deuda de corto, mediano y largo plazo. El riesgo del inversionista está directamente relacionado con la naturaleza de los instrumentos en los que se inviertan los activos del Fondo, de acuerdo a lo expuesto en la política de inversiones y diversificación de las mismas, contenidas en el Reglamento Interno del Fondo. ICR Clasificadora de Riesgo estima que el objetivo del Fondo es claro y preciso, en cuanto a la definición de activos objeto de inversión, permitiendo a los potenciales partícipes conocer de manera previa el destino de inversión de sus recursos. POLÍTICA DE INVERSIÓN El Fondo podrá invertir en instrumentos de deuda de corto plazo y en instrumentos de deuda de mediano y largo plazo. En todo caso, la duración mínima de la cartera de inversiones del Fondo será de 365 días y su duración máxima será de 2.190 días. Asimismo, el Fondo podrá adquirir instrumentos clasificados en las categorías de riesgo B, N-4 o superiores a éstas. Mientras que sus inversiones estarán dirigidas al mercado chileno. Adicionalmente, el Fondo podrá invertir hasta un 100% de sus activos en instrumentos emitidos por sociedades que no cuenten con el mecanismo de gobierno corporativo descrito en el artículo 50 bis de la Ley N°18.046. Las inversiones realizadas por cuenta del Fondo se efectuarán en pesos de Chile, así como también se mantendrá en pesos chilenos y unidad de fomento (UF) el disponible del Fondo. El mercado al cual el Fondo dirigirá sus inversiones será el mercado nacional. Los mercados en que se inviertan los recursos del Fondo deberán cumplir con las condiciones y requisitos establecidos en la Norma de Carácter General N°376 de la Superintendencia de Valores y Seguros La diversificación de las inversiones por tipo de instrumento, en relación al activo total administrado, se descompone de la siguiente manera: FONDOS MUTUOS 8 Compromiso BancoEstado Fecha informe: Diciembre.2015 Tipo de Instrumento % Minimo % Maximo INSTRUMENTOS DE DEUDA 0% 100% Instrumentos emitidos o garantizados por el Estado o el Banco Central de Chile 0% 100% Instrumentos emitidos o garantizados por Bancos e Instituciones Financieras Nacionales 0% 100% Instrumentos emitidos o garantizados por Bancos Extranjeros que operen en el país 0% 100% Instrumentos de oferta pública inscritos en el Registro de Valores, emitidos por CORFO y sus filiales, Empresas Fiscales, Semifiscales, de Administración Autónoma y descentralizada, Empresas Multinacionales, Sociedades Anónimas u otras entidades inscritas en el mismo registro 0% 100% Títulos de deuda de securitización correspondientes a un patrimonio de los referidos en el título XVIII de la Ley N° 18.045. 0% 25% Otros valores de oferta pública que autorice la SVS. 0% 100% A su vez, se establecen los límites máximos de inversión por emisores, con respecto al activo total del Fondo: Tipo de Emisor Límite máximo de inversion por emisor . 10% Activo del Fondo. Límite máximo de inversión en titulos de deuda de securitización 10% Activo del Fondo. correspondientes a un patrimonio de los referidos en el título XVIII de la Ley N° 18.045. Límite máximo de inversión por grupo empresarial y sus personas relacionadas. 25% Activo del Fondo. La Administradora, por cuenta del Fondo, podrá celebrar contratos de derivados, sujetándose en todo momento a las condiciones, características y requisitos establecidos para ello por la Superintendencia de Valores y Seguros. El objetivo de celebrar contratos de derivados tiene como finalidad de cobertura de riesgos asociados a sus inversiones de contado y como inversión. El Fondo podrá efectuar operaciones de compra con retroventa en el mercado chileno, sobre los títulos emitidos o garantizados por el Estado, el Banco Central de Chile y por Bancos e Instituciones Financieras Nacionales. Estas últimas, deben tener una clasificación de riesgo de sus títulos de deuda de largo y corto plazo, a lo menos correspondientes a las categorías BBB y N-2 respectivamente. POLÍTICA DE LIQUIDEZ Para el efecto de contar con los recursos necesarios para cumplir con sus obligaciones por las operaciones que realice, como así también las obligaciones derivadas del pago de rescate de cuotas y otras situaciones detalladas en este Reglamento Interno, el Fondo mantendrá como mínimo un 30% del activo del Fondo en activos líquidos, entendiéndose por tales aquellos instrumentos que se transen frecuentemente y en volúmenes significativos en los mercados secundarios formales, de conformidad a lo que determine la Superintendencia de Valores y Seguros mediante norma de carácter general. POLÍTICA DE ENDEUDAMIENTO Este Fondo no contempla política de endeudamiento. FONDOS MUTUOS ICR Clasificadora de Riesgo estima que las políticas de inversión se encuentran bien definidas y son consistentes con el objetivo del Fondo, estableciendo en forma clara los porcentajes mínimos y máximos de inversión por instrumento y tipo de emisor. 9 Compromiso BancoEstado Fecha informe: Diciembre.2015 VALORIZACIÓN DE INVERSIONES El Fondo valorizará sus inversiones tanto para activos y pasivos financieros a través de sus respectivos precios de mercado cotizados en la fecha del estado de situación financiera. El precio de mercado cotizado utilizado para activos financieros mantenidos por el Fondo es el precio de compra; el precio de mercado cotizado apropiado para pasivos financieros es el precio de venta. El Fondo utiliza los precios proporcionados por la agencia de servicios de fijación de precios RiskAmérica la cual es utilizada a nivel industria y cuyos servicios han sido autorizados por la Superintendencia de Valores y Seguros. ICR Clasificadora de Riesgo considera que los criterios de valorización de inversiones están ajustados a la normativa, y permiten obtener un valor económico adecuado para las inversiones del Fondo. El proceso de valorización es legible y permite realizar una estimación certera dado su periodicidad. ANÁLISIS DEL FONDO ANÁLISIS CARTERA Al 31 de octubre de 2015, el 77,15% de la cartera estaba compuesta por depósitos de corto plazo y bonos de bancos e instituciones financieras nacionales, con un 38,85% y 38,30% respectivamente., adicionalmente incorpora pequeñas participaciones en pagarés del Banco Central (PRC), bonos de Tesorería (BTU), letras hipotecarias (LH), depósitos a largo plazo (DPL) y bonos de empresas (BE). Durante los últimos 24 meses la composición de la cartera se mantiene estable en términos de bonos bancarios (BB); pero registra un aumento en la exposición a depósitos a plazo, mientras bonos de Banco Central y de Tesorería General de la República han ido disminuyendo producto de las expectativas y posterior subida de 25 puntos base en las tasas de interés del Banco Central Cartera por tipo de instrumento 100,00% PRC 80,00% PE LH DPL 60,00% DPC CERO 40,00% BTU BTP BE 20,00% BCU BCP 0,00% BB Fuente: Elaboración propia. Datos SVS. Por otra parte, a la misma fecha el 73,68% de los instrumentos de la cartera del Fondo se concentran en instrumentos con clasificación AAA y N-1, dando cuenta de esta manera de una muy buena capacidad de pago. Esta composición, se mantiene estable durante los últimos 24 meses. FONDOS MUTUOS 10 Compromiso BancoEstado Clasificación de Riesgo 100,00% Fecha informe: Diciembre.2015 90,00% 80,00% 70,00% BBB 60,00% B 50,00% C 40,00% A AA 30,00% AAA 20,00% N-1 10,00% 0,00% Fuente: Elaboración propia. Datos SVS. EMISORES La cartera de inversiones se encuentra adecuadamente diversificada, respetando los límites por emisor establecidos en el Reglamento Interno. En octubre de 2015, el Fondo poseía 27 emisores, conformándose el portafolio en su totalidad por instituciones financieras nacionales y/o que operan en Chile, destacándose como el principal emisor el Banco BBVA Chile con un 8,86% de la cartera, seguido de Banco Bice y Scotiabank Chile con un 8,82% y 8,68% respectivamente. Los diez principales emisores del Fondo concentraban el 77,26% de la cartera. Octubre 2015 Total M$ % En Cartera BBVA $ 22.595.767 8,86% Banco Bice $ 22.509.245 8,82% Scotiabank Chile $ 22.146.875 8,68% Banco Central de Chile $ 21.547.566 8,45% Banco Santander Chile $ 19.785.360 7,75% Tesorería General $ 19.757.208 7,74% Banco Estado $ 18.430.160 7,22% Banco Security $ 18.324.508 7,18% Banco de Chile $ 17.561.337 6,88% Banco Crédito e Inversiones $ 14.463.685 5,67% Fuente: Elaboración Propia. Datos SVS Emisores % En Activos 8,85% 8,82% 8,68% 8,44% 7,75% 7,74% 7,22% 7,18% 6,88% 5,67% PATRIMONIO Y PARTÍCIPES Al 31 de octubre de 2015, el Fondo mantenía un patrimonio entre todas sus series por MM$ 254.973, lo que representa un aumento de un 56,1% respecto al mismo mes del año anterior. Este incremento se debe principalmente al ingreso de nuevos partícipes y aportes de capital. Cabe señalar, que a la misma fecha los partícipes llegaron a 29.276, de los cuales 5 son Inversionistas Institucionales; evidenciando una notoria tendencia al alza tanto para los partícipes como para el patrimonio. FONDOS MUTUOS 11 Compromiso BancoEstado Patrimonio y Partícipes $ 300.000,00 Fecha informe: Diciembre.2015 35.000 30.000 $ 250.000,00 25.000 $ 200.000,00 20.000 $ 150.000,00 15.000 $ 100.000,00 10.000 $ 50.000,00 5.000 $- - Patrimonio Partícipes Fuente: Elaboración propia. Datos SVS. DURATION Durante octubre de 2015, la duración de la cartera de inversiones fue de 747 días, alcanzando así una duración promedio de 711,87, por lo que el Fondo mantiene esta variable dentro de un rango acotado y amplia holgura respecto a su límite de 2.190 días, tal como se puede apreciar en el siguiente gráfico: Duration Cartera de Inversiones 2.190 2.000 Días 1.500 1.000 747 711,87 366 500 0 Duration Límite Inferior Límite Superior Duration Promedio Fuente: Elaboración propia. Datos SVS. La amplia holgura entre la duración de la cartera y su límite superior se explica principalmente por la predominancia de instrumentos con duración de hasta 365 días, los que equivalen al 40,19% de los instrumentos de inversión pertenecientes al fondo, además el fondo se concentra en un 67,28% en instrumentos que no superan la mitad del horizonte de inversión del fondo, por ende la duración se mantiene en torno a su media y dentro de un rango acotado FONDOS MUTUOS 12 Compromiso BancoEstado Intervalos de Inversión Fecha informe: Diciembre.2015 0,42% Más de 2.190 días 3,51% 1.826 a 2.190 días 1.096 a 1.460 días 731 a 1.095 días 13,16% 14,45% 366 a 730 días 1 a 365 días 12,65% 40,19% Fuente: Elaboración propia. Datos SVS. VALOR CUOTA Y RENTABILIDAD Al 31 de octubre de 2015, el valor cuota para la serie A del Fondo ascendió a $ 1.746,33, evidenciando una tendencia al alza explicada principalmente por un aumento en el patrimonio y el mayor número de aportantes dentro del fondo. Valor Cuota $ 1.800,00 $ 1.750,00 $ 1.700,00 $ 1.650,00 $ 1.600,00 $ 1.550,00 $ 1.500,00 $ 1.450,00 $ 1.400,00 $ 1.746,33 Serie A Fuente: Elaboración propia. Datos SVS. Asimismo, en términos de rentabilidad nominal mensual, la serie obtuvo un desempeño negativo alcanzando una rentabilidad de -0,08% a octubre de 2015, y un promedio de 0,52% en los últimos 24 meses. No obstante, durante dicho periodo la rentabilidad tuvo un comportamiento variable explicado por cambios en la tasa de interés. Adicionalmente, tanto las alzas o bajas que ha sufrido el fondo no sobrepasan un intervalo de tiempo de dos meses. FONDOS MUTUOS 13 Compromiso BancoEstado Fecha informe: Diciembre.2015 Rentabilidad Nominal Mensual 1,40% 1,20% 1,00% 0,80% 0,60% 0,40% 0,20% 0,00% -0,20% -0,40% -0,08% Series A Fuente: Elaboración propia. Datos SVS. A su vez, el Fondo ha obtenido una rentabilidad acumulada de 13,91%, la cual muestra una tendencia al alza desde octubre de 2013., durante dicho periodo la rentabilidad acumulada del fondo creció un 13,1% debido principalmente al aumento del número de aportantes. Rentabilidad Acumulada 16% 14% 12% 10% 8% 6% 4% 2% 0% 13,91% Serie A Fuente: Elaboración propia. Datos SVS. FONDOS MUTUOS 14