secretaria de hacie da y credito publico

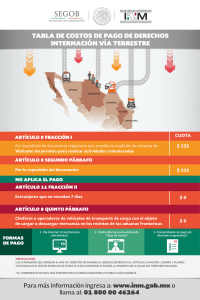

Anuncio