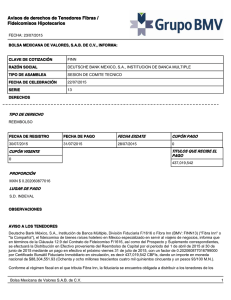

Suplemento 4ta Emisión

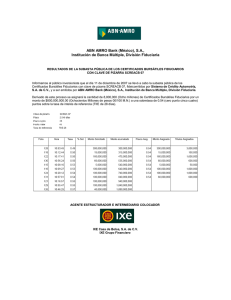

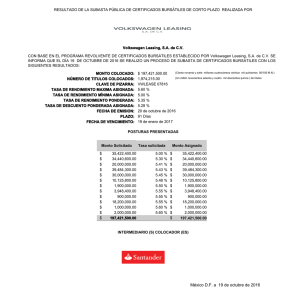

Anuncio