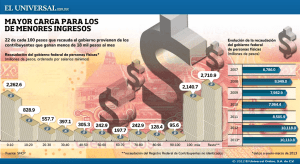

Ingresos públicos y el principio de la sincronía social y cultural de

Anuncio