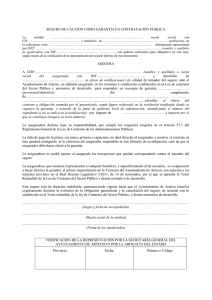

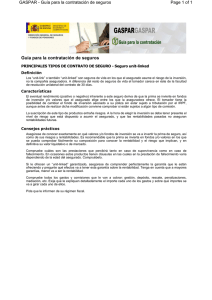

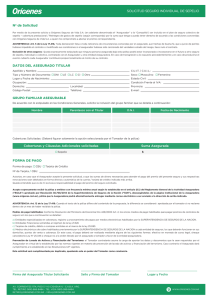

el seguro de vida como instrumento de - E

Anuncio