L-5 Otros aspectos de Basilea III - captac

Anuncio

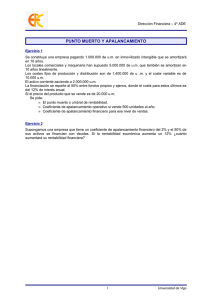

JOSE RUTMAN ([email protected]) Consultor Internacional Tegucigalpa, del 25 al 27 de setiembre del 2013 Agenda Cobertura de riesgos Coeficiente de apalancamiento Tratamiento de bancos sistémicos Provisionamiento prospectivo Medidas macroprudenciales Preguntas / Comentarios Cobertura de riesgos Incentivos de capital para que los bancos utilicen entidades de contrapartida central al negociar con derivados, repos y financiación con valores extrabursátiles: • Menor requerimiento de capital en operaciones con contrapartes centrales (CCP), que estarán sujetas a un marco normativo robusto • Mayores requerimientos en operaciones “Over the Counter (OTC)” Mayores exigencias en la gestión del colateral y constitución de márgenes en exposiciones de derivados ilíquidos Suplemento de capital adicionales para cubrir potenciales pérdidas por valoración a mercado (CVA)) Cobertura de riesgos Calificadoras de riesgo: • Análisis interno complementario de la entidad * • Código de conducta • Mitigar cambios bruscos de exigencia de capital por modificaciones de calificación externas (“cliff effects”) Incremento en los requerimientos de capital para las exposiciones valuadas a mercado (“trading”)* VaR “estresado” * Incluidos en Basilea 2.5 Coeficiente de apalancamiento Objetivos 1 Reducir el apalancamiento Mitiga el riesgo de procesos de desapalancamiento desestabilizadores que pueden dañar el sistema financiero y la economía real 2 Medidas de salvaguarda Frente al riesgo de modelos y errores de medición Complementa medidas basadas en riesgo con otras más simples, transparentes e independientes Coeficiente de apalancamiento Características 2 Indicador simple, que complementa el marco de capital basado en riesgos Vamos a BASILEA 0.5? Para ser creíble, debe abarcar de manera adecuada el apalancamiento dentro y fuera del balance de los bancos NO!! Complementa el requerimiento de capital, que fue mejorado Coeficiente de apalancamiento Definición Medida de Capital Exposiciones totales SIN ponderar por riesgo 3.0% La medida de capital que se utilizaría es el Nivel 1 (aunque el CSBB analizará el impacto de considerar el Capital Ordinario de Nivel 1 y el Capital Regulatorio total). Las deducciones del capital, también se deducen de la exposición Las exposiciones siguen el criterio contable y adoptan los siguientes principios generales: Son neta de provisiones específicas y ajustes por valoración Las garantías no reducen la exposición total No se “netean” depósitos y préstamos (de un mismo titular) Coeficiente de apalancamiento Cálculo de la exposición Dentro del balance Operaciones con pacto de recompra: exposición contable + normas de compensación admitidos en Basilea II Derivados: exposición contable + posible exposición futura + normas de compensación admitidos en Basilea II Fuera de balance Facilidades de liquidez, carta de crédito stand by, cartas de crédito comercial y otras: factor de conversión del crédito del 100%. Criterio “conservador” del CSBB. Reconoce que las operaciones fuera de balance pueden ser un apalancamiento (riesgo) significativo Compromisos cancelables unilateralmente por el banco en cualquier momento: factor de conversión del crédito del 10% Coeficiente de apalancamiento Propuesta “ajustada” y difusión * Se incorporan precisiones, específicamente relacionadas con la consolidación, tratamiento de derivados y tratamientos de reportos Se estandariza las tablas para la difusión pública del coeficiente de apalancamiento (a partir de enero 2015) Objetivos: facilitar que los participantes del mercado puedan conciliar la publicación del coeficiente de apalancamiento con los estados financieros El índice de adecuación de capital Se incorporan 3 tablas con formato estándar: Tabla comparativa resumen Plantilla estandarizada con la apertura del coeficiente de apalancamiento Tabla explicativa de cada uno de los conceptos de la plantilla anterior * Documento consultivo “ Revised Basel III leverage ratio framework and disclosure requirements” Junio 2013 Coeficiente de apalancamiento Difusión* Comparación entre balance y criterio de cómputo para el coeficiente de apalancamiento ent * Documento consultivo “ Revised Basel III leverage ratio framework and disclosure requirements” Junio 2013 Coeficiente de apalancamiento Difusión* Plantilla estándar de difusión de la composición Se detalla cada concepto que conforma el coeficiente (sobre todo derivados, repo y fuera de balance) ……………………………………………….. Fin de periodo y promedio trimestral * Documento consultivo “ Revised Basel III leverage ratio framework and disclosure requirements” Junio 2013 Coeficiente de apalancamiento Cronograma Inicios de… Aplicación “en paralelo” Dic 2010: Publicación del documento de Basilea III 2011 1 Comienza período de seguimiento supervisor 2013 2 Información de los bancos al supervisor (del coeficiente y sus componentes) 2015 Calibración final 2017 2018 5 6 3 Difusión (publicación) Inclusión en el Pilar I Tratamiento de bancos sistémicos Por qué es relevante? La ultima crisis financiera internacional reflejó serios problemas de entidades de importancia sistémica mundial (G-SIB) Los supervisores contaban con limitadas opciones para actuar y evitar su contagio, afectando a la estabilidad financiera. Intervención a gran escala del sector público Las medidas de Basilea III (cobertura de riesgos y coeficiente de apalancamiento) impactan en mayor medidas en los bancos más grandes… pero no es suficiente Externalidades negativas Riesgo Moral + Costo Fiscal Tratamiento de bancos sistémicos Cómo abordarlo? Solución a las externalidades negativas: I. Reducir la probabilidad de quiebra de los G-SIB II. Minimizar el alcance e impacto de la quiebra de los G-SIB El CSBB emitió (2011*) un documento para identificar y clasificar los G-SIB, para luego determinar las exigencias adicionales Medición en base a indicadores, que reflejan los diferentes factores de externalidades negativas El método basado en indicadores se complementa con el criterio del supervisor * En junio 2013 dicho documento fue actualizado Tratamiento de bancos sistémicos Las variables y los ponderadores Tratamiento de bancos sistémicos Los requerimientos adicionales El CSBB establece un corte (“cut off”) para considerar los bancos como G-SIB Se establecen umbrales para definir diferentes categorías, y los requerimientos de capital asociados El mayor capital debe cubrirse con Nivel 1 Ordinario (opera como un incremento del colchón de conservación de capital) Tramo Capital Ordinario adicional (% APR) 5 (vacío) 3.5% 4 2.5% 3 2.0% 2 1.5% 1 1.0% Tratamiento de bancos sistémicos Bancos sistémicos domésticos El CSBB publicó (Oct. 2012) el documento “Marco aplicables a bancos de importancia sistémica local” Se consideró que bancos no sistémicos a nivel internacional sí pueden serlo a nivel local La evaluación de los D-SIB debe ser efectuada por las autoridades locales, con un adecuado grado de discrecionalidad Se debe basar en una serie de principios que permita una adecuada complementariedad con las mediciones y requerimientos de los G-SIB. No se estandariza la medición cuantitativa Los principios se basan en estimar la mayor capacidad de absorción de pérdidas requerida, el que debe complementarse con una supervisión más intensiva, Tratamiento de bancos sistémicos Principios para los bancos sistémicos domésticos Principio 1: Las autoridades nacionales deben contar con una metodología para evaluar el grado que un banco es sistémico Principio 2: La metodología debe estimar el impacto de la quiebra (o externalidad negativa de la misma) Principio 3: El impacto de referencia es en la economía local Principio 4: El impacto debe ser medido a nivel local, consolidando con las subsidiarias que cuelguen de dicha entidad Principio 5: El impacto debe medirse teniendo en cuenta los siguientes factores Tamaño Interconexión Sustituibilidad/Infraesructura financiera Complejidad Tratamiento de bancos sistémicos Principios para los bancos sistémicos domésticos Principio 6: Las autoridades deberán realizar evaluaciones periódicas de la importancia sistémica de los bancos domésticos Principio 7: Las autoridades deberán hacer pública la información que resumen la metodología para evaluar la importancia sistémica Principio 8: Las autoridades deberán documentar la metodología para calcular el requerimiento adicional de capital Principio 9: El requerimiento adicional debe ser proporcional a la importancia sistémica del banco (medida según el principio 5) Principio 10: Compatiblidad entre los requerimientos adicionales para bancos sistémicos internacionales y domésticos Principio 11: Coordinación entre supervisores transfronterizos Principio 12: El capital adicional debe ser Ordinario Nivel 1 Provisionamiento prospectivo La prociclicidad de la regulación 1. Ciclicalidad del capital mínimo: intrínseco (al ser sensible al riesgo); se puede mitigar parcialmente con la aplicación del Pillar II de Basilea II. 2. Provisionamiento prospectivo (“forward looking”) 3. Colchones de capital (“capital buffers”) 3.1. Colchón de conservación 3.2 Excesivo crecimiento del crédito Provisionamiento prospectivo La prociclicidad de la regulación 1. Ciclicalidad del capital mínimo: intrínseco (al ser sensible al riesgo); se puede mitigar parcialmente con la aplicación del Pillar II de Basilea II. 2. Provisionamiento prospectivo (“forward looking”) 3. Colchones de capital (“capital buffers”) 3.1. Colchón de conservación 3.2 Excesivo crecimiento del crédito Provisionamiento prospectivo La visión contable vs la visión prudencial Las normas contables (v.g. NIC 39) emplean el concepto de “Pérdida Incurrida” (Incurred Losses). Solo previsionan cuando hay evidencia concreta de pérdidas (v.g atrasos en los pagos). Muy tarde y procíclico La visión prudencial: concepto de “Pérdidas Esperadas” (Expected Losses) Estrategia del CSBB: I. Cambio en las prácticas contables (NIC 39) II. Actualización de las guías supervisoras para asegurar su congruencia con la adopción del método basado en pérdida esperada III. Incentivos para un provisionamiento más robusto en el marco de capital regulador Provisionamiento prospectivo Algunos ejemplos Algunos países han incorporado en su marco regulatorio las provisiones anticíclicas, con diferentes reglas para su constitución y desafectación Algunos ejemplos son: País Denominación Normativa España Provisión dinámica o Circ. 4/2004 anticíclica Perú Régimen de Provisiones procíclicas Reglamento para la Evaluación y Clasificación del Deudor y la Exigencia de Provisiones Ecuador Provisión antícíclica Cap. II Calificación de activos de riesgo y constitución de provisiones Provisionamiento prospectivo El caso peruano: régimen de provisiones procíclicas Se constituyen provisiones adicionales, diferenciales según el tipo de crédito, cuando la regla está activada. Cuando se desactiva, las provisiones son desafectadas Tipo de Crédito Provis. Comerciales 0,45% Microcrédito 0,5% Consumo 1,0% Hipotecario para la viv. 0,4% Activación: • Cuando la tasa de variación del PBI (en un promedio de 30 meses) pasa de un % inferior a una superior al 5% • Cuando está sostenidamente por encima del 5% y crece a tasas importantes (más de 2 pp) • Cuando está por encima del 5% y la regla se desactivó hace 18 meses por una caída brusca de la tasa de variación Provisionamiento prospectivo El caso peruano: régimen de provisiones procíclicas Desactivación: • El promedio de la variación porcentual anualizada del PBI de los últimos 30 meses pase de un nivel igual o mayor al 5% a uno menor a este umbral. • El promedio de la variación porcentual anualizada del PBI de los últimos 12 meses sea menor en 4 puntos porcentuales que este mismo indicador evaluado un año antes La Superintendencia informará la desactivación de la regla procíclica . Las provisiones procíclicas se desafectan para la constitución de otras provisiones obligatorias Provisionamiento prospectivo El caso peruano: evolución de la regla procíclica Promedio variación anual PBI últimos 30 meses Diferencia tasa de variación anual del PBI respecto año anterior Desde setiembre de 2010 que la regla procíclica de constitución de provisiones está activada Provisionamiento prospectivo El caso peruano: evolución de la regla procíclica Promedio variación anual PBI últimos 30 meses Diferencia tasa de variación anual del PBI respecto año anterior Desde setiembre de 2010 que la regla procíclica de constitución de provisiones está activada Provisionamiento prospectivo El caso ecuatoriano CAPITULO II.- CALIFICACION DE ACTIVOS DE RIESGO Y CONSTITUCION DE PROVISIONES “Fondo de provisión anticíclica” αp definido por la SBS Medidas macroprudenciales Qué comprenden? Se focalizan en la interacción entre las instituciones financieras, la infraestructura de mercado y la economía . Complementa el aspecto microprudencial, que se concentra en la posición de riesgo individual de las instituciones financieras y toma como dato el resto del sistema financiero y la economía Ninguna de las dos políticas (micro y macro prudenciales) es un sustituto de la administración adecuada del riesgo por parte de las instituciones Las medidas pueden irse ajustando de una manera contracíclica, en función de la evaluación de riesgos. Estos ajustes deben operar en la fase ascendente (acumulan vulnerabilidades) y descendente (riesgo de una fuerte contracción crediticia) Medidas macroprudenciales Cuáles son? Algunas ya analizadas previamente • Colchones de capital • Provisionamiento prospectivo • Tratamiento de bancos sistémicos • Exposiciones entre entidades financieras • Contrapaparte central Otras • Relación Deuda /Préstamos (“Loan to Value –LTV”) • Relación Deuda / Ingreso (“Debt to Income –DTI”) • Límite al crecimiento de préstamos en sectores determinados • Requisitos de reserva de liquidez • Límite a la exposición en moneda extranjera . Medidas macroprudenciales Aspectos relacionados con la operación de instrumentos macroprudenciales . Transmisión de los instrumentos macroprudenciales a través del sistema financiero Identificación de los riesgos Utilización de políticas macroprudenciales: “Reglas vs Discreción” Arbitraje regulatorio y coordinación entre jurisdicciones Relación con la política monetaria Medidas macroprudenciales Relevamiento en países desarrollados y emergentes . Mayor adhesión a políticas macroeconómicas en países emergentes que desarrollados Fuente: Macroprudential instruments and frameworks: a stocktaking of issues and experiences (CGFS Papers 38, May 2010) Medidas macroprudenciales Relevamiento en países desarrollados y emergentes . Mayor adhesión a políticas macroeconómicas en países emergentes que desarrollados Fuente: KEY ASPECTS OF MACROPRUDENTIAL POLICY, IMF Jun 2013 Material de lectura / referencia • • • • • • • • Basilea III: Marco regulador global para reforzar los bancos y sistemas bancarios. Dic. 2010 . (rev. junio 2011) http://www.bis.org/publ/bcbs189_es.pdf Revised Basel III leverage ratio framework and disclosure requirements (Consultative document, Jun 2013) http://www.bis.org/publ/bcbs251.pdf Marco aplicable a bancos de importancia sistémica local (Oct. 2012) http://www.bis.org/publ/bcbs233_es.pdf Bancos de importancia sistémica mundial: metodología de evaluación actualizada y mayor requerimiento de absorción de pérdidas. (Jul 2013) http://www.bis.org/publ/bcbs255_es.pdf Macroprudential instruments and frameworks: a stocktaking of issues and experiences CGSF 48 May 2010 http://www.bis.org/publ/cgfs38.pdf Operationalising the selection and application of macroprudential instruments CGSF 48 Dec 2012 http://www.bis.org/publ/cgfs48.pdf Regulación procíclica Perú (SBS). http://www.sbs.gob.pe/0/modulos/JER/JER_Interna.aspx?ARE=0&PFL=0&JER=860 Capítulo II - Calificación de activos de riesgo y constitución de provisiones. Superintendencias de Bancos y Seguros de Ecuador (SBS). http://www.sbs.gob.ec/medios/PORTALDOCS/downloads/normativa/nueva_codificacion /todos/L1_IX_cap_II-1.pdf Muchas gracias JOSE RUTMAN ([email protected]) Consultor Internacional Tegucigalpa, del 25 al 27 de setiembre del 2013