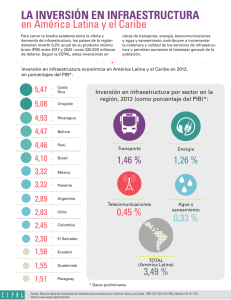

Perspectivas económicas

Anuncio