Martínez Hoyos María de los Ángeles

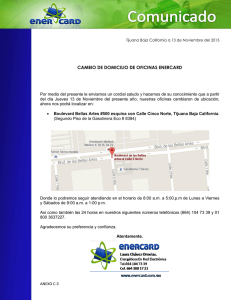

Anuncio