Descargar - Kimberly

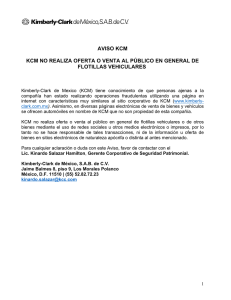

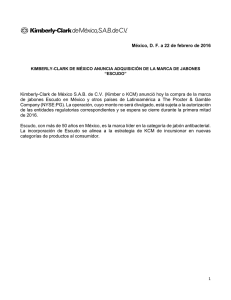

Anuncio