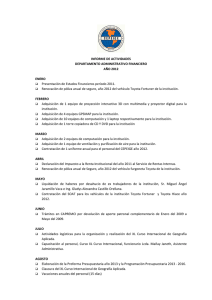

Informe Anual 2007

Anuncio