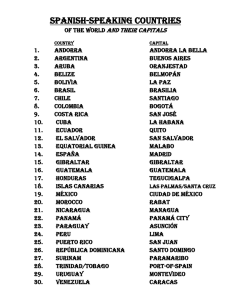

050606 Estudio Andorra

Anuncio