monitor habitacional - Facultad de Arquitectura

Anuncio

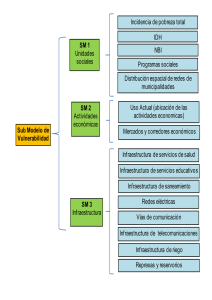

Indicadores de actividad inmobiliaria INDICADORES DEL MERCADO INMOBILIARIO monitor habitacional 03 BOLETÍN Nº 3 2° TRIMESTRE 2013 UPV- FARQ- UDELAR 1 Indicadores de actividad inmobiliaria Nota editorial Los últimos datos sobre el mercado inmobiliario elaborados por el Instituto Nacional de Estadística (INE) a través de los informes de actividad inmobiliaria (IAI) permiten dar cuenta del estado de situación al cierre del pasado año 2012. A su vez, y como en ediciones anteriores, incorporamos en este tercer número del Monitor Habitacional de la Unidad Permanente de Vivienda UPV de la Facultad de Arquitectura, datos derivados de otras fuentes de modo tal que nos permita afinar el análisis sobre lo que ha vendido ocurriendo en materia habitacional en nuestro país. En este caso se presentan datos generados por la Agencia Nacional de Vivienda, sobre el comportamiento que viene observando la promoción de vivienda de interés social, al influjo de la nueva Ley aprobada en la materia. Asimismo se incluyen datos derivados del recientemente publicado trabajo “ATLAS SOCIODEMOGRÁFICO Y DE LA DESIGUALDAD DEL URUGUAY”(Fascículo 1: Las Necesidades Básicas Insatisfechas a partir de los Censos de 2011)*, de donde surgen mediciones interesantes sobre carencias en materia habitacional. * ATLAS SOCIODEMOGRÁFICO Y DE LA DESIGUALDAD DEL URUGUAY. FASCÍCULO 1: Las Necesidades Básicas Insatisfechas a partir de los Censos 2011 Autores: JUAN JOSÉ CALVO (COORDINADOR), VÍCTOR BORRÁS, WANDA CABELLA, PAULA CARRASCO, HUGO DE LOS CAMPOS, MARTÍN KOOLHAAS, DANIEL MACADAR, MATHÍAS NATHAN, SANTIAGO NÚÑEZ, IGNACIO PARDO, MARIANA TENENBAUM, CARMEN VARELA. Instituto Nacional de Estadística / Programa de Población de la Facultad de Ciencias Sociales, Udelar / Instituto de Economía de la Facultad de Ciencias Económicas y de Administración, Udelar / Ministerio de Desarrollo Social / Fondo de Población de las Naciones Unidas / Comisión Sectorial de Población, Oficina de Planeamiento y Presupuesto 4 Indicadores de actividad inmobiliaria Contenidos Abstract contextual Segmento de compraventa / Precio / Cantidad de compraventas Segmento de alquileres / Mercado capitalino / Mercado Metropolitano Costos de la Construcción Ley de vivienda de Interés Social / Crédito hipotecario / Desdolarización del crédito Dolarización del mercado de compraventa / Tasa de interés / Acceso al crédito Informe de Necesidades Básicas Insatisfechas (NBI) / Pobreza y carencia / Heterogeneidad interna / Stock habitacional / Tenencia y acceso a la vivienda Este es un trabajo de divulgación académica de la Unidad Permanente de Vivienda (UPV) Farq - Udelar Coordinación / Arq. Raúl Vallés Elaboración / Soc. Andrés Pampillón Diseño / Arq. Damián Bugna Fotografía: Servicio de Medios Audiovisuales Unidad Permanente de Vivienda Facultad de Arquitectura - Universidad de la República Bulevar Artigas 1031 CP 11200 Montevideo, Uruguay Teléfono: 2400 0706 email: [email protected] 2° trimestre 2013 5 Indicadores de actividad inmobiliaria Abstract contextual En líneas generales los datos confirman el impacto de las condicionantes externas que han venido afectando la economía uruguaya durante el pasado año, y que han supuesto una moderación de las pautas de crecimiento. Tanto la crisis que aun persiste en las economías desarrolladas, como las medidas implementadas contra las salidas de capital implementadas en Argentina, han operado como restricciones a la inversión en el sector inmobiliario y han impuesto decisiones mas meditadas por parte de los compradores individuales. Ahora, y no obstante estas condicionantes, todas las estimaciones indican que la economía uruguaya alcanzara un crecimiento cercano en el entorno del 3% para el año el curso. Cifra inferior a los excepcionales registros de los últimos años pero de todas formas muy superior a la media histórica de expansión de nuestra economía. En este sentido a la hora de leer los datos, tantos sectoriales como generales de actividad, hay que tener en cuenta que venimos de máximos históricos en todos los guarismos. Incluso la industria de la construcción creció durante el pasado año un 19%, guarismo fuertemente impulsado por obras como la planta de Montes del Plata. Y, si bien estos son recursos que no suponen un incremento del stock habitacional, si dan una muestra del dinamismo y el potencial del sector. A su vez, los últimos datos sobre la aplicación del a Ley de Promoción de la Vivienda de interés social, viene siendo un interesante mecanismo para sostener el nivel de actividad en el sector, a la vez que un estímulo para redireccionar las inversiones en materia habitacional hacia sectores sociales medios y áreas urbanas consolidadas pero no costeras, que tenían un fuerte rezago en la generación de oferta habitacional nueva. 6 Indicadores de actividad inmobiliaria 7 Indicadores de actividad inmobiliaria PRECIO PROMEDIO DEL METRO CUADRADO DE COMPRAVENTAS EN PROPIEDAD COMUN Departamento de Montevideo. (Cifras expresadas en dólares corrientes) Período: 2001 - 2011 Segmento de compraventa El precio promedio del metro cuadrado de compraventas durante el ultimo trimestre (octubre / diciembre) del año 2012 registró un incremento de 1,5% en dólares. Misma evolución de precios se observa durante todo el año. El metro cuadrado de compraventa se ha incrementado en un promedio del 12% en relación a 2011. Esto indica la persistencia de un comportamiento alcista, aunque a un ritmo menor que la suba de precios del metro cuadrado en dólares observada durante el año 2011 en relación al 2010 que fue de 17%. 8 Fuente: Instituto Nacional de Estadística (INE), en base a los registros de compraventas de la Dirección General de Registros, la Dirección Nacional de Catastro e Intendencia de Montevideo (IM). Nota: Los valores presentados son calculados con el total de las compraventas registradas luego de filtrar los casos con los criterios establecidos en la metodología. Se presentan los precios de algunos barrios con valores más significativos, pero se incluyen en el total de Montevideo todos los barrios. Indicadores de actividad inmobiliaria PRECIO PROMEDIO DEL METRO CUADRADO DE COMPRAVENTAS EN PROPIEDAD HORIZONTAL Departamento de Montevideo (cifras expresadas en dólares corrientes) Período: 2000 - 2011 Montevideo Punta Carretas Pocitos Malvin Buceo Parque Batlle, Parque Rodó Tres Cruces Cordón Ciudad Vieja Centro Unión Precio Según datos del Agencia Nacional de Vivienda (ANV) las viviendas nuevas en lo que va del presente año alcanzaron un precio promedio estimado en Montevideo de UI/m2 21.416 (US$/m2 2.511). 9 Indicadores de actividad inmobiliaria Cantidad de compraventas de viviendas 10 inmobiliaria que ya lleva al menos un par de años, aunque sin que ello se refleje en el nivel de precios. En síntesis, puede observarse que pese a la caída en la cantidad interanual de compraventas, los precios de las propiedades continúan en aumento, incluso por encima de la inflación, lo cual indica un encarecimiento en términos reales de la vivienda en el Uruguay. Esta ralentización de los niveles de actividad puede tener al menos dos lecturas. Por un lado, una de carácter más sectorial, que genera ciertos perjuicios para los diferentes actores vinculados al sector. Por otro, y desde una perspectiva macroeconómica, este ajuste a la baja, en niveles relativos, y consonancia con el conjunto de la economía, supone alejar, aún mas, del horizonte de expectativas la generación de una burbuja inmobiliaria de características similares a las sucedidas en economías del primer mundo, como España y EEUU que al sostener artificial un ciclo expansivo por encima de la capacidad real de absorción del mercado, generó un debacle de proporciones históricas. Este aspecto entonces podemos considerarlo como un factor interno de la ecuación –multifactorial- que opera en la desaceleración de los niveles de actividad En este sentido parecería que las ofertas inmobiliarias promovidas por la nueva Ley de Inversión en Viviendas de Interés Social suponen un mecanismo de amorti- Número de índice En tanto, la cantidad de transacciones de compra venta mostró un aumento del 15% con respecto al trimestre inmediatamente anterior (julio-setiembre). No obstante el número de transacciones en el mediano plazo experimentó una caída del 10,5% en relación al mismo ultimo trimestre de 2011, lo que indica una relativa desaceleración del sector, en consonancia con los datos generales de la economía nacional y de los efectos generados por las condiciones de la economía global, referidas mas arriba. Índices de precios y cantidades de compraventas Base promedio año 2011 = 100 130.00 120.00 110.00 100.00 90.00 80.00 70.00 60.00 Año 2011 nov/ ene 12 dic/ feb 12 ene/ mar 12 feb/ abr 12 mar/ may 12 abr/ jun 12 may/ jul 12 jun/ ago 12 jul/ set 12 ago/ oct 12 set/ nov 12 oct/ dic 12 Trimestre móvil Índice de precios en $ Índice de precios en u$s Índice de cantidad guación frente a la caída en el segmento solvente y suntuario del mercado. Al introducir un stock nuevo de precio topeado, esta política debería actuar en el mediano plazo como un desacelerador de la curva alcista de precios, extremo que, como ya indicamos, aún no se refleja en los datos. El gráfico adjunto muestra como a lo largo del año 2012 la cantidad de compraventas experimento una FUENTE: INE en base a registros de DGR fuerte caída a principios de año mientras, parece recuperarse hacia el final del año, pese sin embargo pese a esta oscilación los precios han mantenido su línea ascendente, aunque a ritmos menores que el alza operada durante el año 2011. Otra forma de ver la desaceleración interanual en el nivel de actividad del segmento de compraventa se deriva de la siguiente tabla de datos donde, en Indicadores de actividad inmobiliaria Distribución geográfica de compraventas Diciembre 2012 CANTIDAD DE INSCRIPCIONES POR ACTOS SEGÚN MES - TOTAL DEL PAIS MES Resto Departamentos 27.1% Colonia 4.9% Rocha 6.0% Maldonado 12.7% Montevideo 35.0% Canelones 14.3% Dic-11 Ene-12 Feb-12 Mar-12 Abr-12 May-12 Jun-12 Jul-12 Ago-12 Set-12 Oct-12 Nov-12 Dic-12 ACTOS Total Compraventas Promesas Hipotecas Otros actos 17.375 8.864 9.283 12.992 9.030 12.960 12.762 11.956 13.105 11.082 12.248 12.675 13.768 9.646 4.860 4.876 7.514 4.773 7.085 6.538 6.187 6.605 5.892 6.542 6.335 7.382 3.395 1.761 2.008 2.285 1.783 2.375 2.229 2.174 2.294 1.940 2.203 2.385 2.676 3.437 1.624 1.778 2.467 1.789 2.475 2.832 2.463 2.788 2.312 2.533 3.019 2.892 897 619 621 726 685 1.025 1.163 1.132 1.418 938 970 936 818 FUENTE: INE en base a registros de DGR términos absolutos se observa la caída de compraventas entre diciembre de 2011 donde se alcanzaron las 17.375 operaciones, frente a las 13.768 registradas en diciembre de 2012. FUENTE: INE en base a registros de DGR. En cuanto a la distribución geográfica de la actividad de compraventas se observan guarismos similares a los registros anteriores, siendo la capital y el frente costero sur del país los que concentran mayor actividad. 11 Indicadores de actividad inmobiliaria Mercado capitalino Segmento de alquileres 12 Por su parte los datos sobre la evolución del segmento de arrendamientos la cierre del año 2012 muestran que el precio promedio de los alquileres vigentes se ubicó en los 7.516 pesos. Claro que esto esconde fuertes diferencias de precios por barrios. Como es una constante, los mayores valores se ubican en los alquileres de Pocitos ($10.646), Punta Carretas ($10.573), Malvín ($10.481), Parque Rodó ($9.258) y Tres Cruces ($9.246). Dentro de lo esperable de esta distribución territorial de precios, resulta interesante observar que, en función de introducción de nuevo stock habitacional en la zona de Tres Cruces y cierto efecto de capilaridad por cercanía con parque rodó esta “nueva centralidad” capitalina se ha posicionado entre los lugares mas caros de la ciudad para alquilar. En tanto en el otro extremo del amplio abanico de precios, Casavalle ($3.992), Piedras Blancas ($4.500), Paso de la Arena ($4.531) son los barrios con los alquileres más bajos. Ahora, y no obstante estas diferencias de precios, la evolución alcista de precios de arrendamientos se observa en todos los barrios montevideanos. La suba promedio entre los contratos vigentes y los nuevos contratos realizados durante 2012 se ubica en el 20% de incremento promedio. Es así que el alquiler promedio de los nuevos contratos en Montevideo se ubicó en los $8.853, unos 1.300 pesos más que el promedio de los contratos vigentes. De este modo los datos confirman la persistencia del ciclo de encarecimiento que se observa en los precios de los alquileres desde hace varios años, registrando subas anuales por encima de la inflación, que en términos anualizados ronda el 8%. Así lo muestran los gráficos siguientes donde en uno se observa la evolución diferencial entre los nuevos alquileres y los vigentes y en el otro el porcentaje del ingreso familiar necesario para cubrir un alquiler promedio. En el mismo se confirma que el alquiler promedio pasó de significar un 18% del ingreso de los hogares en 2006 a un 20%, en la actualidad. Esto a pesar de la fuerte y permanente suba que han tenido los ingreso de los hogares en los años de referencia. Indicadores de actividad inmobiliaria Peñarol La Comercial Malvín Cerro Reducto La Teja Brazo Oriental Barrio Sur Aires Puros Capurro Figurita Larrañaga Belvedere Mercado Modelo Cerrito Villa Villa Muñoz Ciudad Vieja Aguada Tres Cruces Parque Batlle Buceo Pocitos Centro Unión Cordón 14.000 12.000 10.000 8.000 6.000 4.000 2.000 0 Total Precio en pesos Precio del alquiler promedio en contratos nuevos y en total de contratos vigentes, por barrio. Diciembre 2012 Barrios Contratos Nuevos Contratos Vigentes FUENTE: INE en base a los registros del Servicio de Garantía de Alquileres 13 Indicadores de actividad inmobiliaria DIC 12 NOV 12 OCT 12 SET 12 AGO 12 JUL 12 JUN 12 MAY 12 ABR 12 MAR 12 FEB 12 ENE 12 10.000 9.500 9.000 8.500 8.000 7.500 7.000 6.500 6.000 5.500 5.000 DIC 11 Pesos corrientes Precios promedio del alquiler. Contratos vigentes y nuevos Mes Contratos vigentes Nuevos contratos 14 FUENTE: INE en base a registros del Servicio de Garantía de Alquileres Indicadores de actividad inmobiliaria Alquiler promedio / ingreso promedio y línea de tendencia 26.0 22.0 20.0 18.0 16.0 JUL 12 ENE 12 JUL 11 ENE 11 JUL 10 ENE 10 JUL 09 ENE 09 JUL 08 ENE 08 JUL 07 ENE 07 JUL 06 14.0 ENE 06 Porcentaje 24.0 Mes FUENTE: INE en base a registros del Servicio de Garantía de Alquileres 15 Indicadores de actividad inmobiliaria Mercado Metropolitano de Alquileres ALQUILER precio Promedio Mediana Los datos sobre arrendamientos en algunas localidades de departamentos del área metropolitana muestran que durante el último mes del año pasado el alquiler promedio en el departamento de Canelones se ubico en los $6.634, bastante por debajo de los $7.516 del promedio Montevideo, esto es en el entorno de un 15% menos. No obstante esta diferencia se estaría achicado lentamente, ya que en el último año los alquileres en Canelones subieron un 16% frente a un 15% de suba operada en la capital en relación al mismo periodo No obstante esto, al interior del departamento canario se observan variaciones importantes por localidad. Es en la Ciudad de la Costa donde el alquiler promedio se ubica en los $8.759, muy por encima del promedio capitalino, se registro una suba del 15,6 % en relación al año anterior. Mientras en Las Piedras y La Paz, el valor promedio se ubica en el entorno de los $5.200, habiendo sufrido una suba del 17 y 19% en relación al año previo. En tanto en Pando y Salinas el alquiler pro16 medio se acerca a los $6.000, acumulando también subas considerables. Por su parte el precio promedio del alquiler en el departamento de Maldonado alcanza los $8.417 y en la ciudad capital trepa a los $8.637. En tanto en Florida y San José los precios promedio de los alquileres bajan considerablemente ubicándose en $5.697 y $4.974 respectivamente En términos generales se constata que los alquileres en estas localidades del arco metropolitano siguen la curva ascendente de precios observada en la capital. VARIACIÓN EN % cantidad Total % mes anterior año anterior Montevideo 7.516 7.175 32.468 100.00 0.93 15.07 Canelones 6.634 6.072 3.645 100.00 0.69 16.00 Ciudad de la Costa 8.759 8.019 1.291 35.42 0.97 15.61 Las Piedras 5.227 4.910 684 18.77 0.82 17.27 La Paz 5.267 5.000 256 7.02 1.20 19.14 Ciudad Canelones 5.376 5.200 204 5.60 0.25 16.41 Pando 5.957 6.122 153 4.20 -0.61 18.66 Salinas 6.240 6.173 143 3.92 0.37 47.71 Santa Lucía 4.889 4.627 122 3.35 1.18 -9.94 792 21.73 (1) Resto de localidades Maldonado 8.417 7.804 230 100.00 -0.28 13.27 Ciudad de Maldonado 8.637 8.011 176 76.52 -0.23 11.73 54 23.48 (1) Resto de localidades San José 4.979 4.993 143 100.00 1.47 20.58 Florida 5.697 5.327 122 100.00 1.17 16.55 FUENTE: INE en base a registros de Servicio de garantía de Alquileres. (1) Otras localidades con 100 o menos contratos Indicadores de actividad inmobiliaria Costos de la construcción ÍNDICES ÍNDICES, VARACIONES MENSUAL Y ACUMULADAS E INCIDENCIA MENSUAL DEL ÍNDICE DEL COSTO DE LA CONSTRUCCIÓN, SEGÚN TIPO DE VIVIENDA Y ALGUNOS COMPONENTES DEL COSTO. Base diciembre de 1999 = 100 TIPO Y COMPONENTE indice general Indice general sin impuestos indice parcial indice parcial sin impuestos Indice de Materiales Indice de Mano de obra Indice de Gastos generales Indice de impuestos Indice de Leyes sociales Indice de Conexiones definitivas Indice de Costos de permisos Números índice mes Jun-13 mensual Junio-13 Mayo-13 385.19 386.09 394.13 397.36 376.94 447.10 333.94 380.08 358.34 122.86 280.97 0.71 0.68 0.89 0.89 2.03 -0.05 0.31 0.89 -0.05 0.05 0.00 Variaciones Acumuladas en el año 2013 1.99 1.91 2.46 2.46 4.36 0.31 3.77 2.46 -0.14 3.74 5.01 últimos 12 meses 13.71 13.99 12.12 12.12 3.86 21.66 12.09 12.12 21.79 6.16 8.61 Incidencia mensual 0.57 -0.01 0.03 0.13 -0.01 0.00 0.00 Otro de los indicadores que muestran un comportamiento alcista es el costo de la construcción. En efecto según los registros del INE los costos del sector medidos a través del Indice de Costo de la Construcción (ICC) viene describiendo una senda ascendente hasta llegar al mes de junio del presente año a subir 0,71%, acumulando una suba de 1,99% en la primera mitad del año y del 13,71% en los últimos doce meses. Según estos datos se estaría observando una desaceleración en el ritmo de suba de este indicador. En el mes de junio de 2013 el rubro de mayor incidencia en la suba general fueron los Materiales que subieron poco más de 2%. No obstante como se observa en la tabla adjunta, todos los rubros que componen el índice se comportaron al alza, donde destaca la suba en Mano de Obra y Leyes Sociales. 17 Indicadores de actividad inmobiliaria 18 Indicadores de actividad inmobiliaria 19 Indicadores de actividad inmobiliaria 20 Indicadores de actividad inmobiliaria Ley de vivienda de Interés Social Según la Agencia Nacional de Vivienda (ANV) a agosto de 2013, esto es, en un año y nueve meses de aplicación de la Ley de Promoción de la Vivienda de Interés Social (18.795) se vienen desarrollando 193 proyectos habitacionales. Esto supone unas 6.273 viviendas nuevas en zonas no costeras de Montevideo (72%) y el resto en el interior del país. Según se estima, para el final del 2014 el 67% de todo este universo estará entregado. Además del impacto en el incremento en el stock habitacional, la referida agencia destaca que este instrumento ha permitido descentralizar la localización de proyectos habitacionales en más de 30 barrios capitalinos, que con anterioridad a la misma no recibían nuevos proyectos. En tanto en el interior del país, con 20 proyectos aprobados, Maldonado es el departamento que muestra mayor aplicación de este mecanismo de promoción. Seguido por Canelones con 11 y Colonia con 6. En cuanto a la escala de los mismos, la ANV destaca que el 16% corresponde a proyectos de mas de 50 viviendas, el 24% a proyectos entre 21 y 50 unidades y el restante 60% a proyectos entre 2 y 20 viviendas. Crédito hipotecario En el 2012 se otorgaron 3.154 nuevos créditos para vivienda correspondientes a 1.889 millones de Unidades Indexadas, unos 226 millones de dólares, lo que supone una disminución del 5,6% en la cantidad de créditos otorgados y una de 3,7% en el monto en relación al año 2011. Nuevamente en este indicador se observa el mismo proceso de desaceleración relativo antes referido, aunque dentro de una dinámica general de expansión. Desdolarización del crédito Según señala el informe de mercado inmobiliario de la ANV, actualmente la mayor parte de los créditos para vivienda son otorgados en UI. Moneda que representó el 97,4% del total otorgado en 2012. A esto le siguen los préstamos en dólares con 2% de las operaciones y luego en pesos con 1%. Estos guarismos se contraponen con los datos de 2007, año en el que las operaciones en dólares representaban el 11% de los préstamos, mientras que los préstamos en UI y UR alcanzaban el 89%. El préstamo promedio para el año 2012 fue de UI 598.918 (US$ 75.537), lo que implicó un aumento de 2% (5% en US$) con respecto al promedio de 2011. Dolarización del mercado de compraventa Ahora, si bien casi la totalidad del mercado hipotecario uruguayo para financiación de vivienda está nominado en UI, la desdolarización que se observó en la financiación bancaria de la vivienda no se verificó a la hora de concretar la compraventa de un inmueble. Según datos de la Dirección General de Registro hasta octubre de 2012 se concretaron más de 15.000 transacciones de Propiedad Horizontal y Propiedad Común en Montevideo. De estas transacciones, el 10% se realizaron en UI o pesos y el 90% en dólares. 21 Indicadores de actividad inmobiliaria Tasa de interés Acceso al crédito La tasa en Unidades Indexadas ha crecido desde 2007 hasta 2009, luego ha pasado por un periodo de estabilidad e incluso un leve descenso en el año 2012. En enero de 2013 la tasa promedio en UI fue de 6%. Según el informe de la ANV en Montevideo el 42% de los hogares estarían en condiciones de solicitar un préstamo a 10 años, y el 31% a 25 años. Proporción de hogares no propietarios que acceden al crédito (*) según zonas En el interior, los que pueden acceder a un préstamo hipotecario a 10 años representan un 36%, mientras que un 25% accedería a un préstamo a 25 años. Evolución de los créditos para la compra de viviendas 4.000 Nuevos créditos 3.500 2.000 3.000 2.500 1.500 2.000 1.000 1.500 1.000 500 500 0 2007 Nuevos créditos 22 2008 2009 2010 Millones de UI prestados 2011 2012 0 Millones de UI prestados 2.500 % acceden al crédito 45% 41% 37% 37% 25% 19% 14% (*) Hogares con acceso al crédito BHU a 25 años. Fuente: Encuesta contínua de hogares 2011- INE Indicadores de actividad inmobiliaria Informe de Necesidades Básicas Insatisfechas (NBI) Durante el pasado mes de julio se dio a conocer el ATLAS SOCIODEMOGRÁFICO Y DE LA DESIGUALDAD DEL URUGUAY que estima los umbrales de las NBI en nuestro país a partir de los datos relevados en los Censos 2011. Este informe con muy valiosa información sobre aspectos centrales de calidad de vida de la población, tiene un aspecto que lo vincula directamente con la temática habitacional y refiere a las carencias vinculadas con la vivienda. Según este informe el 66% de la población uruguaya tiene sus necesidades básicas satisfechas, mientras un 34%, es decir 1.067.871 uruguayos tiene al menos una Necesidad Básica Insatisfecha. Estas NBI se miden a través de 6 dimensiones: -vivienda decorosa - abastecimiento de agua potable- servicio sanitario- energía eléctrico artefactos básicos de confort – educación. Cabe agregar que según la Encuesta Continua de Hogares del INE durante las mediciones realizadas en 2012 el porcentaje de viviendas con problemas múltiples se ubicó en el 8,4% del total, registrando una disminución del 1,4% en la cantidad de viviendas en esta situación en relación a un año atrás. En suma, más allá del dato numérico, lo que muestran estas distintas formas de medición de los problemas estructurales del stock habitacional, lo que puede afirmarse es que parece haber un gran margen para acrecentar los esfuerzos que ya se vienen realizando en la aplicación de políticas destinadas a la mejora y refacción de la vivienda para ese núcleo que, punto más, punto menos, oscila en el 10% del stock que presenta múltiples problemas. Según los datos de este informe, los mayores guarismos de NBI (23%) se concentran en la dimensión: acceso a artefactos básicos de confort, en especial a los que permiten calefaccionar la vivienda, el agua y conservar los alimentos. En segundo lugar, un 11% de la población muestra carencias críticas en la dimensión Vivienda Decorosa, donde destacan problemas estructurales de vivienda, hacinamiento y espacio adecuado para cocinar. 23 Indicadores de actividad inmobiliaria Pobreza y carencia Viviendas con Problemas Múltiples El porcentaje de viviendas con esta situación estructural en 2012 se ubicó en 8,4% del total, lo que supone una importante reducción del 1,4%. Cerro Largo y San José son los departamentos con mayor parte de stock bajo esta situación de múltiples problemas con 15,5% y 15,4% respectivamente. Aunque en ambos se observa una mejora respecto a un año atrás. Soriano, Montevideo y Flores son los que tienen menor porcentaje de viviendas con problemas múltiples. 24 Es interesante considerar, como consigna el informe, que mientras los indicadores de pobreza medida por niveles de ingreso muestran una importante caída, las carencias de la población medidas por NBI si bien han mostrado una tendencia a la baja, estas se mantiene en niveles relativamente altos. Lo que indica que modificar ciertas condiciones de vulnerabilidad estructural conlleva más tiempo que la mejora en el umbral de ingreso. Al mismo tiempo la NBI evolucionan con el tiempo, el ejemplo típico son el acceso a las nuevas tecnologías, una dimensión cuya peso y relevancia ha crecido en las últimas dos décadas. Indicadores de actividad inmobiliaria HOGARES PARTICULARES SEGÚN CANTIDAD DE NBI ACUMULADAS. AÑO 2011 CANTIDAD DE HOGARES % NBS 785.520 69,3 Una NBI 221.960 19,6 Dos NBI 72.198 6,4 Tres y más NBI 53.578 4,7 1.133.256 100,0 Total HOGARES Y PERSONAS CON CARENCIAS CRÍTICAS EN DISTINTAS DIMENSIONES. AÑO 2011 POBLACIÓN RESIDENTE EN HOGARES PARTICULARES SEGÚN CONDICIÓN NBS Y NBI, POR SEXO. AÑO 2011 MUJERES TOTAL NBS HOMBRES 978.367 1.114.182 2.092.549 65% 68% 66% Al menos una NBI 534.895 532.976 1.067.871 35% 32% 34% 1.513.262 1.647.158 3.1604.20 100% 100% 100% Total HOMBRES MUJERES TOTAL POBLACIÓN RESIDENTE EN HOGARES PARTICULARES SEGÚN CANTIDAD DE NBI ACUMULADAS, POR SEXO. AÑO 2011 HOMBRES MUJERES TOTAL NBS HOMBRES 978.367 1.114.182 2.092.549 65% 68% 66% Una NBI 309.154 321.089 630.243 20% 19% 20% Dos NBI 128.327 124.710 253.037 8% 8% 8% 97.414 87.177 184.591 6% 5% 6% Total 1.513.262 1.647.158 3.160.420 Nota: los totales pueden no sumar 100% por efecto de redondeos 100% 100% 100% Tres y más NBI MUJERES TOTAL DIMENSIÓN HOGARES CON CARENCIAS % PERSONAS CON CARENCIAS % Materialidad Espacio habitable Espacio para cocinar NBI combinado vivienda decorosa Agua potable Servicio higiénico Energía eléctrica Educación Calefacción Conservación de alimentos Calentador de agua para baño 7.304 64.807 70.554 120.565 44.385 64.940 9.713 54.622 151.037 75.953 135.470 0,6 5,7 6,2 10,6 3,9 5,7 0,9 4,8 13,3 6,7 12,0 20.856 183.272 201.967 343.336 128.789 179.796 27.788 155.235 419.977 215.204 215.204 0,7 5,8 6,4 10,9 4,1 5,7 0,9 4,9 13,3 6,8 6,8 NBI combinado artefactos básicos de confort 263.928 23,3 742.535 23,5 Fuente: Atlas Sociodemográfico y de la Desigualdad del Uruguay Fuente: Atlas Sociodemográfico y de la Desigualdad del Uruguay 25 Indicadores de actividad inmobiliaria Heterogeneidad interna Por ultimo, el informe de la NBI señala que la situación de la población respecto al nivel de carencias críticas observadas varía signifi¬cativamente al considerar la edad, lugar de residencia, comportamiento reproductivo, con-dición migratoria, ascendencia étnico-racial y limitaciones de las personas, encontrándose en muchos casos distancias importantes en los valores de estos grupos con respecto a los promedios, lo cual evidencia situaciones de desigualdad. La población con NBI es claramente más joven que la de la población con NBS. En los departamentos al norte del Río Negro se observan mayores porcentajes de hogares y personas con NBI respecto a los del sur, destacándose los valores de Artigas, Rivera y Salto. Sin embargo, la clásica perspectiva de análisis que divide al país en departamentos oculta situaciones de fuerte heterogeneidad y desigualdades que se evidencian al utilizar unida¬des territoriales más pequeñas, como las secciones censales y los barrios. De esta manera se conforman regiones homogéneas a su interior y heterogéneas 26 PORCENTAJE DE POBLACIÓN CON AL MENOS UNA NBI POR DEPARTAMENTO. AÑO 2011 respecto a otras, muchas veces entre secciones censales colindantes entre sí y no pertenecientes al mismo departamento. En Montevideo, el conjunto de barrios ubicados en la periferia montevideana presentan valores de población con carencias críticas de entre 40% y 60% del total de su población y todos los barrios de la costa este presentan valores inferiores a 14%, lo cual evidencia una distribución territorial polarizada de las NBI. Los barrios que se encuentran en peor situación son: Casavalle, Villa García, Manga, Toledo Chico, La Paloma, Tomkinson, Punta Rieles, Bella Italia, Tres Ombúes, Victoria, Bañados de Carrasco, Casabó, Pajas Blancas, Jardines del Hipódromo, Piedras Blancas, Nuevo París y Las Acacias; en el extremo opuesto, Punta Gorda y Carrasco no alcanzan a 4% de población con carencias críticas. Indicadores de actividad inmobiliaria PORCENTAJE PORCENTA T JE DE POBLACIÓN CON AL MENOS UNA NBI POR SECCIÓN CENSAL . AÑO 2011 PORCENTAJE DE POBLACIÓN CON AL MENOS UNA NBI POR DEPARTAMENTO DEPARTAMENTO % Artigas 54,4 Salto 49,4 Rivera 45,4 Tacuarembó 45,2 Cerro Largo 44,8 Durazno 42,0 Paysandú 41,4 Treinta y Tres 41,1 Río Negro 38,9 Soriano 38,9 San José 35,7 Rocha 35,0 Maldonado 34,5 Lavalleja 33,6 Canelones 33,6 Florida 32,2 Colonia 30,3 Flores 28,6 Montevideo 26,8 Fuente: Atlas Sociodemográfico y de la Desigualdad del Uruguay 27 Indicadores de actividad inmobiliaria DIMENSIONES, INDICADORES Y UMBRALES CRÍTICOS DE PRIVACIÓN DIMENSIÓN UMBRALES Materialidad El hogar habita una vivienda con techos o paredes construidas predominantemente con materiales de desecho, o piso de tierra sin piso ni contrapiso. Espacio habitable Más de dos miembros del hogar por habitación en la vivienda (excluyendo baño y cocina). Espacio apropiado para cocinar El hogar habita una vivienda que no cuenta con un espacio para cocinar con canilla y pileta. ABASTECIMIENTO DE AGUA POTABLE Origen y llegada de agua a la vivienda El agua no llega por cañería dentro de la vivienda que habita el hogar, o su origen no es red general o pozo surgente protegido. SERVICIO HIGIÉNICO Acceso y calidad del servicio higiénico El hogar no accede a baño de uso exclusivo o la evacuación del servicio sanitario no es a través de la red general, fosa séptica o pozo negro ENERGÍA ELÉCTRICA Acceso a energía eléctrica El hogar no cuenta con energía eléctrica en la vivienda que habita. Calefacción El hogar no cuenta con ningún medio para calefaccionar la vivienda que habita Conservación de alimentos El hogar no cuenta con heladera o freezer Calentador de agua para el baño El hogar no posee calefón, termofón, caldereta o calentador instantáneo Asistencia a enseñanza formal de niños y adolescentes Al menos un integrante del hogar con edad comprendida entre los 4 y los 17 años no se encuentra asistiendo a un centro educativo formal, no habiendo finalizado enseñanza secundaria. VIVIENDA DECOROSA ARTEFACTOS BASICOS DE CONFORT EDUCACIÓN 28 INDICADORES Stock habitacional Según el Censo 2011 en el país existen 1.389.740 de viviendas, de las cuales 253.176 están vacías o son estacionarias, lo que representa un 18% del total. En Montevideo el stock habitacional alcanza las 520.538 de las cuales 48.525, un 9% están desocupadas. Indicadores de actividad inmobiliaria Distribución porcentual de los hogares, por tenencia de la vivienda, según departamento Total Propietarios Inquilinos Ocupantes con o sin permiso Total 100.0 59.3 19.1 21.7 Montevideo 100.0 57.4 25.0 17.5 Artigas 100.0 67.9 11.8 20.2 Canelones 100.0 60.2 14.4 25.4 Cerro Largo 100.0 60.8 14.7 24.6 Tenencia y acceso a la vivienda Colonia 100.0 61.9 14.5 23.6 Durazno 100.0 54.4 14.1 31.4 Flores 100.0 60.4 16.4 23.2 Florida 100.0 58.1 17.2 24.7 Lavalleja 100.0 62.1 16.2 21.7 Maldonado 100.0 55.3 18.5 26.3 Los datos de la Encuesta Continua de Hogares (ECH) de 2012 muestra que el 59,3% de los hogares uruguayos son propietarios de su vivienda, el 19,2 % son inquilinos y el 21,5% son ocupantes de la vivienda que habitan (0.8% sin permiso-20,7% con permiso de los propietarios). Estos datos a nivel país no muestran grandes cambios con respecto a los datos de un año atrás (ECH 2011), salvo por una décima de punto (0,1%) de incremento en el porcentaje de inquilinos y con respecto a los ocupantes donde se registra una baja de 0,2%. Paysandú 100.0 63.7 14.1 22.2 Río Negro 100.0 56.8 13.5 29.7 Rivera 100.0 57.7 16.8 25.5 Rocha 100.0 63.2 15.5 21.2 Salto 100.0 67.6 12.4 20.0 San José 100.0 60.1 14.3 25.5 Soriano 100.0 63.4 13.1 23.5 Tacuarembó 100.0 59.5 14.2 26.3 Treinta y Tres 100.0 58.5 12.4 29.1 El departamento con mayor número de hogares inquilinos sobre su población es Montevideo con 24,9%. Una baja de 0,1% respecto aun año atrás. Mientras los hogares capitalinos propietarios amentaron 0.7%. Fuente: INE - ECH 2011 Nota: Se incluyen situaciones dentro de la categoría propietarios: (a) propietario de la vivienda y el terreno y lo están pagando, (b) propietario de la vivienda y el terreno y ya los pagó, (c) propietario solamente de la vivienda y la está pagando y (d) propietario de la vivienda y ya la pagó 29 Indicadores de actividad inmobiliaria fuentes de información - Informes de Actividad Inmobiliaria (INE) - Indices de Volumen Físico de la Industria de la Construcción (INE) - Atlas de Necesidades Básicas Insatisfechas (INE,IECON, MIDES, PNUD) - Encuestas Continua de Hogares (INE) 30 Unidad Permanente de Vivienda Facultad de Arquitectura - Universidad de la República Bulevar Artigas 1031 CP 11200 Montevideo, Uruguay Teléfono: 2400 0706 email: [email protected]