Ago 15, 2013 - GM Financial

Anuncio

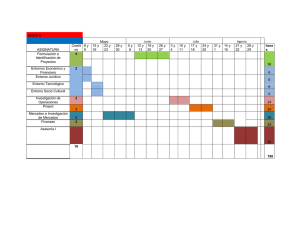

Ally Credit, S.A. de C.V. S.O.F.O.M. E.N.R. Subsidiaria de General Motors Financial Company, Inc. Programa de Certificados Bursátiles de Corto Plazo Intermediarios Colocadores Líderes Conjuntos Agosto 2013 Notas Precautorias La información contenida en esta presentación está sujeta a cambios, adiciones, aclaraciones o substituciones. El presente documento contiene información y proyecciones basadas en distintos supuestos y condiciones de mercado que pueden variar y por lo tanto modificar los escenarios mostrados respecto del comportamiento real. La información representa sólo un resumen de algunos antecedentes acerca de Credit S.A. de C.V., S.O.F.O.M., E.N.R. (“Ally Credit”) Ally Ni Ally Credit ni los Intermediarios Colocadores hacen declaración alguna con respecto a la exactitud o certeza de la información contenida en este material. Esta Presentación no contiene la totalidad de la información que un inversionista deberá considerar para invertir en los Certificados Bursátiles (“CB’s”). Cualquier inversionista potencial deberá leer cuidadosamente los documentos presentados por la emisora para la inscripción del Programa y sus respectivas emisiones, mismos que están disponibles en la página de la Bolsa Mexicana de Valores: www.bmv.com.mx y con los Intermediarios Colocadores. Este documento no debe considerarse como una oferta de venta de los valores en él descritos, los cuales están pendientes de autorización para su emisión por parte de la Comisión Nacional Bancaria y de Valores (“CNBV”). Los valores en cuestión no podrán ser vendidos hasta obtener la autorización de la CNBV conforme a la ley del mercado de valores. 2 Contenido 1. La Empresa 4 2. General Motors Company y General Motors Financial Company Inc. 17 3. Sector Automotriz en México 27 4. Generalidades del Programa 31 5. Consideraciones de Inversión 33 6. Información de Contactos 35 3 1 La Empresa 4 1. Introducción General Motors Company (“GM”), sus subsidiarias y socios producen y comercializan una amplia gama de vehículos en más de 120 países alrededor del mundo y cuenta con un extenso portafolio de marcas, dentro de las principales se encuentran; Chevrolet, Cadillac, Buick, GMC, Holden, Isuzu, Jiefang, Opel, Vauxhall, Baojun y Wuling En Octubre de 2010, GM Financial Company, Inc. (“GM Financial”) se convirtió en la compañía de servicios financieros de GM soportando y promoviendo sus ventas mediante una amplia y competitiva oferta de servicios financieros automotrices. Con la compra de las Operaciones Internacionales se convierte en la Financiera Captiva Global de General Motors. GM Financial tiene más de 20 años operando en Norte América y décadas en Europa y Latinoamérica En México, Ally Credit SA de CV SOFOM ENR (“Ally Credit”) es una de las empresas de servicios financieros líder en el sector automotriz del país; financiando más de un millón de vehículos en su historia y ofreciendo al consumidor mexicano servicio de calidad y amplias opciones de crédito para adquirir vehículos 5 1. Breve Descripción de Ally Credit Formamos parte de GM Financial y somos el brazo financiero de todas las marcas de General Motors Company Ofrecemos una amplia gama de planes de financiamiento que se ajustan a las necesidades de los clientes Buscamos optimizar el valor de los accionistas siendo la mejor financiera automotriz Buscamos satisfacer las necesidades de financiamiento automotriz de los clientes Buscamos ofrecer un servicio de excelencia a nuestros clientes con una sólida propuesta de valor Buscamos incrementar la lealtad de los distribuidores siendo la opción preferida 6 1. Ally Credit – Quienes Somos Productos Financieros Plan Tradicional: Este financiamiento está hecho a la medida del cliente, tomando en cuenta cada una de sus necesidades Planes Especiales: Para líneas y modelos particulares de vehículos, diferentes opciones en la inversión inicial y tasas atractivas como 0% interés Empresas Comparables Algunas instituciones en el ramo de crédito automotriz que existen en México: • NR Finance México • Ford Credit de México • Toyota Financial Services Plan Accesible: Enfocado a personas que por su actividad económica no le permiten demostrar sus ingresos de forma tradicional, Ally Credit realiza un estudio socioeconómico para conocer mejor al cliente Plan Seminuevos: El cual permite adquirir vehículos con antigüedad de hasta 5 años al modelo actual, con mensualidades muy atractivas y tasas fijas Plan Flotillas: Este financiamiento está enfocado a clientes que realizan operaciones mayores a $ 250,000 dólares Plan Piso: El cual permite a los distribuidores adquirir inventario de vehículos nuevos y usados Prestamos de Capital: El cual permite a los distribuidores contar con recursos para remodelaciones, ampliaciones, compra de equipo, entre otros 7 1. Ally Credit – Historia Corporativa Establece un acuerdo con Ábaco Grupo Financiero, creando Aba Motriz, expande operaciones en México aprovechando el TLC de Norteamérica GMAC Inicia operaciones en México 1931 1995 1940 Reestructuración y centralización de operaciones en Monterrey 1999 Inicio del Financiamiento de operaciones de Plan Piso en México General Motors compra a Abaco Grupo Financiero el 51% del capital social de Aba Motriz y cambia la denominación de ésta última a GMAC Mexicana, S.A. de C.V., SOFOL Filial (“GMAC Mexicana”) 2001 Primera bursatilización pública en México de Plan Piso, el programa fue nombrado FAMA 2006 Grupo Cerberus adquiere el 51% de GMAC Inc. brazo financiero de General Motors Company 2008 General Motors Financial adquiere Ally Credit 2010 2013 Primera bursatilización pública de menudeo en México. Agosto 2010, GMAC Mexicana cambia su nombre a Ally Credit, S.A. de C.V., SOFOL Filial (“Ally Credit”) 8 1. Ally Credit – Estructura Organizacional James Jay Nagy Director General Christiaan Glastra CFO Gabriela Rosende Directora Ejecutiva de Operaciones Myriam García Directora Crédito Comercial Miguel Plazas Director Adquisiciones Ageu Almeida Director Cobranza y Servicio al Cliente Victor Lamadrid Director Tesorería Roberto Salgado Director Ventas Sergio Álvarez Director Riesgo Consumo Gerardo Maldonado Director Ventas Julio Villarreal Director Riesgo Comercial Juan Carlos Elizondo Director Admin. Productos Jorge Arnaud Director Sistemas Rafael Piña Oficial Cumplimiento Abigail Muñiz Gerente Auditoría Martha Rentería Directora Legal Ana Paula Díaz Directora Recursos Humanos Marcelo Martínez Gerente Seis Sigma Información al 30 de Junio de 2013 9 1. Ally Credit – Estructura Accionaria General Motors Company 100% General Motors Holdings LLC 100% General Motors Financial Company, Inc. 100% Ally Mexico Holdings LLC 99.9% 0.1% Ally Credit SA de CV SOFOM ENR 10 1. Ally Credit – Objetivo de Negocios El negocio principal de Ally Credit es proveer financiamiento automotriz a distribuidores y a clientes de consumo Ally Credit es proveedor de plan piso para distribuidores GM en México El financiamiento de Plan Piso permite a los distribuidores adquirir inventario de vehículos nuevos y usados El financiamiento de menudeo permite a los clientes adquirir su vehículo En 2012, Ally Credit financió en el negocio de mayoreo $ 38,300 millones de pesos en vehículos nuevos GM y $ 2,000 millones de pesos en vehículos no GM y usados En 2012, Ally Credit financió a distribuidores aproximadamente 194 mil vehículos nuevos GM y aproximadamente 8 mil vehículos no GM y usados En 2012, Ally Credit financió en el negocio de consumo $ 8,070 millones de pesos en vehículos nuevos GM y $ 500 millones de pesos en vehículos no GM y usados En 2012, Ally Credit financió a clientes de consumo más de 48,000 nuevos vehículos GM y más de 2,500 vehículos No GM y usados Al cierre de 2012 contamos con más de 130,000 contratos activos 11 1. Ally Credit – Volumen Volumen Contratado – Consumo (MXN$M) Mezcla de Volumen Contratado (%) 12.00% 3 ,00 0 2 ,50 0 9.20% 9.90% 10.50% 10.70% 2% 5% 2% 4% 93% 94% 93% 4T'11 1T'12 2T'12 3% 3% 2% 5% 4% 92% 93% 2T'11 3T'11 5% 3% 2% 2% 2% 2% 1% 2% 1% 95% 96% 97% 97% 4T'12 1T'13 2T'13 2 ,00 0 1 ,50 0 2,694 2,360 1,812 1,941 2,385 2T'12 3T'12 4T'12 1 ,00 0 50 0 0 1T'13 2T'13 Nuevo GM Nuevo 3T'12 No GM Usado Participación de Mercado Al 2T’13 Ally Credit incrementó 48% el monto del volumen $1,812M a $ 2,694M en comparación al mismo trimestre del año anterior contratado de Tendencia favorable en participación de mercado desde el 2T’12 El canal de GM (nuevos) sigue una tendencia de alza como porcentaje del total financiado por Ally Credit 12 1. Ally Credit – Balance General Anual BALANCE GENERAL ($ Millones de pesos) 31-Dic-12 31-Dic-11 Var% Disponibilidades 1,684 2,047 (18%) Cartera de Consumo 9,188 8,210 12% Cartera Comercial 11,750 9,426 25% Total Cartera De Crédito 20,938 17,636 19% 188 292 (36%) (407) (436) (7%) Otros Activos 474 438 8% Impuestos Diferidos Total Activos 326 413 (21%) 23,204 20,390 14% Total Deuda 11,389 10,202 12% Otras Cuentas Por Pagar 5,518 2,113 161% Total Pasivos 16,907 12,315 37% Capital 6,296 8,075 (22%) IMOR (Indice de Morosidad) 0.9% 1.6% Cartera Vencida Estimación Preventiva Para Riesgos Crediticios Dic’12 Vs Dic’11 Total Cartera de Crédito: Crecimiento del 12% y 25% en cartera de consumo y comercial respectivamente (31Dic’12 Vs 31Dic’11) Estimación Preventiva para Riesgos: Implementación en 4T’12 metodología de la CNBV IMOR: Al 31 de Diciembre de 2012 registra una mejora relevante en comparación al mismo periodo del año anterior Cuentas Por Pagar: En 2012 se realizó un acuerdo de pagos diferidos con la armadora GM En Diciembre de 2012 se pagó un dividendo por $ 2,500 millones 13 1. Ally Credit – Estado de Resultados Anual ESTADO DE RESULTADOS ($ Millones de pesos) 2012 2011 Var. % Ingresos por intereses 2,277 2,294 (1%) Gastos por intereses (651) (756) (14%) Margen Financiero 1,626 1,538 6% Estimación preventiva para riesgos crediticios (192) (314) (39%) Margen Financiero Ajustado Por Riesgos Crediticios 1,433 1,224 17% 302 237 27% Ingresos (Egresos) Totales de la Operación 1,735 1,461 19% Gastos de administración (769) (614) 25% 966 848 14% (245) (178) 37% 721 669 8% Otros ingresos Resultado de la Operación Impuestos a la utilidad Resultado Neto 2012 Vs 2011 Ingresos por intereses se mantuvieron cercanos a los niveles del 2011 Disminución del 14% en gastos de intereses por una mejora en las condiciones de los préstamos A pesar del cambio en la metodología de cálculo de las reservas (CNBV) la estimación preventiva se redujo en un 39% por una mejora en el desempeño de la cartera El aumento en resultado neto se debió a un incremento en el margen financiero y a una reducción en la estimación preventiva 14 1. Ally Credit – Balance General Trimestral BALANCE GENERAL ($ Millones de pesos) 30-Jun-13 30-Jun-12 Var% Disponibilidades 2,126 2,438 (13%) Cartera de Consumo 10,177 8,503 20% Cartera Comercial 9,942 8,265 20% Total Cartera De Crédito 20,119 16,767 20% 169 230 (26%) (335) (418) (20%) Otros Activos 515 419 23% Impuestos Diferidos Total Activos 307 424 (28%) 22,901 19,860 15% Total Deuda 12,914 8,157 58% Otras Cuentas Por Pagar 3,324 3,230 3% Cartera Vencida Estimación Preventiva Para Riesgos Crediticios Total Pasivos 16,238 11,388 43% Capital 6,663 8,472 (21%) IMOR (Indice de Morosidad) 0.8% 1.4% Jun’13 Vs Jun’12 Total Cartera de Crédito: Crecimiento del 20% en cartera de consumo y comercial respectivamente (30Junio’13 Vs 30Junio’12) IMOR: Al 30 de Junio de 2013 disminuye en 43% derivado principalmente por un buen desempeño en la cartera y las estrategias de cobro que continúan mostrando efectividad Al 30 de Junio de 2013 se mantiene un nivel de capitalización alto 15 1. Ally Credit – Estado de Resultados Trimestral ESTADO DE RESULTADOS ($ Millones de pesos) 2T'13 2T'12 Var. % Ingresos por intereses 600 561 7% Gastos por intereses (200) (168) 18% Margen Financiero 400 393 2% 4 27 (85%) Margen Financiero Ajustado Por Riesgos Crediticios 404 420 (4%) Otros ingresos 72 64 13% Ingresos (Egresos) Totales de la Operación 476 484 (2%) (137) (183) (25%) Resultado de la Operación 339 301 13% Impuestos a la utilidad (83) (68) 22% Resultado Neto 256 233 10% Estimación preventiva para riesgos crediticios Gastos de administración 2T’13 Vs 2T’12 Ingresos por intereses se incrementaron un 7% principalmente un aumento en la cartera de consumo Aumento del 18% en gastos de intereses atribuido a un mayor saldo en deuda (pago dividendo Dic’12) La estimación preventiva se redujo en un 85% por una mejora en el desempeño de la cartera Incremento del 10% en el resultado neto principalmente por una disminución en cargos corporativos y menor gasto por gestión de cartera vencida 16 2 General Motors Company y General Motors Financial Company Inc. 17 2. General Motors – Hechos Sobresalientes Fuerte Situación Financiera Ingresos Netos por $ 2,589 millones de dólares los primeros 6 meses del 2013 Fortaleza en el Balance General soportado por $ 34,800 millones de dólares en liquidez al 30 de junio del 2013 Solida Posición de Mercado 17.2% de participación de mercado en Norte América los primeros 6 meses del 2013 Extensivo portafolio de renovaciones y nuevos lanzamientos GM Invirtió $3,500 millones de dólares en la compra de GM Financial • Se destinaron adicionalmente $ 1,300 millones de dólares en contribución de capital para finalizar la compra de las operaciones internacionales • Se destinarán adicionalmente $ 700 millones de dólares en contribución de capital cuando se complete la compra de Brasil y China Fuerte Soporte a GM Financial La ejecución de la estrategia ilustra un crecimiento interdependiente entre GM y su captiva financiera Soporte Financiero vía: • Línea de crédito por $ 600 millones de dólares • Acuerdo para diferir impuestos por $ 1,000 millones de dólares lo que libera capital para soportar el crecimiento del negocio • Co-prestatario de una línea revolvente de crédito para GM por $ 11,000 millones de dólares (Disponibilidad para GM Financial hasta por $ 4,000 millones de los $ 5,500 millones de dólares de la porción a tres años de la línea de crédito) 18 2. GM Financial – Estructura Accionaria General Motors Company 100% General Motors Holdings LLC 100% General Motors Financial Company, Inc. 19 2. GM Financial – Operaciones Mercado Inicial Mercados Adquiridos Mercados pendientes Con la adquisición de operaciones internacionales, GM Financial a incrementado sus activos productivos en más de $ 26,000 millones de dólares(1), tendrá operaciones en 19 países una vez concluida la compra de Brasil y China y proporcionará productos financieros automotrices a más de 13,000 distribuidores a nivel mundial Información al 30 de Junio de 2013 (1) Excluye Brasil y China 20 2. GM Financial – Hechos Sobresalientes Fuerte Situación Financiera GM Financial obtuvo un ingreso acumulado antes de impuestos por $ 434(1) millones de dólares durante los primeros seis meses del 2013 Liquidez disponible al 30 de Junio de 2013 por $ 4,100 millones de dólares Norte América (Estados Unidos y Canadá) • GM Financial actualmente ofrece financiamiento de consumo Subprime, un amplio portafolio de servicios comerciales y de arrendamiento • Estrategia de Mercado Para el 2014 se espera ofrecer financiamiento de consumo Prime, enfocado hacia los distribuidores con los que tenemos relación en financiamiento comercial Internacional • Ofrecer servicios de financiamiento de consumo Prime y de financiamiento comercial a distribuidores • Con la adquisición de las Operaciones Internacionales (Pendiente Brasil y China), GM Financial contará con una presencia global que proporcionará una cobertura en alrededor del 80% de las ventas de GM (1) Refleja el impacto neto de las asignaciones intercompañías 21 2. GM Financial – Hechos Sobresalientes Estrategia de Fondeo Plataforma de Fondeo en Evolución • Fondeo Localmente • Se espera ser un emisor constante de bonos “Senior” en los mercados para apoyar tanto el crecimiento como una mejora en las calificaciones crediticias de la compañía • Operaciones Internacionales incrementará la utilización de fondeo no comprometido • Ampliar las plataformas de Bursatilizaciones (ABS) tanto en Norteamérica como en Operaciones Internacionales • Utilizará Fondeo Intercompañías para Europa Se tienen $ 11,200 millones de dólares en fondeo comprometido, el cual es proveído por 20 bancos a través de 21 diferentes acuerdos de fondeo En Mayo del 2013, GM Financial anunció la colocación de bonos “Senior Notes” por $ 1,000 millones de dólares a una tasa de 2.75% con vencimiento en 2016, $ 750 millones de dólares a una tasa de 3.25% con vencimiento en 2018 y $ 750 millones de dólares a una tasa de 4.25% con vencimiento en 2023 22 2. GM Financial – Información Financiera Clave 2T’13 Balance General - GM Financial Norte America1 Internacional2 (US$MM) Total $213 $43 $264(3) Saldo Activos Productivos $15,198 $11,035 $26,233 Total Originaciones $2,185 $1,117 $3,302 % GM del Total de Originaciones 58.8% 86.0% 68.0% % Pérdida Anual Neta del Promedio de Cartera Consumo 2.1% 0.3% 1.4% Utilidad Antes de Impuestos (Préstamos y Arrendamiento “Lease”) 1. Estados Unidos y Canadá 2. A partir de Abril 1, 2013, Alemania, Reino Unido, Italia, Suecia, Suiza, Austria, Bélgica, Países Bajos, Chile, Colombia, México, España, Grecia y a partir de Junio 1, 2013, Francia y Portugal 3. Refleja el impacto neto de las asignaciones intercompañías 23 2. Calificaciones de Crédito Corporativas GM Current ratings GM Financial Rating Perspectiva Rating Perspectiva Moody’s Ba1 Positiva Ba3 Positiva Standard and Poor’s BB+ Estable BB Estable Fitch BB+ Estable BB Estable Las calificaciones de GM Financial están moviéndose hacia Grado de Inversión, consistente con las calificaciones de GM • Reforzando la importancia de la captiva para alcanzar los objetivos de GM Comprometidos en alcanzar ratings equiparables y mantener el estatus de Grado de Inversión: • La interdependencia en las operaciones continua incrementándose (penetración, nuevos productos, etc.) • La mezcla crediticia en los activos esta cambiando hacia activos productivos mas estables • Diversificación de la plataforma de fondeo para incluir más líneas no garantizadas mejorando la naturaleza de los activos restringidos en el balance • Mantener una fuerte rentabilidad, manejo de liquidez y un comportamiento del crédito, en línea con las expectativas 24 2. GM Financial Operaciones Internacionales – Estadísticas de Penetración GM Jun-13 Penetración en Ventas GM Financial como % de Ventas al Consumo GM 30.3% Europa 27.6% Latinoamérica 36.0% GM Financial Penetración Distribuidores 94.9% Europa 97.7% Latinoamérica 88.0% Vínculo entre GM / GM Financial GM como % de Originaciones Consumo de GM Financial (GM Nuevo / GM Financial Crédito Consumo) 86.0% Europa 79.7% Latinoamérica 96.1% 25 2. GM Financial Operaciones Internacionales – Portafolio de Activos Productivos Cartera Consumo Latinoamérica Cartera Comercial US $ 7.2B US $ 3.8B Otros LatAm 8% Otros LatAm 4% México 13% Latinoamérica México 15% Otros Europa Otros Europa 18% 31% Alemania Europa 38% Europa Alemania 25% Reino Unido 23% Reino Unido 25% 30 Jun'13 30 Jun'13 Cartera Consumo: Desempeño crediticio consistente con la calidad de los activos Pérdidas netas del 0.3% (trimestrales anualizadas) Cartera Comercial: Amplio espectro de productos para financiamiento comercial (modelo enfocado en una estrecha relación comercial con los clientes) Fuerte penetración de distribuidores GM al 95% 26 3 Sector Automotriz en México 27 3. Sector Automotriz en México Fortalecimiento y Robusto Crecimiento de la Industria Automotriz En el primer semestre del año se comercializaron 501,987 unidades. Se esperan ventas de entre 1,060,000 a 1,070,000 unidades para el 2013 La producción acumulada de automóviles en la primera mitad del año suma un millón 488 mil 162 unidades, lo que representa un crecimiento de 5.1%, comparado con el acumulado del año anterior. Este volumen de producción es el más alto históricamente para un primer semestre Las exportaciones hacia Estados Unidos del primer semestre del año en comparación con el mismo periodo del año anterior crecieron 4.5% y se estima que las ventas de automóviles hacia ese país continuarán creciendo conforme sea más robusta su recuperación económica e inicie la renovación de su flota vehicular, que sobrepasa ya una antigüedad promedio de 10 años Fuente: AMIA (Asociación Mexicana de la Industria Automotriz) 28 3. Sector Automotriz en México – Ally Credit Ally Credit Vs. Industria Financiamiento Automotriz Ally Credit Vs. Ventas Financiadas GM 2012 Otros Banorte 8% Scotiabank 2012 2011 NR Finance 23% 22% 10% 8% 11% VW Credit 18% Ally Credit 39% 41% 59% 61% BBVA Bancomer Ally Credit Otras Financieras Las ventas automotrices financiadas por Ally Credit representaron el 10% del total de la industria para el 2012 La participación de mercado de Ally Credit en ventas financiadas GM para el 2012 representó el 59%, manteniéndose en línea con respecto al año anterior Fuente: JATO (proveedor de información de mercado automotriz) 29 3. Sector Automotriz en México – Ally Credit Ally Credit Vs. Industria Financiamiento Automotriz 2T’13 2T’13 Otros 7% Banorte Scotiabank Ally Credit Vs. Ventas Financiadas GM 2T’12 NR Finance 23% 22% 35% 12% 7% 11% VW Credit 18% Ally Credit BBVA Bancomer 44% 56% 65% Ally Credit Otras Financieras Las ventas automotrices financiadas por Ally Credit representaron el 12% del total de la industria al 2T’13 Ally Credit incrementó 9% su participación de mercado en ventas financiadas GM respecto al 2T’12 de un 56% a un 65% en 2T’13 Fuente: JATO (proveedor de información de mercado automotriz) 30 4 Generalidades del Programa 31 4. Generalidades del Programa Emisor Ally Credit, S.A. de C.V. S.O.F.O.M. E.N.R. Instrumento Certificados Bursátiles de Corto Plazo Monto del Programa $6,000’000,000.00 (Seis Mil Millones de Pesos 00/100 M.N.) Denominación Moneda Nacional o su equivalente en Unidades de Inversión Valor Nominal $100.00 (Cien Pesos 00/100 M.N.) o Unidades de Inversión Vigencia del Programa 2 años a partir de la fecha de autorización Tasa de Interés Variable o Fija por definir en cada Emisión de acuerdo con las condiciones del mercado Mecanismo de Colocación A través de un proceso de subasta a precios múltiples o de construcción de libro Plazo de las Emisiones Las emisiones que se realicen al amparo del Programa tendrán un plazo de entre 1 (Uno) y 360 (Trescientos Sesenta) días Periodicidad de Pago de Intereses Cada emisión podrá ser colocada como bono cupón cero o pagar intereses de manera periódica (mensualmente, trimestralmente, semestralmente, etc.) Amortización Al vencimiento Calificaciones al Programa mxA-1 por S&P y F1 (mex) por Fitch Ratings Garantía General Motors Financial Company Inc. Destino de los Fondos Capital de Trabajo Intermediarios Colocadores Líderes Scotia Inverlat Casa de Bolsa, S.A. de C.V. Casa de Bolsa Banorte Ixe, S.A. de C.V. Representante Común Monex Casa de Bolsa S.A. de C.V. 32 5 Consideraciones de Inversión 33 5. Consideraciones de Inversión Amplia experiencia en el sector con un equipo de directivos altamente capacitados Respaldo de la casa matriz en Estados Unidos, GM Financial Company, Inc. uno de los grupos empresariales mas importantes del mundo Manejamos una de las marcas lideres en ventas en el mundo y una de las marcas que mas ventas registran en nuestro país Claro conocimiento del funcionamiento de las políticas y los objetivos de la empresa por parte del personal que dan soporte a las diferentes áreas administrativas y de operación para el control, análisis y sanidad de la Institución Excelentes sistemas que le permite llevar el control de todos los procesos relacionados al financiamiento de vehículos para clientes y distribuidores Amplio mercado que se encuentra en crecimiento y que permite adecuados márgenes de rentabilidad Posterior a la crisis financiera en 2008 y 2009, el sector automotriz ha registrado un crecimiento constante y sólido En los últimos meses las agencias calificadoras otorgaron mejoras en las calificaciones y perspectivas positivas de Ally Credit La Compañía cuenta con una sólida posición financiera y un alto nivel de capitalización 34 6 Contactos 35 6. Contactos Emisor Intermediarios Colocadores Líderes Víctor Lamadrid Director de Tesorería +52 (81) 8399 9715 [email protected] Gerardo Tietzsch DGA Banca de Inversión +52 (55) 5268 9847 [email protected] Jaime Uribe Gerente de Tesorería +52 (81) 83996 9796 [email protected] Alejandro Osorio Subdirector Banca de Inversión +52 (55) 5268 9842 [email protected] Sergio Prado Supervisor de Tesorería +52 (81) 8399 9797 [email protected] J. Eugenio Alvarez Analista Banca de Inversión +52 (55) 5004 1337 [email protected] Christiaan Glastra CFO +52 (81) 8399 9704 [email protected] Juan Ignacio Guerrero Analista Banca de Inversión +52 (55) 5268 4843 [email protected] Vinicio Álvarez Managing Director Debt Capital Markets +52 (55) 9179 5222 [email protected] Irene Rodríguez Associate Director Debt Capital Markets +52 (55) 9179 5285 [email protected] Rafael Amoros Sr VP & Tesorero de Operaciones Internacionales +1 (704) 444 7954 [email protected] 36