- Ninguna Categoria

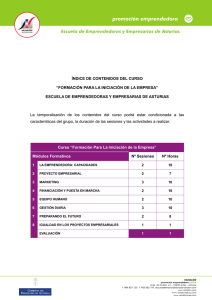

Estudio sobre la Financiación y el Desarrollo de

Anuncio