220-479533 Ref. VIGENCIA DE LA LEY 51 DE 1938 Aviso recibo de

Anuncio

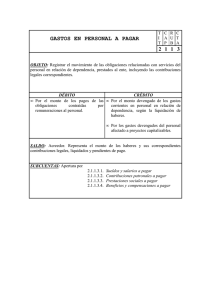

220-479533 Ref. VIGENCIA DE LA LEY 51 DE 1938 Aviso recibo de su comunicación a través de la cual solicita concepto de este despacho sobre la vigencia del artículo 24 de la Ley 51 de 1938, e igualmente indaga si la exención contemplada en la citada disposición se aplica para las sociedades cuyo objeto social es la explotación y extracción de petróleo. El Estado de derecho es aquel en el cual los comportamientos, tanto de los particulares como el de los poderes públicos, se ordenan y orientan por unas normas preestablecidas, dadas en legítima forma y enderezadas a la consecución de unos valores requeridos por la comunidad, la cual ordena el acatamiento al ordenamiento jurídico imperante, habida consideración que el derecho no se circunscribe al rigor escueto del cumplimiento de unas normas, pues éste ordena y habrá de ordenar el funcionamiento de un poder público que no se explica como fin en sí mismo, sino como medio de patrocinio y aseguramiento de una coexistencia social que antepone los intereses generales no solo a los desvíos provenientes del poder, sino también a las ambiciones individualistas de sus propios miembros. 1) LAS CONTRIBUCIONES Sobre la base del preámbulo descrito, debemos anotar que conforme a la terminología propia del presupuesto nacional, los ingresos públicos se dividen en tributarios (impuestos directos e indirectos), y no tributarios (tasas y multas), manteniéndose de esta manera el vacío sobre la definición y alcance de la figura de la contribución, lo cual ha conducido a la doctrina y la jurisprudencia a aparejarla a la tasa, ante la similitud de las dos figuras. Así, se le define doctrinariamente a la contribución como aquella especie de tributo que emana del poder impositivo del Estado, lo que la torna obligatoria, a cargo de un grupo o sector determinado de personas y con destinación específica a la obra pública, función pública o servicio que le sirve de causa y cuyos beneficiarios son los mismos contribuyentes. Jurisprudencialmente, la Corte Constitucional las ha denominado contribuciones parafiscales, al ser la contraprestación que se paga por un servicio público determinado (inspección, vigilancia y control), las cuales se encuentran destinadas única y exclusivamente a cubrir los gastos específicos que demande ese servicio. 2) VIGENCIA DE LA NORMA El tema se encuentra referido a la operancia de la ley en el tiempo, lo que equivale a decir a su existencia jurídica y a sus peculiares efectos, pues al carecer de ella, simplemente no puede mandar, prohibir, permitir o castigar, lo que es su finalidad de acuerdo a lo establecido por el artículo 4º del Código Civil. No obstante, su vigencia se mantiene mientras no aparezca otra norma que la derogue ya sea expresa (por declaración expresa del legislador, o lo que es lo mismo, la propia ley así lo dispone), o tácitamente, (cuando a pesar de mantener imperante la ley anterior, aunque verse sobre la misma materia, contiene disposiciones contrarias o irreconciliables que pugnan con la nueva y deja vigentes las demás). Esto último significa que si las normas pueden conciliarse y, por lo tanto, no pugnan en razón de su especialidad de unas y de la generalidad de otras o por ocuparse de materias distintas, no opera esta clase de derogación. Igualmente, dicha extinción puede ser total o parcial conforme a lo dispuesto por los artículos 71 y 72 del Código Civil. Con idéntico criterio se expresa el artículo 2º de la Ley 153 de 1887, sobre la prevalencia de la ley posterior sobre la anterior, y el artículo 5º de la Ley 57 del mismo año, según el cual, las disposiciones con la misma especialidad o generalidades, y se encuentren en un mismo código, se prefiere para su aplicación aquella que sea posterior. Bajo las consideraciones anteriores, se tiene que la norma objeto de análisis es del siguiente tenor: "(..) Artículo 24: Las sociedades anónimas constituidas con un fin de utilidad pública, que no negocien con acciones en el mercado ni repartan dividendos, y las sociedades que pertenezcan a entidades de derecho público, no estarán sujetas a la contribución de que trata esta ley. Parágrafo. Las sociedades anónimas debidamente organizadas con arreglo a la ley, que no reparten dividendos por estar sus negocios en gestación y que tienen por objeto el desarrollo, explotación o foment o de la riqueza pública, mientras inician su explotación o producción, tampoco estarán sujetas a la contribución de que trata esta Ley. (...)". 1. LAS EXCENCIONES EN CABEZA DEL GOBIERNO NACIONAL La Constitución de 1886, respecto al tema de la formación de las leyes, establecía que ellas sólo podían tener origen en cualquiera de las dos cámaras, a propuesta de sus respectivos miembros o los del Congreso, salvo aquellas que decretaran, entre otras, la excepción del pago de contribuciones, en cuyo caso la iniciativa correría por cuenta del Gobierno Nacional. Vale la pena hacer claridad en el sentido de que los términos de redacción del artículo 79 no fueron los inicialmente concebidos por el Consejo Nacional de Delegatarios que le dio nacimiento a la extinta Constitución, sino que el mismo solo fue así consagrado a partir de una de sus cinco grandes reformas constitucionales, la cual le reservó a la iniciativa gubernamental las leyes que decretaran excepciones de "impuestos, contribuciones o tasas nacionales", a la vez que modificó la redacción de los artículos 194 y 204 ibidem, pero conservó en ambos el vocablo contribuciones. La anterior pauta legal se mantuvo por el constituyente de 1991, al señalar que las leyes que versen, entre otros temas, sobre exenciones de pago de contribuciones pueden ser única y exclusivamente dictadas y reformadas por iniciativa del Gobierno Nacional. 2) ANTECEDENTES JURISPRUDENCIALES REFERENTES AL ARTÍCULO 24 DE LA LEY 58 DE 1931 Si bien el Consejo de Estado se ha referido al tema, debe aclararse que sus pronunciamientos se sustentan en la interpretación de los argumentos expuestos en su momento por la Superintendencia de Sociedades, en el sentido de que el artículo 2033 del Código de Comercio había derogado la legislación comercial anterior, entre la cual se encontraba a juicio de esta entidad el artículo 24 de la Ley 58 de 1931, para concluir por tanto que las disposiciones aplicables en materia del pago de contribuciones eran las contempladas en el precitado estatuto, artículos 267 y 287, apreciación que el ato Tribunal Administrativo ha considerado infundada. 3) LEY 222 DE 1995 Sin entrar a realizar un análisis pormenorizado de las diversas normas que han gobernado a esta Entidad desde su creación, si resulta relevante hacer un traslado en el tiempo a efectos de ubicarnos en la Ley 222 de 1995 (norma de idéntica connotación a la Ley 58 de 1931, esto es especial), y particularmente en el artículo 242, el cual, además de derogar entre otros preceptos, el Título II Libro Sexto del Código de Comercio, título dentro del cual se establecían las causales de vigilancia y se determinaba la contribución para el sostenimiento de esta Superintendencia (arts 267 y 287), del mismo modo hizo expreso señalamiento en el sentido de derogar también todas aquellas disposiciones que a ella fueran contrarias. A su vez, dentro del capítulo IX de la referida Ley 222, que trata de la inspección, vigilancia y control de la Superintendencia de Sociedades, el artículo 88 reguló el tema relacionado con los gastos de funcionamiento de la Entidad, y al efecto estableció las reglas aplicables para la liquidación de las correspondientes contribuciones. Ante la ausencia de otras reglas que se refieran específicamente al tema tratado, el análisis se contrae a hacer un cotejo entre el artículo 24 de la Ley 58 de 1931 y el artículo 88 numeral 3º de la Ley 222 de 1995, canon último que se encuentra en concordancia con los artículos 2º numeral 30 y 16 del Decreto 1080 de 1996, a cuyo tenor los ingresos de la Superintendencia de Sociedades se conforman, entre otros, por las contribuciones a cargo de las sociedades en estado de vigilancia o control, con sujeción a las reglas para ese fin previstas. Para proceder de conformidad, se impone entonces dividir el citado artículo 24 de la Ley 51 de 1938, en orden a establecer si el mismo se encuentra vigente o no, e igualmente determinar su alcance: Según los presupuestos contenidos en el inciso primero del precitado artículo para los fines de la exención, el cual también será dividido, se requiere: a. Que se trate de sociedades anónimas de carácter privado, debidamente constituidas b. c. d. Que ejecuten labores de utilidad pública Que no negocien con acciones en el mercado ni repartan dividendos, y Que se trate de sociedades pertenecientes a entidades de derecho público. Sin ahondar en el tema, procede definir someramente qué se entiende por utilidad pública y entidades de derecho público, diferenciación que resulta relevante al precisar las fronteras entre el derecho administrativo y el derecho privado, aunque las personas públicas pueden ser colocadas en un régimen de gestión privada. ¨ Por utilidad pública, se debe considerar la ejecución por parte de una entidad de una serie de actividades que propenden por el interés o conveniencia del colectivo, que como dice Guillermo Cabanellas "beneficien a la masa de individuos que componen el Estado; o, con mayor amplitud, para la humanidad en su conjunto". En relación con la norma (literales a y b), la ley les reconoció una entidad, dándoles una cierta protección por parte de la administración, precisamente por el interés que representan, circunstancia que aún hoy se conserva en la Constitución de 1991 en su artículo 58, al distribuir en forma equitativa las cargas y beneficios, pues mientras se trate de sociedades formadas para ejecutar tareas que van en pro del conglomerado (interés general), es obvio que no haya lugar a la contribución que a ellas les pudiera cobrar la Superintendencia de Sociedades, al tener que ceder su interés por ser éste de índole particular. Ello simplemente significa que desde aquella época, 1931, en la que se concibió el precepto y en acatamiento a las disposiciones entonces vigentes, que no cambió la actual Carta Política (aun cuando no en términos absolutos), ni la Ley 222, ha existido especial preocupación en promover y proteger la propiedad, sobre el presupuesto de que no solo basta un reconocimiento de igualdad formal, sino que se necesita de ese apoyo estatal que facilite la ejecución de actividades, que tal como se infiere, importan a la economía nacional y con ella al interés común. Mientras tanto, para hablar de entidades de derecho público, se impone recurrir al artículo 39 de la Ley 489 de 1998, cuando señala que la administración pública se encuentra integrada por los organismos que conforman la Rama Ejecutiva del Poder Público, y por todos los demás organismos y entidades de naturaleza pública que de manera permanente tienen a su cargo el ejercicio de las actividades y funciones administrativas o la prestación de servicios públicos del Estado colombiano. Dentro de ellos, debe hacerse abstracción de aquellos que realizan una actividad meramente administrativa y que persiguen un fin público en la terminología usual (presidencia, ministerios y departamentos administrativos, superintendencias etc.), de los que realizan una actividad comercial o industrial, cuales son los que importan para este caso. Dichas labores son ejecutadas por entes en los que participan en mayor o menor medida los particulares, pero que por estar sometidos a un régimen especial de derecho público, son calificados como públicos, dada la participación directa del Estado u otra persona pública estatal como representante del interés general, y donde la actividad económica debe ser vista como el elemento objetivo (Ley 489). Así, se tienen para el asunto a las Sociedades de Economía Mixta y las Empresas Industriales y Comerciales del Estado, que desarrollan actividades de naturaleza industrial o comercial, las primeras, y de gestión económica, además, las segundas. En las Sociedades de Economía Mixta, su naturaleza parte de la base de la forma como se encuentra compuesto su capital, privado y público, y se rigen por las reglas de Derecho Privado, mientras que en las Empresas Industriales y Comerciales del Estado, el capital es independiente, constituido totalmente con bienes o fondos públicos comunes, los productos de ellos, o el rendimiento de tasas que perciban por las funciones o servicios, y contribuciones de destinación especial en los casos autorizados por la misma Constitución, que de todas formas no es menor al 90% del mismo, y se les aplica el derecho comercial, pero sólo hasta el límite en que el derecho público entre a regular imperativamente la organización empresarial. Esto en otras palabras implica que se sujetan a las reglas del derecho privado, salvo las excepciones que consagra la ley. Como se observa, la sutil diferencia aquí aplicable estriba inicialmente en la participación porcentual de capital público, pues aun cuando las actividades de una y otra pueden ser comerciales o industriales, si aquél es inferior al 90 % está en la obligación de pagar la contribución, mientras si el mismo supera ese porcentaje, es considerada como una entidad de derecho público en la forma como lo entiende la ley, y por tanto se ubica dentro de los presupuestos del artículo 24 de la Ley 58 de 1931, lo que determina que no procede su cobro. No obstante si por razón de su objeto están compitiendo con el sector privado, no podrían ejercer las prerrogativas y privilegios de que trata el inciso primero del artículo 87 de la Ley 489 de 1998, pues ello implicaría rompimiento al derecho de la igualdad y la libre competencia frente a las empresas privadas (inciso 2º artículo 87 de la Ley 489). La segunda parte del artículo lo constituye su parágrafo, del que se extraen las siguientes características respecto de las sociedades que son igualmente sujetos de exención para el pago de la contribución a esta Entidad: Que sean sociedades anónimas formadas con arreglo a la ley, y se dediquen a la explotación y fomentación de la riqueza nacional, Que no repartan dividendos porque sus negocios se encuentren en gestación, es decir en la ejecución de una serie de pasos previos, los que son necesarios para poner en marcha su actividad, y con ella la obtención de una utilidad o provecho. Indudablemente que la norma se discernió sobre la base de que para la época, el país no contaba con los medios técnicos y económicos suficientes para realizar operaciones de exploración y explotación, incentivando a quienes si disponían de los recursos conducentes para extraer riqueza de toda índole, principalmente agrícolas, pecuarias, mineras e industriales, o con los instrumentos acordes para ser destinados a una industria o empresa. En atención a que se trata de momentos y circunstancias diferentes, 1931 y 1995, el codificador de este último modificó el criterio que inspiró el legislativo de los años 30, y fue así como se derogó el parágrafo en referencia, pues la Ley 222 en el artículo 88, numeral tercero, en su lugar estableció entre las reglas para el cobro de las contribuciones una tarifa diferencial, para aquellas sociedades que se encuentren en periodo preoperativo, o lo que es lo mismo, en gestación. Estas consideraciones de orden legal permiten concluir que aquí se ha presentado una derogatoria expresa del parágrafo del artículo 24 de la Ley 51 de 1938, habida cuenta de los términos de redacción del artículo 88 (3) de la Ley 222 de 1995, en concordancia con el artículo 242 de la Ley 222, derogatorio de todas aquellas disposiciones que le sean contrarias. Precisamente así lo ha entendido esta Entidad y por ello, las resoluciones expedidas señalando el monto para el cobro de las contribuciones hacen diferencia entre las sociedades activas, y aquellas que están en periodo preoperativo, concordato o liquidación. En este orden de ideas, es dable a juicio de esta oficina colegir que el precepto contenido en el primer inciso del artículo 24 de la Ley 58 de 1931 continúa vigente pero en los términos antes expuestos, en tanto que el parágrafo fue derogado por la Ley 222 de 1995 y por consiguiente en su lugar se impone el cobro de la contribución a que haya lugar para aquellas sociedades en periodo preoperativo que estén vigiladas o controladas por la Entidad, pues la disposición legal invocada la faculta para su recaudación, al ser clara la intención de costear los servicios de vigilancia y/o control que ella ejerce a fin de cubrir tods los gastos necesarios para el manejo de la Superintendencia de Sociedades", conforme a las normas generales de presupuesto. Otra interpretación dejaría sin sentido esta norma especial, y es sabido que las normas especiales deben ser interpretadas en el sentido que produzcan efectos y no en el que no los producen. Así las cosas, debe anotarse igualmente que el Código de Petróleos a través de su artículo 4º se encuentra en consonancia con lo hasta aquí dicho, para lo cual basta leer su primer inciso que a la letra reza. "Artículo 4º Declárase de utilidad pública la industria del petróleo en sus ramos de exploración, explotación, refinanciación, transporte y distribución. Por tanto, podrán decretarse por el Ministerio del ramo, a petición de parte legítimamente interesada, las expropiaciones necesarias para el ejercicio y desarrollo de tal industria. (...)" En estos términos se responde su inquietud, y se le indica que los alcances del concepto, se encuentran determinados por el artículo 25 del Código Contencioso Administrativo.