Revista infoRETAIL

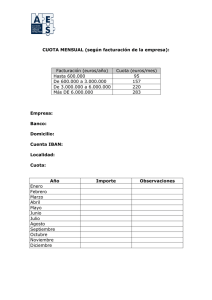

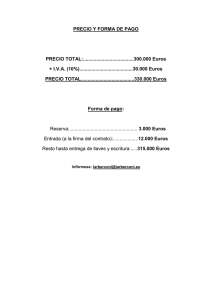

Anuncio