Más información aquí

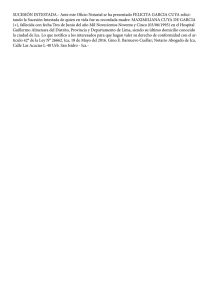

Anuncio