Situación inmobiliaria – Informe piloto

Anuncio

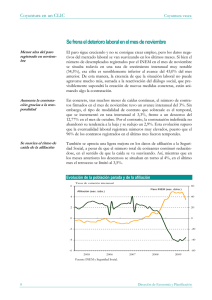

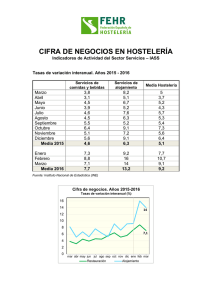

Informe de Coyuntura de la Construcción Informe N° 93 Correspondiente al período Mayo – Junio 2013 Buenos Aires | Julio 2013 Informe de Coyuntura N° 93 Índice Resumen Ejecutivo .................................................................................................. 2 Marco General ........................................................................................................................................ 2 Situación Laboral .................................................................................................................................... 3 Situación Inmobiliaria ............................................................................................................................. 4 Los siguientes temas pueden ser consultados en el informe completo Marco General La Construcción ...................................................................................................................................................... 6 Evolución de los bloques de la Construcción.......................................................................................................... 9 Empresas Constructoras ...................................................................................................................................... 11 Costos................................................................................................................................................................... 16 Perspectivas a futuro ............................................................................................................................................ 19 La construcción en las Cuentas Nacionales ......................................................................................................... 21 La construcción en el Empleo ............................................................................................................................... 25 Situación Laboral en la Construcción a Mayo 2013 El empleo agregado en la Construcción ............................................................................................................... 29 Empleo por tamaño de empresa ........................................................................................................................... 31 La situación del empleo sectorial por provincia .................................................................................................... 32 El salario en la Construcción ................................................................................................................................ 35 Salario real............................................................................................................................................................ 39 Situación del Mercado Inmobiliario La Construcción en el país ................................................................................................................................... 41 Las perspectivas en la Ciudad Autónoma de Buenos Aires ................................................................................ 45 La compra – venta de inmuebles ......................................................................................................................... 47 Glosario de Términos utilizados Glosario de Términos Utilizados .......................................................................................................................... 52 Julio 2013 www.ieric.org.ar/estadisticas.asp Página 1 Informe de Coyuntura N° 93 Glosario Informe de Coyuntura de la Construcción Nº 93 Julio 2013 Resumen Ejecutivo Marco General La actividad constructora retornó en Mayo a la senda del crecimiento, evidenciando un alza del 2,3% mensual. Este incremento, el quinto en los últimos seis meses, alcanzó para revertir la caída observada en Abril, por lo que el indicador se ubica ahora en su máximo nivel desde Mayo de 2011. Fruto de esta dinámica ascendente, el ISAC alcanzó su cuarta suba interanual en forma consecutiva. Más aún, la tasa de variación registrada en Mayo fue la más elevada de esta secuencia, aunque debe considerarse que en igual mes del año pasado había tenido lugar la mayor caída de todo el 2012. Tanto la expansión como la mejora en relación a los datos del año pasado se apoyan fundamentalmente en la dinámica del consumo de Cemento y en los despachos de Pinturas para construcción. Estos insumos que mejoraron su evolución señalan la importancia de las obras residenciales unifamiliares y también de las Refacciones y Remodelaciones en el actual proceso de crecimiento. El consumo de Cemento culmina el primer semestre de 2013 con un alza acumulada próxima al 7%, cuando el año 2012 lo había cerrado con una caída superior al 5%. Sin embargo, desaceleró en Junio su ritmo de expansión, reduciendo su tasa de variación interanual al 2,9%, mientras que en Mayo fue del 14,5%. Si se considera el despacho de cemento por tipo de envase para el acumulado hasta el mes de Mayo, la variación interanual alcanza al 10,6% en bolsa y solo al 4,6% a granel, lo que indica una dinámica diferenciada en la tasa de crecimiento de los distintos tipos de obra y ratifica lo expresado en relación a la construcción de viviendas residenciales unifamiliares y reformas. Edificios para vivienda es, por su peso relativo, el bloque que más contribuyó al crecimiento del ISAC. Pero Otras obras de infraestructura sigue siendo el que refleja mayor dinamismo. El proceso de crecimiento del ISAC es generalizado, al igual que la mejora en relación a 2012. La única excepción es Construcciones petroleras, pero son los bloques más vinculados a la obra pública los que presentan mayor contraste en relación al año pasado. La cantidad de firmas que desarrollan su actividad en la Industria de la Construcción llegó en Junio a 21.195, un 4,8% más que un año atrás. Esta cifra representa una sensible mejora respecto de igual período de 2012, puesto que por aquel entonces se había relevado un alza interanual del 1,8%. Las Personas Físicas son las que más se han expandido y las que mayor contraste reflejan respecto a su dinámica durante del año anterior. En efecto, esta tipología se elevó en Junio un 6,5% interanual, cuando en igual mes de 2012 evidenciaba una caída del 0,3%. Con la excepción de la Ciudad de Buenos Aires, el resto de las jurisdicciones del país mantienen o amplían el número de empresas en actividad. Dentro de este panorama general, se destacan las jurisdicciones del Noreste Argentino (NEA), puesto que en tres de las cuatro provincias que lo conforman se observa un contraste pronunciado. En lo que concierne a las Grandes Jurisdicciones, sobresale la dinámica de la provincia de Córdoba, que pasó de expandir su universo empresarial un 1,1% en 2012 a un 5,4% en el presente año, convirtiéndose así en la jurisdicción que más rápidamente crece dentro de ese sub-grupo. Julio 2013 www.ieric.org.ar/estadisticas.asp Página 2 Informe de Coyuntura N° 93 Glosario El Índice de Costo de la Construcción elaborado por el INDEC tuvo en Junio una suba del 7,3% mensual, la más elevada desde igual mes del año pasado. La magnitud del incremento estuvo fundamentalmente explicada por el comportamiento del rubro Mano de obra, que incorporó en Junio los nuevos parámetros salariales acordados en las paritarias cerradas en Mayo pasado. Adicionalmente, el capítulo también asimiló la última cuota de la suma no remunerativa convenida en el mes de Marzo. Consecuencia de ello, la Mano de obra registró así un alza mensual del 11,6%. El capítulo Materiales mostró el mayor incremento desde el tercer trimestre de 2008, aunque su nivel de variación se mantiene holgadamente por debajo del de la Mano de obra. Ello se debe a que en los dos últimos meses el rubro Materiales pareciera ubicarse en un nuevo umbral de variación (1,4% mensual). El dato quizá más relevante que arroja el mes de Junio en términos de tendencia es que, por primera vez desde el último trimestre de 2009, los costos de construir medidos en dólares estadounidenses cerraron un trimestre con una baja interanual. Analizando el Valor Agregado Bruto por sector productivo medido a través de las Cuentas Nacionales, se observa en el primer trimestre de 2013 una contracción del 0,9% interanual para los Sectores Productores de Bienes donde la Actividad de la Construcción descendió un 3,2%, mientras que la Industria Manufacturera lo hizo en 0,5%. Situación Laboral El empleo formal en la Industria de la Construcción permaneció estable durante el mes de Mayo. Los datos provisorios indican que durante ese mes se registraron 400.601 puestos de trabajo, lo que representa un nivel similar al observado durante Abril último. En términos interanuales, la evolución de Mayo mantuvo la tendencia hacia la desaceleración de la tasa de caída del empleo. Así, la comparativa con igual mes de 2012 resulta en una baja del 2,3%, lo que supone una mejora frente al -2,5% registrado en Abril. En lo que va del 2013, la recuperación del empleo formal en la construcción se ha visto impulsada por la creación de nuevos puestos de trabajo en las firmas de mayor tamaño relativo. Durante Mayo se alcanzó un promedio de 13,6 trabajadores por empresa, nivel similar al de Abril, pero con una expansión del 4,2% respecto de Diciembre último. El crecimiento mensual del empleo más significativo se registró en el interior del país, especialmente en las provincias del Norte y la región Cuyo. El 18,5% de los nuevos puestos de trabajo creados en Mayo se generaron en la Provincia de Chaco, seguida en importancia por Mendoza (16,2%), Salta (14%), San Luis (7,6%) y Santa Fe (7%). Cuando se consideran los primeros cinco meses del año en conjunto, resalta la importancia de la mejora del empleo en la Ciudad Autónoma de Buenos Aires, jurisdicción que explica el 10% del total de nuevos puestos de trabajo generados en lo que va del 2013. En Mayo fueron 13 las jurisdicciones que dieron cuenta de un volumen de empleo superior al registro de igual mes de 2012. Entre ellas se destaca Catamarca, con una expansión interanual del 41,6%. La cantidad de puestos de trabajo en el mes es mayor a la de Noviembre último en casi todas las regiones del país. La excepción es el AMBA (Ciudad y Partidos del GBA), cuyo volumen de empleo formal se ubica aún un 1,3% por debajo. El salario promedio percibido por los trabajadores de la Industria de la Construcción en Mayo de 2013 alcanzó los $ 5.598,7, con un crecimiento interanual del 33,4%. Esta tasa de variación salarial supera el registro de Abril (29,7%) y constituye la más alta desde Agosto del año pasado, tras la entrada en vigencia del acuerdo paritario del 2012. La aplicación a partir del mes de Marzo de los pagos correspondientes a la gratificación no remunerativa de fin de año 2012 dio lugar a una reversión de la tendencia declinante en el ritmo de expansión salarial, la que pasó del 21,1% en Febrero al mencionado 33,4% en Mayo. La proporción de trabajadores con remuneraciones que superan los $5.000 mensuales se ha duplicado en los últimos dos años, pasando del 19% en Mayo de 2011 al 39% en igual mes de 2013. Julio 2013 www.ieric.org.ar/estadisticas.asp Página 3 Informe de Coyuntura N° 93 Glosario La expansión de las remuneraciones en las diversas regiones del país se sitúa relativamente en torno a la registrada en el promedio nacional (26,5%) para los primeros cinco meses del 2013. Esta relativa homogeneidad contrasta con una mayor dispersión en la evolución del empleo. Las dos regiones del país que presentan el menor incremento del empleo en lo que va del 2013, el Noroeste Argentino y el Área Metropolitana de Buenos Aires, también son las que manifiestan menor crecimiento salarial. Situación Inmobiliaria El Bloque Edificios para Vivienda del Indicador Sintético de Actividad de la Construcción (ISAC) continuó exhibiendo en Mayo una sostenida tendencia a la recuperación. Así, durante el mes bajo análisis se alcanzó un nivel de 203,3 puntos registrando una expansión del 2,8% respecto de Abril y del 6,4% si la comparación se realiza con Mayo de 2012. El promedio de este indicador para los primeros cinco meses del año se sitúa un 2,1% por encima del de igual período del año 2012 y marca un nuevo pico histórico de la serie que se inicia en 1993 resultando, además, el registro más elevado para un mes de Mayo de toda la serie. La estimación de la serie de superficie permisada en la nómina de 42 municipios elaborada por el 2 INDEC alcanzó los 685.506 m , registro que no sólo implicó un crecimiento del 2,6% en comparación con igual mes de 2012 sino que resultó el nivel más alto desde Agosto de 2012. Mientras que la Ciudad Autónoma de Buenos Aires continúa exhibiendo una baja performance en términos de presentación de nuevos proyectos de edificación, el actual proceso de recuperación se encuentra sustentado en la evolución del conjunto de 41 municipios del Resto del país. Tanto el mayor avance en la ejecución de las obras vinculadas con el Programa de Crédito Argentino (Pro.Cre.Ar), como la realización de refacciones y ampliaciones más el incremento en los niveles de ejecución de los diversos programas de inversión pública, son los principales factores que se encuentran por detrás de la actual mejora en la actividad sectorial. Tal como sucedió en Abril, durante Mayo se evidenció una cierta recuperación en los volúmenes de actividad de nuevos desarrollos en la Ciudad Autónoma de Buenos Aires, los que, no obstante, resultaron insuficientes para compensar los magros registros correspondientes al primer bimestre del año. La cantidad de superficie solicitada para construir en la Ciudad en lo que va del 2013 resulta un 43,2% inferior a la correspondiente a igual período del año pasado, al tiempo que también resulta inferior a los registros de los años 2009 y 2010 e, incluso, a los de los años 2003 y 2004. El mercado de compraventa de inmuebles volvió a evidenciar en Mayo un comportamiento que sugiere cierta mejora frente a la performance previa. Los datos de actividad correspondientes a los últimos dos meses implican una evolución más favorable que la observada hasta el momento tanto en la Ciudad Autónoma de Buenos Aires como en la Provincia de Buenos Aires. En la Ciudad Autónoma de Buenos Aires se celebraron 3.424 Escrituras de compraventa de inmuebles durante el mes de Mayo, volumen que supone un crecimiento del 25,2% respecto del mes precedente. En comparación con la situación vigente un año atrás, la cantidad de Escrituras resultó un 26,3% inferior, tasa de contracción que resulta sensiblemente más baja que la observada durante los primeros meses del año. Las Escrituras celebradas presentaron un monto promedio de USD 96.346, con una caída del 6,7% respecto de igual mes de 2012. Cabe destacar que al mes de Mayo se acumulan 11 períodos consecutivos de variaciones interanuales negativas para los montos promedio medidos en la divisa norteamericana. En la Provincia de Buenos Aires, la cantidad de Escrituras celebradas ascendió a 10.135 (un 47% superior al mes precedente), cifra que resultó la más elevada desde Diciembre de 2012. Julio 2013 www.ieric.org.ar/estadisticas.asp Página 4 Informe de Coyuntura N° 93 Glosario La dinámica de la actividad inmobiliaria en la Ciudad Autónoma de Buenos Aires resulta mucho más contractiva que la registrada en la Provincia. En efecto, los resultados consolidados para los primeros cinco meses de 2013 arrojan para la Ciudad Autónoma una contracción del 34,4% en comparación con igual período de 2012, cuando ya se registraba una caída de importante magnitud (-15,3%), mientras que en la Provincia el volumen total de escrituras celebradas se contrae a un ritmo más moderado (-21,6% interanual) siendo que la comparación se realiza a su vez con un período de bajo nivel de contracción (-1,1%). Si bien la dinámica contractiva se encuentra presente también en el mercado inmobiliario cordobés, la magnitud en los primeros cinco meses del 2013 (-3,7%) resulta considerablemente más moderada que la registrada en la Ciudad Autónoma de Buenos Aires. Uno de los datos positivos para la actividad en esta provincia es que las operaciones de hipotecas experimentan un crecimiento del 53,9% interanual, influenciados positivamente por el mayor avance en la concesión de préstamos del Pro.Cre.Ar. Julio 2013 www.ieric.org.ar/estadisticas.asp Página 5