PDF Memoria 2013 - Inmobiliaria Manquehue

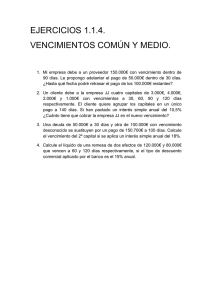

Anuncio