2. ASESORÍAS FINANCIERAS El concepto de asesor

Anuncio

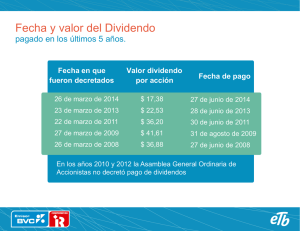

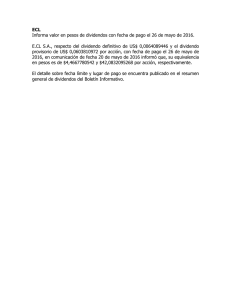

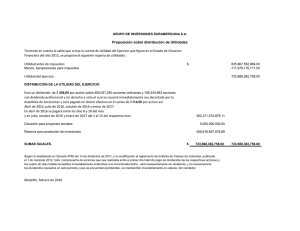

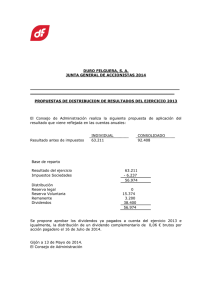

2. ASESORÍAS FINANCIERAS El concepto de asesor difiere del concepto de consultor, por lo cual es importante identificar claramente las funciones de cada uno de ellos para establecer los límites y responsabilidades propias de cada rol. Es claro que todo consultor es un asesor, principalmente cuando responde a una pregunta y cuando opina por propia iniciativa, pero no se encarga directamente de la elaboración y aplicación de soluciones a situaciones problemáticas. El asesor es un experto que participa activamente en la tarea de diagnosticar y diseñar un plan de acción, donde sus conceptos y toma de decisiones se aplican a la solución de los problemas identificados o al desarrollo de ideas propuestas por la alta dirección de las empresas. Por su parte, la consultoría es definida por el Instituto de Consultores de Empresas del Reino Unido, de la siguiente manera: “Servicio prestado por una persona o personas independientes y calificadas en la identificación e investigación de problemas relacionados con políticas, organización, procedimientos y métodos: recomendación de medidas apropiadas y prestación de asistencia en la aplicación de dichas recomendaciones” 1 Existen otras definiciones que son muy parecidas, pero que en esencia, enfatizan el papel del consultor como acompañante y asistente en la solución de problemas, previo requerimiento de la alta dirección de una empresa o un inversionista en particular. Es importante señalar el principio de imparcialidad del consultor, el cual no cuenta con autoridad directa para tomar decisiones y ejecutarlas. Definidos los dos conceptos, es claro que en el ámbito de las actividades de la Banca de inversión se aplican las dos funciones, de asesor y de consultor, de manera específica y propia de cada servicio que se ofrece. A continuación se describe cada una de las actividades que la Banca de inversión desarrolla como consultor. 2.1 POLÍTICAS DE DIVIDENDOS La administración de la empresa debe seguir una política de dividendos que complemente sus objetivos y ayude a reducir el costo de capital, maximizando a la vez el precio de las acciones. 1 OIT. La Consultoria de Empresas. Ginebra. 1979. 7 p. Los directores de finanzas deben entender la mecánica de los pagos de dividendos, porque por lo regular son ellos quienes hacen observar la política que la administración de la empresa elige, teniendo en cuenta objetivos como el de mantener la estabilidad en el monto del dividendo o de la tasa de distribución (la proporción de las utilidades por acción que se paga a los accionistas como dividendos), entre otros. Para asegurarse de que el objetivo que se elija para la política de dividendos es compatible con los objetivos generales y con las operaciones de la empresa, es necesario considerar factores tales como: las implicaciones legales del pago de dividendos y las necesidades de capital de la empresa, así como los deseos de los accionistas. Un buen director de finanzas tomará en cuenta todas las variables que puedan resultar afectadas por la política que se elija y las que a su vez influyan en la elección, antes de aconsejar a los directores de la empresa con respecto al objetivo que se debe perseguir por medio de la política de dividendos. Una de las consideraciones más importantes en la elección de la política que se ha de seguir es su efecto en el costo de capital, en el crecimiento de la empresa y en el precio de sus acciones. ¿Cómo influye la política de dividendos en estos factores? El director de finanzas debe estar preparado para analizar los efectos de una determinada política en el precio de las acciones de la empresa, sobre todo si la política tiene como objetivo la maximización de dicho precio. Los dividendos son la parte de las utilidades que se pagan a los accionistas. Por lo general, las empresas deciden qué porcentaje de las utilidades del período anterior se debe retener y qué porcentaje se pagará como dividendos. Puesto que los dividendos no constituyen una obligación contractual de la empresa con los accionistas, mientras que el pago de intereses por bonos sí lo es, el monto del dividendo, si lo hay, forma parte de las decisiones de la administración respecto a la manera de utilizar sus utilidades. El consejo de administración, al que corresponde en último término fijar la política de dividendos, puede decidir que no se pagará dividiendo alguno y utilizar las utilidades de la empresa para adquirir activo adicional. La política de dividendos es el principio rector para determinar qué parte de las utilidades se pagarán en dividendos durante el período siguiente. La política puede ir implícita en alguno de los diversos objetivos; por ejemplo, la tasa de distribución establecida, que representa el porcentaje de las utilidades por acción que la empresa desea pagar en dividendos; el importe absoluto del dividendo mismo, o algún otro criterio que combine la tasa de distribución y el importe absoluto del dividendo por acción. Objetivos de la política de dividendos. ¿Cuáles son los posibles objetivos de la política de dividendos que se deben considerar antes de asesorar al consejo de administración? Cuando el consejo elige la política de dividendos con base en las indicaciones del director de finanzas, sus miembros tienen que estar seguros de que el director ha tomado en cuenta todas las políticas alternativas, de manera que debe estar preparado para contestar sus preguntas al respecto y justificar su elección. Estabilidad del importe del dividendo Generalmente se supone que los inversionistas se inclinan por los dividendos que nunca son inferiores a los del período anterior y que tienen buenas perspectivas de aumentar en forma constante. Si la empresa establece ese patrón, los inversionistas estarán más dispuestos a pagar un precio mayor por las acciones bajando el costo de capital, porque el riesgo asociado con la estimación de la serie de dividendos esperados disminuye cuando el dividendo no fluctúa ni disminuye. Como signo de confianza. Por otra parte, hay un grupo de accionistas que depende de un ingreso regular en forma de dividendos, como es el caso de las personas jubiladas que preferirían acciones cuyos dividendos sean confiables y se puedan incluir en el presupuesto. Pueden estar dispuestos a pagar un precio más alto con tal de evitar una disminución del ingreso que afecte su presupuesto. Muchas instituciones financieras reguladas que adquieren acciones en el curso de sus operaciones, como por ejemplo los departamentos fiduciarios de los bancos, se limitan a veces a sólo adquirir las acciones de las empresas que figuran en la llamada “lista legal” elaborada por la autoridad reguladora. Puesto que en muchos casos las acciones sólo ingresan a la lista si tienen antecedentes de pagar dividendos constantes y estables, toda empresa que desee ampliar su venta de acciones a estas instituciones deberá considerar una política de dividendos estable. Esa expansión podría también aumentar la demanda general de sus acciones y elevar su precio, debido tal vez a que disminuye el riesgo de realización, haciendo bajar el costo de capital común. Una razón más para tener como objetivo una política de dividendos estable es que se cree que los inversionistas toman los dividendos y los cambios que ocurren en los mismos como fuente de información acerca de la rentabilidad de la empresa. Se dice que un dividendo creciente hace pensar que la empresa está experimentando una mejora de naturaleza más o menos permanente. Los inversionistas pueden suponer que el consejo de administración confía en que podrá sostener el dividendo más alto, pues de otro modo no lo habría decretado. Se piensa que un dividendo estable da a la empresa una aureola de estabilidad, mientras que un dividendo que disminuye se toma como indicio de un cambio desfavorable en las perspectivas de rentabilidad. Una consecuencia de una política de dividendos estable, es que cuando fluctúan las utilidades por acción, fluctúa también la tasa de distribución, que es el porcentaje de las utilidades por acción de un determinado año que se paga a los accionistas como dividendo por acción. En los años en que las utilidades por acción son más altas, el dividendo constante da lugar a una tasa de distribución más baja; en los años en que las utilidades por acción son inferiores a las del año en que se decretó originalmente el dividendo, la tasa de distribución es más alta. Estabilidad de la tasa de distribución El director de finanzas podría considerar la estabilidad de la tasa de distribución en vez de la estabilidad del dividendo como objetivo de su política. Sin embargo, esto podría da lugar a fluctuaciones en los dividendos por acción que inducir a los accionistas a disminuir su apreciación del valor de la empresa. Este objetivo parece ser sin duda inferior a otros. Política de dividendos adicionales Por lo general se decreta un dividendo adicional al finalizar el período, cuando se saben ya los resultados, en reconocimiento de un mejor comportamiento de las utilidades en un determinado período, que se paga, como su nombre lo sugiere, además del dividendo regular. Este dividendo adicional no tiene para los accionistas un carácter tan permanente como el dividendo regular, de manera que si no se decreta al finalizar el año siguiente los inversionistas no lo considerarán como una reducción. Por ejemplo, una empresa como la General Motors decretará un dividendo adicional cuando el modelo del año en curso se venda bien, en vez de aumentar el dividendo, y así evitará la reducción del dividendo regular si el año siguiente es menos productivo. Política de dividendo residual En ocasiones se verá que algunas empresas siguen la política del dividendo residual, esto es, pagan todo lo que queda después de satisfacer las necesidades de capital. Es obvio que esto da lugar a un patrón errático de dividendos y a la falta de satisfacción del inversionista, por lo que se debe evitar. Todo lo que se lleva dicho hasta ahora no significa que siempre se deba pagar un dividendo. Como se verá hay empresas que pueden retener todas las utilidades para financiar sus proyectos de inversión. Otras consideraciones respecto a la política de dividendos Además de la estabilidad del dividendo y de la tasa de distribución fijada, hay otras consideraciones menos cuantificables que el director de finanzas debe tener en cuenta, a saber: Posibilidad de obtener préstamos Si la empresa tiene un acceso relativamente fácil a capital abundante y poco costoso, puede estar dispuesta a adoptar una política de dividendos más liberal, representada por una tasa más alta de distribución. Puesto que no se ve presionada por recursos y puede obtener todo el capital que necesita para financiar sus proyectos de inversión, sería necio conservar recursos ociosos o insistir en utilizar las relativamente costosas utilidades retenidas estando disponible al pasivo de menor costo. Liquidez Si se tiene ya sobrada liquidez, representada por una cantidad relativamente alta de efectivo y de otros valores fácilmente convertibles en efectivo, se puede pensar en una política de dividendos más liberal, puesto que no parece haber presión respecto a recursos. Por otra parte, una empresa acosada por la necesidad de financiar proyectos que parecen atractivos es probable que tenga una tasa de distribución más baja. El control A veces si la administración tiene poco control sobre la empresa el consejo de administración retendrá parte considerable de las utilidades en vez de pagar dividendos, para eludir la necesidad de tener que vender al público acciones con derecho a voto, lo cual vendría a diluir su control. Los impuestos Los impuestos sobre las utilidades de la empresa y sobre el ingreso de sus accionistas pueden influir en la política de dividendos que se recomiende al consejo de administración. Es preciso eludir dos aspectos impositivos. En primer lugar, no se desea que las autoridades monetarias impongan impuestos adicionales a la empresa por parecerles que ha acumulado una cantidad excesiva de utilidades retenidas con el fin de evadir impuestos. Ciertas empresas, particularmente las más pequeñas y privadas, se pueden ver en problemas con la disposición que les prohíbe retener los recursos para que sus accionistas pueden eludir el pago del impuesto sobre dividendos. Si la autoridad fiscal las sorprende violando esta disposición, puede imponerles impuestos adicionales. En segundo lugar, hay que considerar la situación fiscal de los accionistas. Aunque a una empresa que tiene muchos accionistas le puede resultar difícil identificar la situación fiscal del accionista típico, cierta clase de empresa atrae con frecuencia a cierto tipo de accionistas. Por ejemplo, una empresa nueva atrae más al capital interesado en el crecimiento de la inversión original que una empresa establecida en una industria estable, que atrae a los accionistas por la generosidad de sus dividendos. Disponibilidad de proyectos de inversión aceptables Si la empresa cuenta con gran número de proyectos de inversión aceptables en los cuales pueda colocar todos los recursos que le sea posible obtener preferiría una tasa de distribución baja. Las oportunidades de inversión atractiva crean una necesidad de recursos, y la retención de utilidades es más conveniente y menos costosa que la venta de nuevas acciones. Las utilidades retenidas proporcionan también una base para que la empresa pueda obtener recursos adicionales, porque la retención mantiene en línea proporciones de pasivo y capital de la estructura financiera. Por otra parte, si la empresa tiene pocas oportunidades atractivas de inversión su política de dividendos probablemente sea muy generosa porque no tiene una gran necesidad de recursos. Restricciones a los préstamos Probablemente lo que influye con más frecuencia en la política de dividendos de la mayoría de las empresas, aparte de la necesidad de financiamiento interno, es la restricción que imponen los préstamos al pago de dividendos. Por lo común los acreedores insisten en que los accionistas garanticen que se cumplirá con el pago de intereses y capital. Para esto, en el convenio de préstamo limitan la capacidad de la empresa para pagar dividendos, obligándola a reinvertir las utilidades retenidas. La reinversión da lugar a una razón pasivo/capital más baja y una reserva más considerable para los acreedores. Esta restricción de dividendos puede ser aplicable ya sea a la declaración de nuevos dividendos por acciones que nunca antes los pagaron o al aumento de dividendos por acciones que ya los han pagado. Se puede estipular que la empresa deberá llegar a cierta cantidad de utilidades retenidas antes de que pueda decretar un dividendo. Pago de pasivo El director de finanzas se puede ver en el caso de elegir entre pagar o renovar un pasivo o decretar pago de un dividendo. Si en su opinión el pago de pasivo es más urgente que la necesidad de decretar un dividendo, retendrá las utilidades para pagar el pasivo. Se puede hacer un juicio examinando el efecto en el precio de las acciones. El reembolso del pasivo reduce el riesgo financiero de la empresa; pero la omisión de un dividendo esperado reduce las expectativas de los accionistas. Puesto que lo primero tiende a aumentar el precio de las acciones y lo segundo tiende a disminuirlo, la forma en que el director de finanzas juzgue el efecto final influirá en su recomendación al consejo de administración. La inflación Algunas empresas ven la depreciación como una fuente de recursos para reponer la maquinaria gastada y otros bienes de capital; pero en general la inflación hace que la depreciación que se genera no aporte los recursos suficientes para reponer el antiguo equipo. Estas empresas tienden a contar con las utilidades retenidas como fuente de recursos para llenar el faltante que no cubre la depreciación. En tales circunstancias, sus pagos de dividendos se tornan menos generosos en los períodos de mayor inflación. La política de dividendos y el precio de las acciones Una política de dividendos estable, que evita las reducciones ocasionales, aporte una imagen favorable de la empresa ante los accionistas. Esto ayuda a aumentar el precio de las acciones al disminuir las incertidumbres que los inversionistas asocian con la serie de dividendos esperada. Un dividendo estable da idea de un medio de operación también estable, y un aumento del dividendo da la sensación de que la empresa entra a un nuevo período de prosperidad. La política de dividendos y el crecimiento La política de dividendos que se elige influye también en el crecimiento que los inversionistas esperan ver en las utilidades de la empresa. Si ésta puede reinvertir las utilidades retenidas en proyectos de alto rendimiento, de hecho mayor que el que los inversionistas esperarían recibir si ellos mismos reinvirtieran las utilidades que recibieran en forma de dividendos, ellos mismos alentarán a la empresa para que en su nombre reinvierta las utilidades, esperando mayores ingresos futuros y un aumento de precio de las acciones. La reinversión de utilidades retenidas amplía la base productora de utilidades; el activo debe conducir a mayores utilidades por acción y a un precio más alto de las acciones. La política de dividendos y el riesgo Compensando los efectos positivos que se producen en el precio de las acciones a medida que mejoran el dividendo y su crecimiento estimado debido a la retención y reinversión de las utilidades, se encuentra el riesgo asociado con el diferir los dividendos y con la mayor incertidumbre que acompaña a la obtención de la ganancia de capital, debido todo ello a la reinversión de las utilidades retenidas. A medida que la empresa difiere la declaración de dividendos con el fin de poder reinvertir las utilidades en espera de incrementar los ingresos futuros y el precio de las acciones, hay más riesgo de que el accionista no llegue a recibir los dividendos esperados porque la empresa puede no tener éxito con los proyectos en los cuales decide reinvertir. Esta incertidumbre, sumada a la larga espera para recibir los dividendos (o las ganancias de capital), aunque resulten mayores, podrá realmente hacer bajar el precio de las acciones si el efecto es mayor que el crecimiento de los dividendos que se espera de la reinversión de utilidades retenidas. El director de finanzas debe comparar los factores compensadores y decidir cuál influirá más: el mayor crecimiento de las utilidades y los dividendos esperados o el mayor riesgo asociado con determinada tasa de distribución. 2.2 CALIFICACIÓN DE RIESGOS Las decisiones financieras requieren la consideración de tres factores básicos: dinero, tiempo y riesgo. Casi todo negocio próspero debe su éxito en parte, a correr juiciosamente un riesgo. Los beneficios de poseer un activo financiero son los futuros flujos de caja que usted obtiene de él. La obtención de estos flujos futuros de caja (tales como pago de interés, pagos de principal y dividendos) es la razón por la que usted desearía poseer este tipo de activo. Un principio fundamental de las finanzas es el siguiente: En un mundo ideal sin riesgo, sin impuestos y mercados perfectos para activos financieros, todos los activos financieros proporcionan la misma tasa de interés o tasa de retorno a sus propietarios. Para que todos los activos proporcionen la misma tasa de interés, el precio de cada activo debe ser el valor presente de los flujos futuros de caja. ¿Qué es riesgo? El riesgo es la incertidumbre que “importa” porque incide en el bienestar de la gente. Aquí es importante considerar el concepto de incertidumbre, el cual existe siempre que no se sabe con seguridad lo que ocurrirá en el futuro. La aversión al riesgo es una característica de las preferencias del individuo en situaciones donde debe correrlo. Es una medida de la disposición a pagar con tal de aminorar la exposición al riesgo. Por ejemplo, si alguien suele estar dispuesto a aceptar una tasa menor de rendimiento esperado sobre la inversión porque ofrece una tasa más predecible, es una persona que siente aversión por el riesgo. Riesgos personales Cuando usted sale de la universidad y comienza a planear su futuro, existen varias fuentes de incertidumbre que afectan sus decisiones financieras. Existe incertidumbre en cuanto a las necesidades futuras de las personas que dependen de su ingreso para su sustento, lo cual compromete sus necesidades futuras de dinero. Existe también el riesgo de su propia vida y salud, y por consiguiente, la cantidad de tiempo que usted gasta en adquirir un ingreso. Riesgos económicos generales Una mayor fuente de riesgo es la incertidumbre en la economía general. Una recesión o depresión trae cuna pérdida de ingreso para muchos individuos por medio de la reducción del tiempo de trabajo, bajos salarios, desempleo y bajas utilidades para las empresas. Otra área de incertidumbre en la economía es la posibilidad de cambio en los niveles de tasas de interés. Riesgo de inflación La inflación es una fuente significativa de riesgo para los individuos y los negocios. Para los individuos, la inflación aumenta la incertidumbre en cuanto se refiere al ingreso y gastos de mantenimiento; para las empresas, aumenta la incertidumbre en cuanto a precios del producto y costos de producción. La gente suele creer que la inflación no golpea mucho los negocios, porque se piensa que los precios aumentan conjuntamente con los costos. Sin embargo, la experiencia ha mostrado que generalmente éste no es el caso. A menudo los consumidores reaccionan contra la inflación, cambiando los hábitos de compra, que resultan en cambios en la demanda de diferentes bienes de consumo. Riesgo del negocio y riesgo financiero Una administración pobre puede llevar rápidamente a una empresa a problemas. Los accionistas, acreedores y empleados están siempre un poco nerviosos cuando una nueva administración toma el mando de una empresa que ha tenido éxito en el pasado. Virtualmente todas las empresas operan en medioambiente competitivo y los resultados de operación de cualquier empresa dependen de lo que hacen los competidores. Una empresa propensa a huelgas corre más riesgo que una en la cual los empleados apenas “golpean los ladrillos”. Los términos descriptivos para la incertidumbre en las utilidades de operación son riesgo del negocio o riesgo de operación. Hay otra clase de riesgo llamado riesgo financiero, dependiendo del grado de utilización de deuda por la empresa. Una empresa financiada fuertemente con deuda tiene más riesgo financiero que una empresa con muy poca deuda. Medición del riesgo En las decisiones financieras es útil tener una forma objetiva para medir o estimar el grado de riesgo. La razón principal para adoptar medidas de riesgo es que nos permite tomar mejores decisiones. Cualquier evaluación del riesgo debe dilucidar alternativas de riesgo. Los procedimientos para la medición del riesgo se basan usualmente en un método particular de organización de problemas financieros a través de distribuciones de probabilidad. El valor esperado o media de una distribución de probabilidad mide el valor promedio que tendrá la variable (Fuente de recurso). Se calcula el valor esperado multiplicando la probabilidad de conseguir cada precio por esa probabilidad y añadiendo los resultados para todos los precios posibles. La desviación estándar de una distribución de probabilidad mide la dispersión o variabilidad alrededor del valor esperado. La desviación estándar se puede considerar como una medida de la confiabilidad del valor esperado y por lo tanto una medida del riesgo o incertidumbre del comportamiento del precio. Riesgo y diversificación “No coloque todos los huevos en una canasta” es una forma sencilla de expresar el deseo de diversificación, lo cual significa poseer más de un activo con retornos inciertos. Si todo su dinero se invierte en un activo con riesgo, la tasa de retorno que usted obtiene depende únicamente de lo que sucede al ingreso y al valor de mercado de ese solo activo. Sin embargo, si usted invierte en dos activos arriesgados, para que tenga un retorno bajo o negativo en su dinero, ambas inversiones deben salir mal. Los inversionistas, los individuos y las empresas, están interesados en el riesgo de su inversión total, y la diversificación reduce este riesgo. Riesgo de la cartera de valores y correlación Si un inversionista posee una cartera de muchos activos diferentes, entonces el riesgo total de ella es más importante que el riesgo de cualquier activo individual en la cartera. Podemos medir su riesgo al estimar la desviación estándar de la tasa de retorno sobre la cartera. El cambio en riesgo debido a la adición de un activo a una cartera existente depende de la desviación estándar de la tasa de retorno de ese activo. El grado de relación se mide por la correlación entre los retornos sobre el activo y sobre los de la cartera. La correlación mide el grado por el cual dos variables, tales como los retornos en dos títulos, se mueven juntos; tomando valores numéricos el orden de –1.0 a 1.0. Por ejemplo, si la correlación entre los precios futuros de dos acciones es 1.0 cuando usted obtiene un precio alto de una acción, también obtiene un precio alto para la otra, o por el contrario, un bajo precio para una acción significará un precio bajo para la otra. Una correlación de cero significa que no hay una tendencia particular en un sentido o en otro. La correlación negativa o aún de cero entre retornos de títulos es un fenómeno raro. Los retornos de muchos títulos disponibles para los inversionistas están positivamente correlacionados (pero menos que 1.0) debido a la dependencia de los retornos de títulos en el comportamiento de la economía total. Desde el punto de vista de un inversionista diversificado, el riesgo de un solo activo no se mide solamente por la desviación estándar de los retornos de ese activo. El riesgo de un activo simple depende tanto de la desviación estándar de sus retornos como de la correlación de los del activo con los retornos de la cartera de propiedad del inversionista. Esta correlación es, para inversionistas altamente diversificados, aproximadamente igual a la correlación de los retornos de un activo simple con la economía general. Para inversionistas altamente diversificados, la incertidumbre en los retornos de sus carteras es esencialmente la incertidumbre inherente a la economía general, y los retornos de tales carteras diversificados se mueven estrechamente con la economía. El impacto del riesgo en el valor Si la gente le tiene aversión al riesgo, ¿por qué desear comprar un activo que tenga riesgo tal como una acción común? Obviamente porque los retornos esperados al poseer la acción son suficientes para compensar el riesgo. En otras palabras, dados los retornos esperados de un activo y el riesgo, el precio del activo no debe ser mayor que el valor de los retornos para los inversionistas. De otro modo, nadie compraría el activo. El problema es especificar cómo se determina el precio o valor. Los activos de renta fija, tales como los bonos, tienen una corriente prometida establecida de pagos de caja a los dueños; los activos de renta variable, como la acción común, no proporcionan una corriente prometida, pero en su lugar pueden pagar más o menos que el ingreso que corrientemente proporcionan. Un método para evaluar títulos de renta fija se basa en el rendimiento al vencimiento. Dos títulos de renta fija con el mismo grado de incertidumbre en sus pagos deberían tener el mismo rendimiento para el grado de riesgo implicado. Riesgo comercial Se relaciona con la respuesta de las utilidades antes de reducir intereses e impuestos, o utilidades de operación, a los cambios en las ventas. Los proyectos aceptados por una empresa pueden afectar considerablemente su riesgo comercial. Si una empresa acepta un proyecto considerablemente más arriesgado que el promedio, los proveedores de fondos pasivo o capital social - probablemente aumentarán el costo de los fondos para compensar el mayor riesgo y viceversa. Riesgo financiero Se relaciona con la respuesta de las utilidades por acción (upa) ante cambios en las utilidades antes de intereses e impuestos. Dicho riesgo se ve afectado por la combinación de financiamiento a largo plazo, o sea la estructura del capital de la empresa. Al aumentar la proporción del financiamiento de costo fijo -El pasivo a largo plazo, los contratos financieros y las acciones preferentes - en su estructura de capital, la empresa aumentará su riesgo y por lo tanto sus costos de financiamiento y viceversa. El riesgo financiero, o la probabilidad de que una empresa pueda satisfacer sus costos financieros fijos, suele medirse por una razón de adeudo, como la razón pasivo capital, o una razón de cobertura. Finalmente, el riesgo es calificado por parte de calificadoras de valores aprobadas por la superintendencia financiera, las cuales están orientadas a disponer de información para la toma de decisiones por parte de los inversionistas. Es importante señalar que utilizando la calificadora de riesgo es menos costoso que respaldar la emisión con un aval bancario, teniendo en cuenta la trayectoria de la sociedad calificadora en cuanto a reconocimiento en el mercado de capitales. 2.3 VALORACIÓN DE ACTIVOS La valuación de activos es el proceso de estimar cuánto vale un activo y es el segundo de los tres pilares analíticos de las finanzas (Los otros dos son el valor del dinero en el tiempo y la administración de riesgos). El valor fundamental de un activo se define como el precio que los inversionistas bien informados deben pagar por él en un mercado libre y competitivo. Puede haber una diferencia temporal entre el precio de mercado de un activo y su valor fundamental. De otra parte la valuación tiene dos orientaciones: valuación como valor de liquidación y valuación como el valor de negocio en marcha. La primera se define como la cantidad que se puede obtener si un activo o un grupo de activos se vende separadamente de la que ha estado usándolos (maquinaria que debe retirarse, inventarios, cuentas por cobrar, terrenos y edificios entre otros). La suma de los fondos provenientes de cada categoría de activos que reciba será el valor de liquidación de los activos. Si esta cantidad se restan las deudas, la diferencia representará el valor de liquidación de la empresa. El valor de negocio en marcha es el valor que como empresa operacional tiene para otra empresa u individuo. Si es mayor que el valor de liquidación la diferencia representa el valor de la organización, que es distinto del valor de los activos. Debemos distinguir también ente el valor en libros, o sea el valor contable al que se registra un activo, y el valor del mercado, o sea el precio al que puede venderse. La ley del precio único establece lo siguiente: en un mercado competitivo, si dos activos son equivalentes, éstos tenderán a tener el mismo valor de mercado. Esta ley se cumple aplicando un proceso denominado arbitraje, El cual consiste en comprar y vender inmediatamente los activos a fin de ganar una utilidad segura a partir de la diferencia de sus precios. La ley del precio único es el principio más importante de la valuación en finanzas, de modo que, si los precios observados parecen violarla y si activos aparentemente idénticos se venden a diversos precios, nuestra sospecha inicial no será que se trate de una excepción de la ley sino que 1) algo impidió la operación normal del mercado competitivo o 2) había una diferencia (quizá oculta) entre ambos activos. La hipótesis de mercado eficiente establece que el precio actual de un activo refleja plenamente toda la información disponible para el público acerca de los factores económicos fundamentales que inciden el valor del activo. En los precios de los activos negociados se refleja la información referente a los factores económicos que determinan su valor. El precio de mercado de un activo indica el valor ponderado de las opiniones de todos los analistas de mayor influencia. 2.4 VALORACIÓN DE EMPRESAS Como lo señala Cruz, Villareal y Rosillo (2002, 50) la Valoración de empresas reune algunos conceptos que permiten medir, manejar y maximizar el valor de una compañía. El valor es la capacidad de la empresa para aprovechar al máximo sus recursos, lo cual finalmente se expresa en la capacidad de la firma para generar flujos de caja futuros. Para el caso de la valoración de empresas es importante considerar varios factores los cuales son fundamentales al determinar finalmente el valor de mercado o de liquidación de una empresa. Dentro de estos factores están: La tasa de interés del mercado, el costo de capital de la empresa, la tasa mínima requerida de rendimiento del inversionista, alternativas y métodos de valoración. El realizar una valoración de empresas tiene diferentes propósitos, entre los cuales se identifican los siguientes, sin desconocer que pueden existir otros de manera particular: Para analizar si se liquida o se reorganiza en caso de una crisis. Si eventualmente alguno(s) de los socios decide(n) vender su participación. Estudiar una posible fusión. Venderla como un ente jurídico integral. Realizar una venta parcial. Hacer una operación de fideicomiso. Para contratar un seguro. Para proyectar un trabajo de reingeniería. Por gusto de sus dueños La herramienta financiera más útil en valuación de empresas es el flujo de fondos el cual, debe tener un soporte suficientemente sólido. Para ello conviene revisar los datos del pasado y en el caso de un incremento desproporcionado debe haber alguna razón concreta que de hecho puede ser viable, como sería el caso de una inversión adicional, un plan especial de capacitación para todo el personal, un desarrollo tecnológico, etc. Aquí es recomendable consultar el modelo de simulación de valoración de empresas que ofrece Corfinsura en su página web www.corfinsura.com.co Si la variación en la tendencia de los datos es normal será cuestión de revisar que se mantengan las condiciones que han servido de base. En el evento de que ese flujo se reduzca (caso tan raro que requiere una justificación muy especial) igual se debe hacer la verificación correspondiente. Una vez se esté seguro en el flujo de fondos, se procede a su descuento utilizando la tasa más adecuada. Es importante clarificar un concepto derivado del principio de continuidad, según el cual una organización tiene vida indefinida a menos que expresamente se estipule lo contrario. Es completamente diferente el valor de la empresa en funcionamiento que cerrada. Cuando el público sabe que la empresa ha dejado de funcionar se vuelve reacio a pagar las cuentas que debe y de inmediato se subvaloriza todo lo que tenga que ver con ella. La sola decisión de cierre reduce en altísima proporción el valor del negocio. Lo más grave ocurre con los activos intangibles los cuales en determinados casos tienen más valor que los mismos tangibles y pueden constituir el punto de partida de una posible negociación de salvamento o de recuperación de las inversiones en publicidad, tecnología, Know How, Good Will, Primas Comerciales, etc. Existen diferentes metodologías para determinar el valor de una empresa, siendo estas definidas de acuerdo con la aceptación o sustentación de cada una. Dentro de los criterios de fortaleza o debilidad de cada metodología se tiene: - Observar el número de factores reales que se están tomando en cuenta y su relevancia. Preguntar por la dinámica que la metodología permite implementar; de esta forma el procedimiento es más flexible y se podrá analizar un mayor rango de escenarios. La aceptación del procedimiento dentro de la comunidad financiera y empresarial. En la actualidad la metodología de valoración se agrupa en 4 grandes grupos a saber: a. Métodos contables Aquí se incluyen los procedimientos como el valor en libros o el valor en libros ajustado, en los cuales a los costos o valores de realización se descuentan las depreciaciones o provisiones, según corresponda. b. Métodos de mercado Valor de mercado: Si es una sociedad anónima este método es un buen sistema de valuación, sería el precio en bolsa de la acción multiplicado por el número de acciones en circulación. Lo anterior no es más que un supuesto teórico pero no una base para estimar el valor de una empresa. Valor de la acción X Número de acciones en circulación = Valor de mercado La bolsa de valores de Colombia es muy poco representativa, pues el mercado está lejos de lo que debería ser: Perfecto. Muy contadas personas con capacidad económica y con información privilegiada manejan a su antojo los precios de las acciones de acuerdo a sus conveniencias con las llamadas operaciones cruzadas. Además, en el evento de que algunos intenten comprar una empresa por este procedimiento, la demanda sostenida incrementa el precio de las acciones, hasta niveles que las sobrevaloran, fenómeno que se presenta cuando hay una puja por una posición en la Junta Directiva. Valor por múltiplos: Tiene el propósito de encontrar factores que relacionen características o variables financieras de la empresa con el valor de mercado de la misma. Valor de mercado Variable financiera = Múltiplo Algunas de las variables más usadas son: el EBITDA (Utilidad antes de intereses pero después de impuestos), Rentas o ingresos y la inversión. La metodología de valor por múltiplos consiste en encontrar varias empresas similares que estén en la misma industria y que posean el valor de mercado de las mismas; para estas empresas se hallan los distintos múltiplos promedio. Una vez se obtienen, y con base en la información financiera de la compañía, se podrá obtener un rango en el cual se encuentre el valor de la compañía en valoración. Valor de reposición: Asume que el valor del activo es el precio que el mercado le da a un activo similar que se esté transando y que cumpla las mismas funciones. Valor de mercado = activos a valor de reposición – pasivos corrientes Valor de liquidación: Será equivalente a desmembrar la compañía en sus activos y vender cada uno por separado. El valor de la empresa será el total de todos sus activos menos las deudas. Método de flujo de caja descontado El valor de la empresa será la suma de los flujos futuros que genere la compañía, descontados a una tasa que representa el costo del dinero. Aquí no es tan importante el valor de los activos en el mercado, sino el flujo de efectivo que los mismos puedan generar formando parte de una firma. Flujos de caja proyectados: El primer paso consiste en definir el número de períodos que van a proyectar los estados financieros y flujos de caja. Esto depende de la economía y la industria en donde se encuentre la empresa, de tal forma que en una economía desarrollada y con una industria en un nivel estable, es usual que se proyecten de ocho a diez años, mientras que en una economía emergente y con una economía en pleno desarrollo, es de esperar que se proyecten entre tres y cinco años. Valor residual: Es otro tópico de particular importancia en valorización de empresas. En teoría una vez establecido un flujo de fondos y asumiendo vida indefinida de la empresa, sería igual al flujo anual divido por la tasa de corte. Vr = Fn Tc Vr Fn = = Valor a calcular Flujo estabilizado TC = Tasa de corte En esta medida, se asume que todos los flujos no proyectados se comportarán de manera similar al último flujo proyectado; por esto es necesario que el último flujo refleje el comportamiento normal de la compañía, pues el valor residual va a constituir gran parte del valor de la empresa. Métodos de opciones reales Se basa en hacer un paralelo entre las opciones financieras, las cuales dan la posibilidad al tenedor de ejecutar una transacción o no hacerlo, y las empresas cuyos dueños tienen la posibilidad de liquidarlas o mantener la inversión. 2.5 CAPACIDAD DE ENDEUDAMIENTO “La idea de que la desgravación fiscal de la deuda genera valor implica que, en igualdad de condiciones, las empresas deberían endeudarse en la medida necesaria para eliminar su deuda impositiva”.2 El asumir un nivel de endeudamiento superior a las capacidades de las empresas puede llevar a anular las ventajas fiscales y aumenta la probabilidad de quiebra, siendo esta costosa. Por lo general, la capacidad de endeudamiento es dinámica, cambiando en el tiempo, de acuerdo con el desempeño operativo y financiero de las empresas. Cuando el comportamiento de la economía, del mercado y de la empresa es positivo permite asumir niveles de endeudamiento mayores, dependiendo del costo de la deuda con respecto al costo de otras fuentes, en caso contrario aumentaría el riesgo financiero. La estructura financiera comprende la cantidad de pasivos circulantes totales, deuda a largo plazo, acciones preferentes y comunes que se utilizan para financiar una empresa. La estructura de capital hace referencia a la cantidad de deuda permanente a corto plazo, deuda a largo plazo, acciones preferentes y comunes. Es parte de la estructura financiera y considera el riesgo del negocio y el riesgo financiero. La estructura óptima de capital de la empresa es resultado de equilibrar las ventajas y los costos del financiamiento mediante la deuda, a fin de minimizar el costo de capital promedio ponderado de la misma. El valor de mercado de la empresa se maximiza y alcanza la estructura de capital óptima cuando esta estructura es totalmente deuda. La estructura de capital es una de las áreas más complejas de la toma de decisiones 2 GRINBLATT, Mark y TITMAN, Sherindan. McGraw Hill. España. 2003. 356 p. Mercados financieros y estrategia empresarial. financieras, debido a la interrelación que guarda con otras variables de las decisiones financieras. Con el fin de alcanzar la meta de la empresa, de maximizar la inversión de los propietarios, el administrador financiero deberá ser capaz de evaluar la estructura de capital y de comprender la relación de ésta con el riesgo, rendimiento y valor. El término capital denota los fondos a largo plazo de la empresa. Todas las partidas en la parte derecha del balance general de la empresa, excepto los pasivos a corto plazo constituyen fuentes de inversión a largo plazo. Al analizar las decisiones sobre la estructura de capital, es importante distinguir entre las fuentes internas y externas de los fondos. El financiamiento interno procede de las operaciones de la compañía. Abarca fuentes como las utilidades retenidas, los sueldos acumulados y las cuentas por pagar. El financiamiento externo se produce siempre que los gerentes deben reunir fondos de inversionistas o prestamistas del exterior. Habrá financiamiento externo cuando una empresa emita bonos o acciones para financiar la compra de activos. Los procesos de decisión que tienen lugar en el seno de la una organización suelen ser distintos según se trate de financiamiento interno o externo. Son sistemáticos y casi rutinarios si la compañía está bien establecida y si no emprende expansiones que requieran grandes cantidades de dinero. La política de financiamiento consiste en decidir sobre el pago de dividendos y en conservar una línea de crédito con un banco. En términos generales, los proveedores externos de fondos querrán ver planes pormenorizados del empleo de los fondos y estar convencidos de que el proyecto producirá suficiente efectivo en el futuro para justificar la inversión. 2.5.1 Financiamiento con deuda Cuando una empresa comercial reune dinero tomando préstamos, debe prometer pagar el dinero prestado más el interés. Estos pagos de principal e interés se explican detalladamente en el contrato de deuda, el cual estipula cuándo y cuánto dinero debe pagar la empresa. Si los pagos no se hacen a tiempo y en la cantidad apropiada, los prestamistas pueden tomar una variedad de acciones para forzar el pago, dependiendo de los términos y causar el despido de la administración, o hasta forzar a la empresa a vender activos y en su momento obligarla a dejar su negocio. Los prestamistas tienen prioridad sobre los otros tenedores de títulos para recibir dinero de la empresa. Las empresas utilizan muchos tipos de acuerdos de deuda como tenedores de valores, deducción de interés en impuestos y limites en la cantidad. Algunas veces el empresario compromete un activo particular como garantía de su promesa. Ese activo recibe el nombre de garantía (o colateral) y se dice que la deuda esta garantizada. Cuando una empresa que solicita un préstamo lo garantiza designando activos concretos como colateral, al prestatario se le da la prioridad sobre ellos en caso de incumplimiento o insolvencia. El costo efectivo del financiamiento con deuda es menor que la tasa de interés pagada a los prestamistas debido a la deducción del interés en impuestos. El costo relativamente bajo del pasivo se debe al hecho de que los acreedores corren el menor riesgo, en comparación con cualquier otro de los contribuyentes de capital a largo plazo. Su riesgo es menor que el del resto porque tienen una mayor prioridad de reclamo sobre cualquiera de las utilidades o activos disponibles para pago, poseen mayor apoyo legal en contra de la compañía para recibir pagos de la misma. 2.5.2 Arrendamiento financiero Arrendar un activo durante un período correspondiente a una parte considerable de su vida útil es como adquirir un activo y financiar su compra con una deuda garantizada por el activo arrendado. La diferencia fundamental entre los bonos garantizados y el arrendamiento como medio de financiar la deuda, reside en quién acepta el riesgo del valor residual de mercado del activo alquilado al final del plazo. ¿Los negocios deberían financiarse exclusivamente con deuda? Los negocios no financieros raramente se estructuran con más del 60 por ciento de sus activos financiados con deuda. Esta diferencia de la práctica observada con la teoría ha promovido una severa crítica del realismo de los supuestos efectuados al derivar la teoría anterior, en particular el supuesto de que no resultan costos procedentes del incumplimiento de las obligaciones de deuda de la empresa. Primero, existe un sinnúmero de costos legales y misceláneos asociados con los procedimientos legales involucrados. Segundo, a menudo existe un serio desbarajuste de la actividad en el negocio de la empresa. Tercero, aun cuando la empresa puede no ser capaz de reunir suficiente dinero para cumplir sus obligaciones de deuda, puede haber oportunidades de inversión, rentables. A medida que la empresa aumenta su apalancamiento financiero, también aumenta la probabilidad de incumplimiento. En cierto punto, el costo esperado del incumplimiento será suficientemente grande para superar la ventaja en impuestos de deuda. Los prestamistas son reacios a prestar dinero adicional a empresas altamente apalancadas, y pueden, o bien, no prestar dinero o cargar una tasa muy alta de interés para compensar su exposición al riesgo. Valor de mercado de la Valor de la empresa empresa apalancada Valor presente del subsidio fiscal VALOR DE LA EMPRESA NO APALANCADA 0 Cantidad de deuda ($) 2.6 ANÁLISIS DEL IMPACTO DE LA INFLACIÓN La inflación está presente en diversos grados en casi todos los países del mundo. Puede deteriorar el valor de los activos financieros y conceder mayor atractivo a los pasivos financieros, atractivo que sin embargo se atenúa en cierta medida por efecto de las altas tasas de interés que suelen acompañar a los préstamos en países con alta inflación. “Si los inversores esperan que la inflación sea elevada, los costes nominales del endeudamiento serán también altos, reflejando el poder adquisitivo decreciente de la moneda utilizada para devolver la financiación recibida. La teoría de Fisher sobre los cambios en los tipos de interés postula la existencia de una relación exacta entre el tipo de interés y la inflación esperada: es decir, si se espera que la inflación sea 1% más alta, el tipo de interés nominal aumentará también aproximadamente un 1%. Esto sugiere que una inflación más alta conlleva también una mayor ventaja fiscal asociada al apalancamiento para aquellas empresas que estén en situación de aplicar las deducciones impositivas vinculadas a los intereses financieros”3 Cruz, Villareal y Rosillo (2002, 80) señalan que la incertidumbre de la inflación es buena o mala para un capital dependiendo de la covarianza de la inflación con ese capital. Se espera que a mayor covarianza del retorno de un capital con los cambios anticipados en la inflación, menos será el retorno nominal esperado que el mercado requerirá. Entonces se puede expresar el retorno nominal esperado de un capital como una función positiva de su Beta y negativa de su covarianza con la inflación anticipada. E(R j ) = Rf + b j - i(Covarianza de la inflacion)/ i2 Donde i es un coeficiente que indica la importancia relativa de la covarianza del capital con la inflación y i2 es la varianza de la inflación. “A los inversionistas les interesan los rendimientos reales, no los nominales. Viendo a futuro los inversionistas no saben cuál será la tasa de inflación, ni cuál será el rendimiento nominal de una inversión”.4 A partir de este concepto se puede generalizar que cuando la tasa real de inflación excede la tasa esperada de inflación, quienes tienen compromiso de hacer pagos fijos en términos nominales (los deudores) ganan en términos reales a expensas de aquellos a quienes se les harán los pagos y viceversa. 3 Ibid. 402 p. Alexander, Sharpe y Bailey. Fundamentos de Inversiones. México. 2003. 108 p. 4 Prentice Hall. Tercera edición. Altas tasas de inflación provocan a menudo una amplia variedad de problemas, los cuales influyen en el modo de operación de las empresas multinacionales. He aquí las más importantes: Depreciación acelerada o devaluación de la moneda local o maxidevaluación Más rigurosos controles sobre el capital y restricciones a la importación Escasez de crédito y préstamos de alto costo Acumulación de cuentas por cobrar y prolongación de los periodos de cobro Controles de precios con fines de control de la inflación Caos económico y político y descontento laboral Fuga de capitales Mayor dificultad para la evaluación del desempeño de subsidiarias en el extranjero. Frente a controles de precios, muchas compañías deben sortearlos mediante un desarrollo de productos y estrategias de precios imaginativos. La Banca de Inversión como facilitador de transacciones se presenta como agente en las siguientes actividades 2.7 ADQUISICIONES (LBO. TENDER OFFERS, ADQUISICIÓN DIRECTA) Una empresa o un individuo que esté convencido de que la dirección de una corporación no está aprovechando totalmente sus oportunidades comerciales, intentará una adquisición. Esta estrategia se implementa frecuentemente mediante una oferta de compra hecha por un postor a una empresa objetivo. Antes de anunciar la oferta, el postor adquiere en el mercado libre algunas acciones de una empresa objetivo a través de corredores. Entonces, en su búsqueda por adquirir más acciones, el postor anuncia la oferta al público. Los anuncios para comprar las acciones (a veces el postor ofrecerá sus propias acciones en lugar de dinero en efectivo a cambio de las acciones de la empresa objetivo) se publican en la prensa financiera, y el material que describe la oferta se manda por correo a los accionistas de la empresa objetivo. La oferta de la compra normalmente depende de la oferta de un mínimo de acciones por parte de los accionistas de la empresa objetivo por una fecha fijada. Cuando se hace la primera oferta de compra, por lo general el precio ofrecido (“el precio de compra”) se establece muy por encima del precio actual de mercado, aunque por lo común la oferta en sí misma conlleva un aumento en el precio. La dirección de la empresa objetivo con frecuencia responde a las ofertas de compra con sus propios anuncios, envíos por correo, etcétera, instando a sus accionistas a rechazar la oferta del postor. Una medida defensiva que la dirección suele tomar para hacer que la empresa parezca menos atractiva para un postor implica el uso de píldoras venenosas, con las que la empresa da ciertos derechos a sus accionistas, los cuales sólo se pueden ejercer en caso de una adquisición subsecuente y que, una vez ejercidos, serán sumamente pesados para el comprador. 2.8 FUSIONES E INVERSIONES CONJUNTAS (JOINT CENTURES) Una fusión es una operación mediante la cual dos empresas se unen para formar una nueva empresa. Las empresas crecen externamente al adquirir, o combinarse, con otros negocios. Los procesos de fusión se presentan de diferentes formas: Fusión por absorción: Consiste en que una compañía adquiere otra, en un proceso donde la adquiriente mantiene su razón social y la segunda desaparece como razón social. Fusión por consolidación: Donde dos o más empresas se disuelven para formar una nueva compañía. Para que una fusión o adquisición genere valor, los flujos de caja después de impuestos de la nueva empresa deben ser más elevados que la suma de los flujos de caja después de impuestos de las empresas individuales antes de la fusión. La Banca de Inversión considera útil clasificar las operaciones de fusión y adquisición en tres categorías: Absorciones estratégicas Absorciones financieras Absorciones de conglomerado Igualmente, las absorciones se clasifican también en amistosas y hostiles. Amistosa cuando la negociación se hace de manera directa con la administración de la empresa adquirida. Cuando esta situación no se presenta, la administración de la empresa adquirida manifiesta su resistencia a ser absorbidos, lo cual lleva a que la empresa compradora ejerza una compra hostil, proceso en el cual se ignora a la dirección de la absorbida y se dirige directamente a sus accionistas con una oferta de adquisición (OPA) sobre las acciones, es decir, una oferta para comprar cierto número de acciones y en determinada fecha. Las fusiones se clasifican como horizontales, verticales o de conglomerado. Horizontal es la combinación de dos o más empresas de manera directa entre sí, definida como absorción estratégica, generando sinergias de explotación, explicándose por el hecho que dos empresas unidas son más rentables que cada una de manera individual. Vertical es la combinación de empresas que se relacionan entre sí de comprador a vendedor. La fusión de conglomerado es la fusión de dos o más empresas que no compiten directamente entre sí y entre las que no existe una relación de comprador a vendedor. Los bancos de inversión suelen calificar una adquisición que no produce sinergias de explotación como una absorción financiera. En este tipo de adquisiciones, la empresa compradora generalmente considera que el valor de mercado del capital de la absorbida es inferior al valor de su activo. Esta modalidad está motivada por las ventajas fiscales asociadas a la adquisición, siendo este tipo de adquisición soportada en la modalidad de adquisición apalancada. La tercera modalidad de adquisición, es decir, las absorciones de conglomerado están motivadas con mayor frecuencia por sinergias financieras, las cuales reducen los costos de capital de la empresa que se consolida. Una fusión se puede dar por compra de acciones o de activos. En el caso de la compra de acciones la empresa que compra adquiere el compromiso de los pasivos, mientras que en el caso de los activos la empresa que adquiere solo toma los activos que requiere pero no se responsabiliza por los pasivos de la empresa que vende. Para el primer caso existe un riesgo implícito y es el desconocimiento de los acreedores, lo cual puede poner en dificultades a la empresa por litigios posteriores que se presenten como producto de la relación de conflicto con la empresa que vende. La fusión de dos empresas puede destruir valor si los directivos de la empresa resultante utilizan su nueva capacidad de transferir recursos de una empresa a otra para subvencionar líneas de negocio que pierden dinero y que, en otro caso, serían cerradas. 2.9 ENAJENACIONES Y DESINVERSIONES (SPIN OFFS) Son procesos mediante los cuales una empresa se desprende de parte de los activos, ya sea como venta de los mismos o en forma de aportes de capital para la creación de una nueva empresa. Algunos teóricos reconocen este tipo de transacción como Alianzas Estratégicas, en las que dos empresas (no afiliadas) contribuyen con activos financieros y/o físicos, así con personal, a la nueva empresa que se forma para realizar alguna actividad económica, como la producción o comercialización de un producto. 2.10 COMPRA CON APALANCAMIENTO (LEVERAGE BUY OUTS – LBO) Un método muy frecuente para comprar una empresa o división de una gran organización es la adquisición apalancada. En una típica adquisición apalancada, el comprador pide un préstamo por gran parte del precio de compra, usando sus activos comprados como colateral (garantía) para una gran parte de los créditos. Se prevé que las utilidades y el flujo de efectivo de la nueva empresa serán suficientes para pagar la deuda y permitir a los nuevos dueños obtener un rendimiento razonable sobre la inversión. En algunos casos, se utiliza la venta de activos para ayudar a pagar la deuda. La adquisición apalancada de una empresa que cotiza en bolsa a veces se conoce como privatizadora, porque un grupo pequeño de inversionistas adquiere la totalidad de las acciones de la empresa, que deja de cotizarse de manera pública en la bolsa de valores. La mayoría de las adquisiciones apalancadas se aplican sobre empresas relativamente pequeñas. Sin embargo, se presentan operaciones de este tipo que involucran a grandes empresas. Además de las adquisiciones apalancadas que hacen los banqueros de inversiones y los gerentes, a veces los trabajadores asumen el control de su división o empresa mediante un plan de propiedad de acciones para los empleados. Las considerables ventajas fiscales hacen que estos planes sean un instrumento muy útil para financiar una adquisición apalancada. 2.11 REFINANCIACIONES, REESTRUCTURACIONES Y REORGANIZACIONES Las refinanciaciones son negociaciones con los acreedores, en las cuales se modifican las condiciones de pago, sin cambiar las condiciones iniciales de plazo y tasas de interés. Estas refinanciaciones se negocian cuando las obligaciones aún se encuentran vigentes y las normas legales permiten hacerle modificaciones sin tener que generar provisiones o reservas por parte del acreedor. Las reestructuraciones corporativas comprenden una amplia variedad de actividades que incluyen cambios en la propiedad, en la estructura de los activos, que también se conoce como reestructuración de operaciones, y/o en la estructura de capital de la empresa, que igualmente se denomina reestructuración financiera. La reorganización es forma de extensión o composición de las obligaciones de la empresa5. Las reorganizaciones tienen varias características a saber: - - La empresa es insolvente porque no puede hacer frente a sus obligaciones en efectivo cuando venzan o porque el pasivo de la empresa supera al activo. Aquí debe diseñarse un plan que lleve a suavizar el pago de los pasivos, entre otros convirtiendo el pasivo de corto plazo en pasivo de mediano y largo plazo. Deben recaudarse más fondos para el capital de trabajo y para la rehabilitación de la propiedad. Deben descubrirse y eliminarse las causas operativas y administrativas de las dificultades. Una reorganización es un procedimiento que compete más a lo jurídico, siendo en esencia una composición, una reducción de los créditos. Un plan factible de reorganización es el que da al negocio una buena oportunidad de establecer de nuevo operaciones exitosas. 2.12 PRIVATIZACIONES En esencia una privatización es la conversión de empresas públicas en privadas 6. Para el 5 WESTON, J.E. Y BRIGHAM, E.F. Fundamentos de administración financiera. Editorial Interamericana S.A. Quinta edición. México. P. 583 6 STIGLITZ, Joseph. E. El malestar en la globalización. Santillana editores generales. Primera edición. Bogotá D.C. 2002. p. 82 caso colombiano las privatizaciones se apoyan en el artículo 60 de la Constitución Política, el cual reza textualmente: “Art. 60 – El Estado promoverá, de acuerdo con la ley, el acceso a la propiedad. Cuando el Estado enajene su participación en una empresa, tomará las medidas conducentes a democratizar la titularidad de sus acciones, y ofrecerá a sus trabajadores, a las organizaciones solidarias y de trabajadores, condiciones especiales para acceder a dicha propiedad accionaria. La ley reglamentará la materia”7 La ley 226 de 1995 reglamenta los procesos de privatización, definiendo su aplicación, según el artículo 1 de la misma ley así: “Artículo 1º.- Campo de aplicación. La presente Ley se aplicará a la enajenación, total o parcial, a favor de particulares, de acciones o bonos obligatoriamente convertibles en acciones, de propiedad del Estado y, en general, a su participación en el capital social de cualquier empresa”8 Dentro de los objetivos planteados para llevar a cabo procesos de privatización se identifican: La liberación económica de las rentas del Estado para aplicarse a la inversión social, la mayor eficiencia de las empresas privatizadas por la mejor administración, según expertos, mayor generación de empleo por el crecimiento que se le puede imprimir a la empresa al ser privatizada y además, entre otros más factores, el considerarse como una palanca para el crecimiento económico. 2.13 FINANCIAMIENTO DE PROYECTOS Como lo señala Grinblatt y Titman (2003, 373p) es aquella deuda a la que sólo le asiste el derecho sobre los flujos de caja del proyecto. Es una alternativa de enorme interés para financiar proyectos en los cuales tanto los activos como los pasivos ligados a su financiación pueden aislarse totalmente del resto de la empresa. El recurso a la financiación de proyectos puede ayudar a resolver los conflictos entre acreedores y accionistas de varias formas. En la financiación de proyectos la deuda esta ligada a un proyecto concreto, la posibilidad de que surjan los problemas de sustitución de activos es habitualmente más limitada. La financiación de proyectos no es una panacea capaz de resolver todos los conflictos entre accionistas y acreedores. En muchos casos es difícil diseñar un proyecto de forma tal que puede financiarse como una entidad independiente del resto de la empresa. Las empresas que tienen la opción de elegir proyectos de riesgo elevado pueden verse en la 7 Asamblea Nacional Constituyente. Constitución Política de Colombia. Bogotá. 1991. Art. 60. Congreso de la República de Colombia. Ley 226 de 1995. Diario Oficial No. 42.159 de fecha 21 de diciembre de 1995. 8 imposibilidad de conseguir financiación a cualquier coste cuando los tipos de interés sin riesgo son altos. Muchos de los proyectos de infraestructura en países emergentes se desarrollan con recursos de los gobiernos o de organismos multilaterales, sin embargo, por las limitaciones de recursos la tendencia llevó a la necesidad de diseñar esquemas para la participación de inversionistas privados en estas operaciones. El financiamiento basado en proyectos es una técnica híbrida que mezcla las condiciones de un proyecto en particular con las técnicas de finanzas corporativas. Estos proyectos requieren de patrocinadores que acepten limitaciones de aportes de capital propio y de una banca de inversión que encuentre los mejores esquemas tanto para inversionistas como los proyectos. 2.14 INVERSIONES INTERNACIONALES Según Gitman (2000, 279) significa la transferencia de activos técnicos, administrativos y de capital a un país extranjero. Invertir en un valor extranjero directo implica todos los riesgos asociados de invertir en un título nacional, más algunos riesgos adicionales (políticos, económicos, monetarios, cambiarios, legales y contables, entre otros). Desde la década del 90 se ha presentado un auge importante de la inversión extranjera hacia los países emergentes – países que tienen en común un nivel relativamente bajo de producto interno bruto per cápita, mejoras en la estabilidad política y económica, una moneda convertible en monedas de países occidentales y, lo más importante, valores disponibles para inversión para extranjeros -, en razón a mejores rentabilidades y las mejoras como producto de las reformas económicas y estructurales para liberalizar los mercados. Si todas las economías estuvieran completamente integradas, entonces los mercados de valores en los diversos países se moverían juntos y se obtendría una ventaja pequeña a través de la diversificación internacional. Los inversionistas extranjeros aportan conocimientos técnicos, acceso a los mercados exteriores y abren nuevas posibilidades para el empleo. Sin embargo, la llegada de empresas extranjeras puede generar competencia con empresas locales y en determinada situación caos y pérdida del crecimiento interno empresarial. 2.15 RECOMPRAS DE DEUDA Y DE PATRIMONIO Operaciones mediante las cuales los propios emisores de deuda o patrimonio compran sus títulos en el mercado secundario, sea esta pactada como en el caso de los bonos o por estrategia financiera dada la capacidad de readquisición. Para el caso de las acciones las razones de su recompra son, entre otras, para utilizarlas en adquisiciones futuras para tener acciones disponibles para los planes de participación de los empleados o por retirar acciones de circulación. Igualmente se hace la recompra para desalentar la toma de control poco amistosa. Las ventajas de la recompra de acciones son el incremento de las utilidades por acción y ciertos beneficios fiscales para los propietarios. La ventaja fiscal ocurre porque si se pagara el dividendo en efectivo, los propietarios tendrían que pagar impuestos sobre este dividendo. Para el caso de los bonos se define como una opción de compra, la cual permite el retiro del bono a la empresa emisora mediante la figura de precio específico de llamado, pactado en el momento de la emisión, siendo compensada con una prima fija o decreciente, dependiendo de las condiciones de oferta del título. Con frecuencia los bonos redimibles se retiran mediante el uso de un fondo de amortización. La cláusula del fondo de amortización en un contrato de bonos asegura el retiro ordenado de los bonos antes de la fecha de vencimiento. Otro método para retirar bonos del mercado es a través de la conversión, es decir, un bono convertible le da al tenedor la opción de presentar el bono y recibir a cambio un número específico de acciones comunes. El número de acciones a recibir por cada bono se conoce como la razón de conversión. Los pagarés emitidos por la empresa también califican para las operaciones de recompra, dado que todos los emisores están dispuestos a recomprar sus emisiones antes de vencimiento, adicionando o no una penalización. También existen operaciones de Venta con Pacto de Recompra. Consisten en la compra venta de títulos valores, en la cual el comprador adquiere la obligación de transferir nuevamente al vendedor inicial la propiedad de los títulos negociados en un plazo y condiciones fijadas de antemano en el negocio inicial. Esta operación requiere autorización escrita del cliente. 2.16 CONVERSIONES DE DEUDA A PATRIMONIO (DEBT – EQUITY SWAPS) Son transacciones en donde las obligaciones financieras (incluye los bonos convertibles) o acciones preferentes son canjeables por acciones comunes, a opción del tenedor y condiciones bien especificados. La más importante de sus características es la cantidad de acciones que recibe un propietario si efectúa la conversión. Esta característica se denomina razón de conversión. El precio de conversión y la razón de conversión se fijan en el momento en que se vende la obligación convertible. Generalmente, estos valores son fijos durante la vida de la obligación, sin embargo, algunos presentan precios de conversión crecientes. La conversión de obligaciones por sus tenedores ordinariamente no aporta fondos adicionales a la empresa. La conversión de valores dará por resultado una reducción de las razones de endeudamiento y reforzará la posición del capital. Muchos intermediarios financieros recurren a estrategias de cobertura en que se logra la correspondencia entre sus activos y sus pasivos. Con ello buscan siempre aminorar el riesgo de un déficit. La naturaleza del instrumento de cobertura dependerá del tipo de pasivo con el cliente. Esta permuta financiera se denomina swap, el cual es un acuerdo entre dos inversores para intercambiar periódicamente los flujos de caja de un título por los flujos de caja de otro. 2.17 ORGANIZACIÓN DE SINDICATOS DE PRESTAMISTAS El término sindicado describe una facilidad financiera en la cual dos o más entidades financieras prestan a un prestatario una suma de dinero de cierta importancia, en un período de tiempo de mediano a largo plazo, instrumentando dicha facilidad financiera en una documentación legal común para todas las partes involucradas. Los bancos ponen a disposición del solicitante un crédito hasta el monto determinado a ser utilizado en uno o varios periodos Ventajas para el prestatario - Este mecanismo sirve como fuente de financiamiento alternativa, de reserva, para usar cuando el financiamiento del mercado de capitales no sea conveniente. También es utilizado por empresas que ven ciertas ventajas comparativas (retorno/riesgo). Es una alternativa muy recomendable para financiar fusiones y adquisiciones de compañías, donde es altamente conveniente la confidencialidad. Los créditos sindicados son una alternativa atractiva, tanto en el mercado local como en facilidades financieras internacionales. Ventajas para los prestamistas - - Permite obtener un ingreso razonable en términos de tasa de interés, más una importante participación en comisiones. Para muchos bancos, es una forma de participación en el financiamiento de ciertas empresas a las cuales no podría acceder. Permite acceder a una experiencia e información que no todos poseen. Un menor riesgo de incumplimiento, en razón del mayor costo o penalidad. - La empresa financiada pone en juego su “buen nombre” - Brinda imagen y prestigio a la entidad para participar en este tipo de financiamiento Mayor cobertura legal, en comparación con un préstamo individual. La estructura eficiente de este sistema asegura una beneficiosa relación entre los bancos líderes y los demás miembros del sindicato. - Cuando todo esta en orden los bancos se ahorran todo tipo de tarea administrativa. - En caso de problemas, cuenta con eficientes dispositivos que sirven para alinear los intereses de todos los miembros. Existe también la modalidad de sindicato de suscripción, esto es, un grupo de empresas de la banca de inversión, en el que cada empresa suscribe una porción de una gran emisión de valores, reduciendo así el riesgo de pérdida para cualquiera de las empresas individuales. La Banca de Inversión actúa como “guía”, reúne un sindicato de empresas interesadas en comprar y un sindicato de empresas interesadas en vender. Una vez se realiza la operación de compra – venta, el banco de inversión recibe una comisión como compensación. En algunas ocasiones el mismo banco asume el riesgo debido a que compra los valores de manera directa a la empresa emisora y trata de venderlos al público con una utilidad.