Prospecto de información emisión y colocación de bonos ordinarios

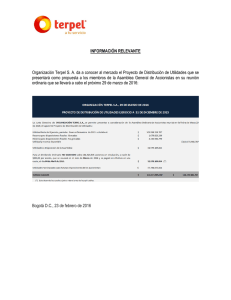

Anuncio