Diapositiva 1 - Banco de México

Anuncio

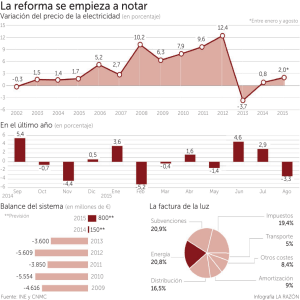

Informe Trimestral Octubre – Diciembre 2014 Febrero 18, 2015 1 Índice 1 Política Monetaria 2 Condiciones Externas 3 Evolución de la Economía Mexicana 4 Determinantes de la Inflación 5 Previsiones y Balance de Riesgos Informe Trimestral Octubre-Diciembre 2014 2 Evolución Reciente de la Inflación En 2014, la evolución de la inflación general en México estuvo en línea con lo previsto por este Instituto Central. A raíz de las modificaciones fiscales y otros choques transitorios, la inflación se situó por arriba de la cota superior del intervalo de variabilidad la mayor parte del año. Sin embargo, a partir de noviembre comenzó a mostrar una clara tendencia a la baja, para cerrar el 2014 en 4.08 por ciento. En enero de 2015 se observó una reducción adicional importante a 3.07 por ciento, ante: El desvanecimiento de los efectos de los choques señalados. Ajustes a la baja en los precios de telecomunicaciones y algunos energéticos. Incrementos menores a los del año previo en los precios de las mercancías y servicios en general. La conducción de la política monetaria. Informe Trimestral Octubre-Diciembre 2014 3 De octubre de 2014 a la fecha -periodo que cubre este Informe- la Junta de Gobierno del Banco de México decidió mantener en 3 por ciento el objetivo para la Tasa de Interés Interbancaria a un día. Objetivo de la Tasa de Interés Interbancaria a 1 día 1/ % Lo anterior teniendo en consideración que: 10 No se anticipaban presiones sobre los precios provenientes de la demanda agregada. Febrero 9 8 Las expectativas de inflación mantuvieron bien ancladas. se 7 6 Se preveía que el traspaso de movimientos cambiarios a los precios sería bajo. 4 3 2015 2014 2013 2012 2011 2010 2009 2008 2007 2006 2005 2004 2 2003 Se esperaba una reducción importante de la inflación a principios de 2015 y la convergencia al 3 por ciento a partir de mediados del año. 5 1/ Hasta el 20 de enero de 2008 se muestra la Tasa de Interés Interbancaria a un día. Fuente: Banco de México. Informe Trimestral Octubre-Diciembre 2014 4 Índice 1 Política Monetaria 2 Condiciones Externas 3 Evolución de la Economía Mexicana 4 Determinantes de la Inflación 5 Previsiones y Balance de Riesgos Informe Trimestral Octubre-Diciembre 2014 5 Condiciones Externas Durante el cuarto trimestre de 2014, el entorno internacional presentó un deterioro importante ante la ocurrencia de dos choques: El precio internacional del petróleo registró una caída significativa y se anticipa que permanezca en niveles bajos por un tiempo prolongado. Una apreciación generalizada del dólar ante diferencias en el ritmo de crecimiento y en las expectativas sobre la postura monetaria de Estados Unidos con respecto a las principales economías avanzadas y a la mayoría de las emergentes. Lo anterior, aunado a la desaceleración de la economía mundial, dio lugar a un incremento de la volatilidad en los mercados financieros internacionales. Informe Trimestral Octubre-Diciembre 2014 6 La disminución en los precios del petróleo se atribuye principalmente a factores de oferta, aunque una menor demanda también ha contribuido. Oferta y Demanda de Petróleo Mundial 2/ Millones de barriles diarios Precios de Petróleo Dólares por barril Cotización de 145 96 130 94 115 92 100 90 Pronóstico Oferta de Crudo Demanda de Crudo Futuros1/ 2.5 2.0 1.5 1.0 0.5 85 Brent 88 0.0 70 86 -0.5 WTI 55 84 1/ Información disponible al 16 de febrero de 2015. Fuente: Bloomberg. -2.0 2015 4T 2014 2014 80 2013 25 -1.0 -1.5 2012 82 2011 40 2010 2019 2018 2017 2016 Cambio en Inventarios 2015 2014 2013 2012 2011 2010 2009 2008 Mezcla Mexicana 2/ Se supone la OPEP mantiene su ritmo de producción para 2015. Fuente: International Energy Agency. Informe Trimestral Octubre-Diciembre 2014 7 La economía mundial siguió mostrando debilidad durante el último trimestre de 2014, lo que se tradujo en una revisión a la baja en sus perspectivas de crecimiento. Crecimiento del PIB Mundial Variación % anual 10 Emergentes Evolución de los Pronósticos del FMI sobre el Crecimiento del PIB para 2015 En por ciento 5.5 8 Emergentes 5.0 4.5 6 Mundial 4 4.0 3.5 Mundial 2 3.0 Avanzados 0 2.5 Avanzados -2 2.0 -4 1.5 Estimado Fuente: World Economic Outlook, Fondo Monetario Internacional, ediciones de octubre 2014 y enero 2015. ene-15 oct-14 abr-14 1.0 ene-14 2014 2013 2012 2011 2010 2009 2008 2007 2006 2005 2004 2003 2002 2001 2000 -6 Fuente: World Economic Outlook, Fondo Monetario Internacional, ediciones de enero, abril, octubre de 2014 y enero 2015. Informe Trimestral Octubre-Diciembre 2014 8 No obstante, en fortaleciéndose. Estados Unidos Producción Manufacturera e Índice de Gerentes de Compras del Sector Manufacturero (ISM) Variación % trimestral anualizada e índice de difusión, a. e. 60 15 ISM la recuperación 5 50 siguió Cambio en la Nómina No Agrícola y Tasa de Desempleo Miles de empleos y % de la PEA, a. e. 11 10 0 -5 7 600 500 Cambio en la Nómina No Agrícola 9 8 Enero Tasa de Desempleo 10 55 económica 400 300 45 -10 Producción Manufacturera 40 6 200 -15 5 -20 35 -25 100 4 4T 2014 a. e./ Cifras ajustadas por estacionalidad. Fuente: Reserva Federal, ISM. 2015 2014 2013 0 2012 3 2011 2014 2013 2012 2011 2010 2009 2008 2007 2006 -30 2005 30 PEA/ Población Económicamente Activa. a. e./ Cifras ajustadas por estacionalidad. Fuente: Bureau of Labor Statistics (BLS). Informe Trimestral Octubre-Diciembre 2014 9 La inflación a nivel mundial continuó disminuyendo al sumarse la significativa caída en los precios de la energía a la amplia holgura aún existente en algunas economías avanzadas y a la debilidad de la demanda interna en las emergentes. Inflación General Anual Mundial % Economías Avanzadas: Inflación General Anual % 10 7.0 Estimado 9 Emergentes 6.0 Reino Unido 8 5.0 Estados Unidos 7 4.0 6 3.0 5 2.0 4 1.0 Japón1/ Mundial 0.0 3 2 1 -3.0 2015 2014 2013 2012 2011 2010 2009 2008 2007 2014 2013 2012 2011 2010 2009 2008 2007 2006 2005 2004 2003 2002 2001 0 2000 -2.0 Diciembre Enero Avanzados Fuente: World Economic Outlook, Fondo Monetario Internacional, ediciones de octubre 2014 y enero 2015. -1.0 Zona Euro 1/ Excluyendo el efecto del alza en los impuestos al consumo. Fuente: BLS, Eurostat y Oficina de Estadísticas de Japón. Informe Trimestral Octubre-Diciembre 2014 10 La postura de política monetaria en las principales economías se mantuvo acomodaticia y en algunos casos incluso se tomaron medidas de relajamiento adicionales. Economías Avanzadas: Tasas de Referencia y Trayectorias Implícitas en Curvas OIS 1/ % Cierre 2014 Cierre 2015 Tasa Implícita en Curvas OIS Estados Unidos: Expectativas de la Tasa de Fondos Federales % 3.0 1.4 1.2 Futuros Tasa de Fondos Federales 17-feb-15 Mediana FOMC dic-14 2.5 1.0 Banco Central Europeo 2.0 0.8 Banco de Inglaterra 1.5 0.6 0.4 Reserva Federal 1.0 0.2 Banco de Japón 0.5 0.0 0.0 1/ OIS: Overnight Index Swap. Fuente: Bloomberg con cálculos del Banco de México. dic.-16 oct.-16 ago.-16 jun.-16 abr.-16 feb.-16 dic.-15 oct.-15 ago.-15 jun.-15 abr.-15 feb.-15 oct. 15 may. 15 dic. 14 jul. 14 feb. 14 sep. 13 abr. 13 nov. 12 jun. 12 -0.2 Fuente: Bloomberg y proyecciones de los miembros del FOMC, Reserva Federal. Informe Trimestral Octubre-Diciembre 2014 11 Se observó un incremento importante en la volatilidad en los mercados financieros internacionales. El dólar registró un fortalecimiento frente a la mayoría de las monedas de economías avanzadas y emergentes. Economías Avanzadas: Tipo de Cambio Índice del Dólar (DXY) 1/ Índice 1-ene-2013=100 Euro Euros por Dólar 104 Depreciación Depreciación 0.90 0.88 Yen Yenes por Dólar 125 Depreciación 120 101 0.86 98 115 0.84 110 0.82 95 105 0.80 100 92 0.78 Febrero 1/ Se refiere al índice DXY estimado por Intercontinental Exchange (ICE) basado en un promedio ponderado del valor del dólar comparado con una canasta de 6 monedas importantes: EUR: 57.6%, JPY: 13.6%, GBP: 11.9%, CAD: 9.1%, SEK: 4.2%, y CHF: 3.6%. Fuente: Bloomberg. ene.-13 mar.-13 may.-13 jul.-13 sep.-13 nov.-13 ene.-14 mar.-14 may.-14 jul.-14 sep.-14 nov.-14 ene.-15 ene.-13 mar.-13 may.-13 jul.-13 sep.-13 nov.-13 ene.-14 mar.-14 may.-14 jul.-14 sep.-14 nov.-14 ene.-15 83 Fuente: Bloomberg. Informe Trimestral Octubre-Diciembre 2014 0.74 90 0.72 85 Febrero 0.70 ene.-13 mar.-13 may.-13 jul.-13 sep.-13 nov.-13 ene.-14 mar.-14 may.-14 jul.-14 sep.-14 nov.-14 ene.-15 86 Febrero 95 0.76 89 Fuente: Bloomberg. 12 80 Las monedas de las economías emergentes registraron una depreciación. En México, se ha observado una relación entre la caída del precio del petróleo y la depreciación del peso. Tipo de Cambio con Respecto al Dólar Índice 01-ene-2013 = 100 Depreciación 140 Colombia 2014 Precio de la Mezcla Mexicana de Petróleo y Tipo de Cambio Dólares por barril y pesos por dólar 9.0 Febrero 136 Sudáfrica 132 126 Mezcla Mexicana 10.0 116 128 124 106 11.0 96 120 116 Chile 112 Brasil 12.0 86 76 13.0 108 66 14.0 56 100 Fuente: Bloomberg. 46 36 92 Depreciación 26 2015 2012 2011 2010 2009 2008 16.0 2007 ene.-15 Febrero nov.-14 sep.-14 jul.-14 may.-14 mar.-14 Corea ene.-14 nov.-13 sep.-13 jul.-13 may.-13 mar.-13 ene.-13 México 15.0 2014 96 Tipo de Cambio (eje inv.) 2013 104 136 Fuente: Banco de México y Bloomberg. Informe Trimestral Octubre-Diciembre 2014 13 Las tasas de interés de los bonos gubernamentales disminuyeron en la mayoría de los países, incluido México. Economías Avanzadas: Tasas de Interés de 10 años % Febrero México: Tasas de Interés de Valores Gubernamentales % 4.5 10 Febrero 4.0 9 30 años 3.5 Estados Unidos 8 3.0 Reino Unido 7 2.5 6 2.0 10 años 5 1.5 Alemania 4 1.0 6 meses Japón 1 día 2015 2014 2013 2012 2011 2 2010 2015 2014 2013 2012 2011 0.0 Fuente: Bloomberg. 3 0.5 Fuente: Banco de México y Proveedor Integral de Precios (PiP). Informe Trimestral Octubre-Diciembre 2014 14 Índice 1 Política Monetaria 2 Condiciones Externas 3 Evolución de la Economía Mexicana 4 Determinantes de la Inflación 5 Previsiones y Balance de Riesgos Informe Trimestral Octubre-Diciembre 2014 15 Durante el cuarto trimestre de 2014, la economía mexicana continuó con la moderada recuperación que ha venido registrando desde el segundo trimestre de ese año. Indicadores de la Actividad Económica Índices 2008 = 100, a.e. 160 Electricidad 118 IGAE Total 140 125 122 IGAE Servicios 150 Actividad Industrial Índices 2008 = 100, a.e. 115 114 130 Manufacturas 110 Producción Industrial 120 120 110 105 106 Construcción 102 100 98 90 94 a.e./ Cifras con ajuste estacional. Fuente: Sistema de Cuentas Nacionales de México (SCNM), INEGI. 95 Minería 90 Diciembre 2013 2012 2011 2010 2009 90 2008 2013 2012 2011 2010 2009 2008 80 2014 Noviembre Diciembre IGAE Agropecuario 100 85 2014 110 a.e. / Cifras con ajuste estacional. Fuente: Sistema de Cuentas Nacionales de México (SCNM), INEGI. Informe Trimestral Octubre-Diciembre 2014 16 Las exportaciones manufactureras se mantuvieron en la trayectoria creciente que han venido mostrando desde finales del primer trimestre de 2014. Exportaciones Manufactureras Índices 2008=100, a.e. Total Automotriz No Automotriz 230 170 Estados Unidos 160 Estados Unidos 150 210 Estados Unidos 190 Resto 170 130 120 150 120 Total 110 Total 90 70 50 a.e. / Cifras con ajuste estacional. Fuente: Banco de México. Informe Trimestral Octubre-Diciembre 2014 Diciembre 2012 2011 2010 2009 2008 30 2007 2014 2012 2011 2010 2009 2008 2013 Diciembre 60 80 2014 70 2013 80 2007 2014 2013 2012 2011 2010 2009 2008 100 90 90 2007 110 110 100 a.e. / Cifras con ajuste estacional. Fuente: Banco de México. Total 130 Diciembre 140 130 Resto 140 Resto 150 a.e. / Cifras con ajuste estacional. Fuente: Banco de México. 17 70 La inversión mantuvo una tendencia positiva en el último trimestre de 2014. Inversión y sus Componentes Índice 2008=100, a.e. Noviembre Maquinaria y Equipo Nacional Valor Real de la Producción en la Construcción Índice ene-2008=100, a.e. 150 140 Pública 140 130 130 120 120 Total Noviembre 110 Privada Excluyendo Vivienda 100 110 90 Total 100 80 90 Construcción Privada 80 Maquinaria y Equipo Importado 60 70 50 Privada Vivienda 2014 2013 2012 2011 2010 2009 2008 40 2007 2014 2013 2012 2011 2010 2009 2008 2007 60 a.e./ Cifras con ajuste estacional. Fuente: INEGI. 70 a.e./ Cifras con ajuste estacional. Para el caso de la construcción pública y privada (privada vivienda y privada sin vivienda) la desestacionalización fue elaborada por el Banco de México con cifras del INEGI. Fuente: INEGI. Informe Trimestral Octubre-Diciembre 2014 18 Sin embargo, el consumo privado siguió sin dar señales claras de una reactivación sólida. Indicador Mensual del Consumo Privado en el Mercado Interior Índice 2008=100, a. e. Confianza del Consumidor Índice ene-2003=100, a.e. 120 115 Crédito Vigente de la Banca Comercial al Consumo 1/ Variación real % anual 115 50 110 40 105 30 100 20 95 10 90 0 85 -10 80 -20 75 -30 110 105 100 95 90 a.e./ Cifras con ajuste estacional. Fuente: INEGI. Enero Informe Trimestral Octubre-Diciembre 2014 -40 2014 2013 2012 2011 2010 2009 2015 2014 2013 2012 2011 2010 2009 2008 2007 a.e./ Cifras con ajuste estacional. Fuente: INEGI y Banco de México. 2008 Diciembre 70 2007 85 2015 2014 2013 2012 2011 2010 2009 2008 2007 Noviembre 1/ Incluye la cartera de crédito de las sofomes reguladas. Fuente: Banco de México. 19 La información más oportuna indica que en el último trimestre de 2014 se continuó observando una mejoría gradual en el mercado laboral. Puestos de Trabajo Afiliados al IMSS y Población Ocupada Índice 2012=100, a.e. Puestos de Trabajo Afiliados al IMSS 1/ Población Ocupada 2/ Tasa de Desocupación Nacional % de la PEA, a.e. Tasa de Informalidad Laboral % de la población ocupada, a.e. 110 7.0 62 107 6.5 61 104 6.0 101 5.5 60 59 98 5.0 95 4.5 92 4.0 89 3.5 58 a.e./ Cifras con ajuste estacional. 1/ Permanentes y eventuales urbanos. Desestacionalización efectuada por Banco de México. 2/ Elaboración de Banco de México con información de INEGI. Fuente: IMSS e INEGI (ENOE). PEA/ Población Económicamente Activa. a.e./ Cifras con ajuste estacional. Fuente: Encuesta Nacional de Ocupación y Empleo, INEGI. Informe Trimestral Octubre-Diciembre 2014 56 55 2014 2012 2011 2010 2009 2008 2007 2013 Diciembre 3.0 2014 2012 2011 2010 2009 2008 2007 2013 Diciembre 86 2015 2014 2013 2012 2011 2010 2009 2008 2007 Enero 4T 2014 57 a.e./ Cifras con ajuste estacional. Fuente: Desestacionalización de Banco de México con información de la Encuesta Nacional de Ocupación y Empleo, INEGI. 20 Ante el entorno externo menos favorable, se hizo indispensable fortalecer el marco de política macroeconómica adoptando una postura acorde con la nueva realidad internacional. El Gobierno Federal decidió ajustar de manera preventiva la política fiscal a través de una importante reducción en el gasto público de 2015. Este ajuste al gasto del sector público federal contribuye a: Facilitar una depreciación ordenada del tipo de cambio real ante la caída en el precio del petróleo. Reducir presiones al alza sobre las tasas de interés. El ajuste fiscal junto con una postura monetaria congruente con la convergencia de la inflación hacia su objetivo, fortalecen los fundamentos de la economía mexicana y contribuirán a generar un entorno propicio para mayor crecimiento con inflación baja. Informe Trimestral Octubre-Diciembre 2014 21 Índice 1 Política Monetaria 2 Condiciones Externas 3 Evolución de la Economía Mexicana 4 Determinantes de la Inflación 5 Previsiones y Balance de Riesgos Informe Trimestral Octubre-Diciembre 2014 22 La conducción de la política monetaria ha contribuido a que desde principios de la década anterior, la inflación general anual en México haya mostrado un proceso de convergencia hacia el objetivo de 3 por ciento. Si bien la trayectoria a la baja de la inflación ha estado expuesta a distintos choques de oferta, esto no ha dado lugar a efectos de segundo orden. Las expectativas inflacionarias de los agentes económicos no se han afectado. Por su parte, la inflación subyacente, que responde mejor a la postura monetaria y tiene una mayor asociación con el ciclo económico: Ha mostrado una tendencia a la baja desde hace varios años, fluctuando en el último lustro alrededor de 3 por ciento. En 2014, aun con las modificaciones fiscales mencionadas, se mantuvo en niveles cercanos a 3 por ciento y, una vez que se desvanecieron los efectos, regresó a niveles inferiores a 3 por ciento. Informe Trimestral Octubre-Diciembre 2014 23 Después de que la inflación general se ubicara en 4.08 por ciento al cierre de 2014, ésta disminuyó de manera importante a 3.07 por ciento en enero de 2015. Así, una vez absorbidos los distintos choques que afectaron la inflación durante 2014, ésta volvió a retomar una tendencia a la baja. Índice Nacional de Precios al Consumidor Variación % anual 13 Enero 12 11 No Subyacente 10 9 8 General 7 6 5 4 3 2 1 ene.-15 jul.-14 ene.-14 ene.-13 jul.-12 ene.-12 jul.-11 ene.-11 jul.-10 ene.-10 jul.-09 ene.-09 jul.-08 ene.-08 jul.-07 ene.-07 jul.-06 ene.-06 jul.-05 ene.-05 jul.-04 ene.-04 jul.-03 ene.-03 jul.-13 Subyacente Intervalo de Variabilidad Fuente: Banco de México e INEGI. Informe Trimestral Octubre-Diciembre 2014 24 La variación anual de los subíndices de precios de las mercancías y servicios disminuyó como resultado de la dilución de los efectos de los cambios impositivos y por las bajas en los precios de otros servicios, respectivamente. Índice de Precios Subyacente Variación % anual Mercancías Servicios 10 8 9 7 8 6 Alimentos, Bebidas y Tabaco Educación (Colegiaturas) Mercancías 7 5 6 4 Servicios 5 3 4 2 Vivienda 1 3 Otros Servicios Fuente: Banco de México e INEGI. 1 -1 -2 ene.-15 jul.-14 ene.-14 jul.-13 ene.-13 jul.-12 ene.-12 jul.-11 ene.-11 jul.-10 ene.-10 Enero 0 jul.-09 ene.-15 jul.-14 ene.-14 jul.-13 ene.-13 jul.-12 ene.-12 jul.-11 ene.-11 jul.-10 ene.-10 jul.-09 ene.-09 Enero 0 ene.-09 Mercancías No Alimenticias 2 Fuente: Banco de México e INEGI. Informe Trimestral Octubre-Diciembre 2014 25 La inflación no subyacente experimentó presiones al alza debido al comportamiento de los productos agropecuarios, lo que fue contrarrestado por una menor variación anual de los precios de energéticos y tarifas autorizadas por el gobierno. Índice de Precios No Subyacente Variación % anual Agropecuarios Energéticos y Tarifas Autorizadas por el Gobierno 30 Enero Energéticos y Tarifas Autorizadas por el Gobierno 27 24 Agropecuarios Enero 12 21 18 Pecuarios Energéticos 15 15 9 12 9 6 6 3 0 3 -3 -6 0 -9 Fuente: Banco de México e INEGI. ene.-15 jul.-14 ene.-14 -3 jul.-13 ene.-13 jul.-12 ene.-12 jul.-11 ene.-11 jul.-09 ene.-09 ene.-15 jul.-14 ene.-14 jul.-13 ene.-13 jul.-12 ene.-12 jul.-11 ene.-11 jul.-10 ene.-10 jul.-09 ene.-09 -15 jul.-10 Tarifas Autorizadas por el Gobierno -12 ene.-10 Frutas y Verduras Fuente: Banco de México e INEGI. Informe Trimestral Octubre-Diciembre 2014 26 La brecha del producto permanece en niveles negativos, si bien se espera que gradualmente continúe cerrándose. Brecha del Producto 1/ % del producto potencial; a.e. 8.0 6.0 4.0 PIB 2.0 0.0 -2.0 IGAE IGAE -4.0 -6.0 -8.0 -10.0 oct.-14 may.-14 dic.-13 jul.-13 feb.-13 sep.-12 abr.-12 nov.-11 jun.-11 ene.-11 ago.-10 mar.-10 oct.-09 may.-09 dic.-08 jul.-08 feb.-08 sep.-07 abr.-07 nov.-06 jun.-06 ene.-06 Noviembre 3T 2014 a.e./ Elaborada con cifras ajustadas por estacionalidad. 1/ Estimadas con el filtro de Hodrick-Prescott con corrección de colas; ver Banco de México (2009), “Informe sobre la Inflación, Abril-Junio 2009”, pág. 74. El área azul indica el intervalo al 95% de confianza de la brecha del producto calculado con un método de componentes no observados. Fuente: Elaborado por Banco de México con información del INEGI. Informe Trimestral Octubre-Diciembre 2014 27 Las expectativas de inflación se mantuvieron bien ancladas durante 2014, sugiriendo que el proceso de determinación de precios no se vio contaminado por los choques de oferta señalados. Descomposición de la Compensación por Inflación y Riesgo Inflacionario 1/ % Compensación Implícita en Bonos a 10 Años Expectativa de Inflación de Largo Plazo Prima por Riesgo Inflacionario Expectativas de Inflación General a Distintos Plazos Mediana, % 7.0 5.0 2.89 6.0 3.20 -0.31 4.5 5.0 Próximos 4 Años 4.0 4.0 Cierre 2016 3.5 3.0 Cierre 2015 Próximos 5-8 Años 3.0 2.0 2.5 1.0 Intervalo de Variabilidad 2.0 0.0 1/ La prima por riesgo inflacionario se calcula con datos de Bloomberg y Valmer, con base en la metodología presentada en el Recuadro I “Descomposición de la Inflación y Riesgo Inflacionario”, Informe Trimestral Octubre-Diciembre 2013. 1.5 2015 2014 2013 2012 2011 2010 2009 2008 2007 Enero -1.0 2015 2014 2013 2012 2011 2010 2009 2008 2007 2006 2005 Octubre Enero Fuente: Encuesta sobre las Expectativas de los Especialistas en Economía del Sector Privado, Banco de México. Informe Trimestral Octubre-Diciembre 2014 28 Ante los choques que afectaron el entorno financiero internacional, los ajustes en los mercados nacionales se dieron de manera relativamente ordenada. Cabe destacar que en los últimos años se ha registrado un bajo traspaso de la depreciación cambiaria a los precios. Tipo de Cambio y Expectativas al Cierre de 2015 y 2016 1/ Pesos por dólar Inflación General y Variación del Tipo de Cambio Nominal % y variación % anual 15.5 Observado Expectativa Cierre 2015 Expectativa Cierre 2016 14.90 300 Enero 15.0 250 Inflación General 14.5 Depreciación Nominal 14.18 200 14.0 150 13.5 13.0 100 14.09 12.5 50 12.0 0 11.5 ene.-15 2014 2011 2008 2005 2002 1999 1996 1993 1990 1987 1984 1/ El tipo de cambio observado es el dato diario del tipo de cambio FIX. El último dato del tipo de cambio observado corresponde al 16 de febrero de 2015. Para el caso de las expectativas, el último dato corresponde a la encuesta de enero de 2015. Fuente: Encuesta sobre las Expectativas de los Especialistas en Economía del Sector Privado, Banco de México. 1981 -50 1978 sep.-14 may.-14 ene.-14 sep.-13 may.-13 ene.-13 sep.-12 may.-12 ene.-12 Febrero Fuente: Banco de México e INEGI. Informe Trimestral Octubre-Diciembre 2014 29 Las tasas de interés de mayor plazo en México disminuyeron en el período de referencia. Curva de Rendimientos de Bonos Gubernamentales % 7.5 30-sep-14 31-dic-14 Cambio en las Tasas de Interés del 30 de septiembre de 2014 al 16 de febrero de 2015 Puntos base 30 7.0 20 6.5 10 6.0 0 5.5 -10 5.0 -20 4.5 -30 4.0 -40 3.5 -50 3.0 -60 2.5 -70 16-feb-15 1 Día 1 3 6 Meses 12 2 3 5 10 Años Fuente: Banco de México y Proveedor Integral de Precios (PiP). 20 30 1 1 Día 3 6 Meses 12 2 3 5 10 20 30 Años Fuente: Banco de México y Proveedor Integral de Precios (PiP). Informe Trimestral Octubre-Diciembre 2014 30 Los diferenciales entre tasas de interés entre México y Estados Unidos aumentaron. Diferenciales de Tasas de Interés entre México y Estados Unidos Puntos porcentuales Febrero 8.5 7.5 6.5 5.5 30 años 6 meses 4.5 3.5 10 años 1 día 2.5 2015 2014 2013 2012 2011 2010 2009 2008 2007 1.5 Fuente: Banco de México, Proveedor Integral de Precios (PiP) y Departamento del Tesoro Norteamericano. Informe Trimestral Octubre-Diciembre 2014 31 Índice 1 Política Monetaria 2 Condiciones Externas 3 Evolución de la Economía Mexicana 4 Determinantes de la Inflación 5 Previsiones y Balance de Riesgos Informe Trimestral Octubre-Diciembre 2014 32 Entorno Macroeconómico Previsto Para 2015 y 2016, se continúa anticipando un crecimiento mayor al de 2014 debido a: Efecto gradual de reformas estructurales sobre la economía. Dinamismo de la actividad económica en Estados Unidos. Expectativa de que actividades que en 2014 comenzaron a recuperarse continúen siendo un soporte a la actividad productiva. A pesar de lo anterior, el entorno macroeconómico previsto es menos favorable que el considerado en el Informe anterior, por lo que los intervalos de pronóstico para el crecimiento del PIB en 2015 y 2016 se revisan a la baja debido a: Precio del petróleo en niveles bajos. Tendencia a la baja de la plataforma de producción petrolera. Consumo privado todavía no muestra señales claras de que pudiera retomar un fuerte dinamismo en el corto plazo. Informe Trimestral Octubre-Diciembre 2014 33 En línea con la evolución del balance de riegos expuesto en los comunicados de política monetaria publicados en el periodo que cubre este Informe, las previsiones para la actividad económica se revisan de la siguiente forma: Crecimiento del PIB 2014 Alrededor de 2.1% 2015 Entre 600 y 700 mil 2015 Entre 2.5 y 3.5% 2016 Entre 620 y 720 mil 2016 Entre 2.9 y 3.9% Crecimiento del Producto % anual, a.e. 9 8 7 6 5 4 3 2 1 0 -1 -2 -3 -4 -5 -6 -7 -8 -9 Incremento en trabajadores asegurados IMSS Gráficas de Abanico 2014 2015 2016 T4 T4 T4 T2 T4 T2 T4 T2 T4 T2 T4 T2 T4 T2 T4 T2 T4 T2 T4 T2 T4 2008 2010 2012 2014 2015 2016 a.e./ Cifras con ajuste estacional. Fuente: INEGI y Banco de México. 9 8 7 6 5 4 3 2 1 0 -1 -2 -3 -4 -5 -6 -7 -8 -9 8 7 Estimación de la Brecha del Producto % del producto potencial, a.e. 8 7 6 6 5 2014 2015 2016 T4 T4 T4 4 5 4 3 3 2 2 1 1 0 0 -1 -1 -2 -2 -3 -3 -4 -4 -5 -5 -6 -6 -7 -7 -8 -8 T2 T4 T2 T4 T2 T4 T2 T4 T2 T4 T2 T4 T2 T4 T2 T4 T2 T4 2008 2010 2012 2014 2015 2016 a.e./ Elaborado con cifras desestacionalizadas. Fuente: Banco de México. Informe Trimestral Octubre-Diciembre 2014 34 Riesgos para el Escenario de Crecimiento: Al alza: Un mayor dinamismo de la economía de Estados Unidos, ante la disminución en el costo de la energía. Una mejoría más rápida que la prevista en las perspectivas de los . inversionistas que pudiera resultar de avances en la implementación de las reformas estructurales. A la baja: Un crecimiento de la economía mundial menor a lo previsto. Intensificación de la volatilidad e incertidumbre en los mercados financieros internacionales. Una disminución adicional en el precio del petróleo y/o en su plataforma de producción que afecte las cuentas externas y las finanzas públicas. Que el deterioro social de los últimos meses afecte de manera importante las decisiones de gasto de los agentes económicos del país. Informe Trimestral Octubre-Diciembre 2014 35 Inflación General Inflación Subyacente 2015 Continúe en niveles cercanos a 3 por ciento y cierre el año ligeramente por debajo del mismo. Se sitúe por debajo de 3 por ciento a lo largo de 2015. 2016 Previsiones para la Inflación Se mantenga en niveles cercanos a 3 por ciento. Se mantenga en niveles cercanos a 3 por ciento. Informe Trimestral Octubre-Diciembre 2014 36 En 2015 se espera que la inflación converja al objetivo permanente de 3 por ciento y que en 2016 se consolide alrededor del mismo. Gráficas de Abanico 7.0 Inflación General Anual 1/ Variación % anual Inflación Subyacente Anual 2/ Variación % anual 7.0 7.0 6.5 6.5 6.0 6.0 5.5 5.5 5.5 5.5 5.0 5.0 5.0 5.0 4.5 4.5 4.5 4.5 4.0 4.0 4.0 4.0 3.5 3.5 3.5 3.5 3.0 3.0 3.0 3.0 2.5 2.5 2.5 2.5 2.0 2.0 2.0 2.0 6.5 2014 2015 2016 T4 T4 T4 6.0 7.0 2014 2015 2016 T4 T4 T4 6.5 6.0 1.5 Inflación Observada 1.5 1.5 Inflación Observada 1.5 1.0 Objetivo de Inflación General 1.0 1.0 Objetivo de Inflación General 1.0 0.5 Intervalo de Variabilidad 0.5 0.5 Intervalo de Variabilidad 0.5 0.0 0.0 0.0 T2 T4 T2 T4 T2 T4 T2 T4 T2 T4 T2 T4 T2 T4 T2 T4 T2 T4 T2 T4 T2 T4 2006 2008 2010 2012 2014 2015 2016 1/ Promedio trimestral de la inflación general anual. Fuente: INEGI y Banco de México. 0.0 T2 T4 T2 T4 T2 T4 T2 T4 T2 T4 T2 T4 T2 T4 T2 T4 T2 T4 T2 T4 T2 T4 2006 2008 2010 2012 2014 2015 2016 2/ Promedio trimestral de la inflación subyacente anual. Fuente: INEGI y Banco de México. Informe Trimestral Octubre-Diciembre 2014 37 La trayectoria de la inflación podría verse afectada por algunos riesgos: A la baja Al alza Que la actividad económica en el país tenga un dinamismo menor al previsto. Disminuciones adicionales en los precios de los energéticos y en los precios de los servicios de telecomunicaciones. Apreciación del tipo de cambio. Que el tipo de cambio permanezca en los niveles actuales por un tiempo prolongado o que incluso el peso registre depreciaciones adicionales. Choques de oferta que pudieran afectar la evolución de la inflación. Que ante la recuperación gradual prevista de la actividad económica se vaya reduciendo el espacio para absorber el efecto de nuevos cambios en precios relativos. Informe Trimestral Octubre-Diciembre 2014 38 Postura de Política Monetaria Hacia adelante, la Junta de Gobierno se mantendrá atenta a la evolución de todos los determinantes de la inflación y sus expectativas para horizontes de mediano y largo plazo. En particular, vigilará: La postura monetaria relativa entre México y Estados Unidos. El desempeño del tipo de cambio y su posible efecto sobre la inflación. La evolución del grado de holgura en la economía. Todo esto con el fin de estar en posibilidad de tomar las medidas necesarias para asegurar la convergencia de la inflación al objetivo de 3 por ciento y consolidarla. Informe Trimestral Octubre-Diciembre 2014 39 Importancia de la Fortaleza Institucional La fortaleza del marco macroeconómico ha sido resultado del esfuerzo de toda la sociedad por muchos años y los beneficios de ésta han sido evidentes. Para hacer frente a la compleja coyuntura externa es indispensable preservar la estabilidad macroeconómica. Ello depende, en buena medida, de: Asegurar la sostenibilidad de las finanzas públicas. Consolidar un entorno de inflación baja y la estabilidad del sistema financiero. El compromiso de las autoridades federales, remarcado recientemente, para mantener finanzas públicas sanas, es de fundamental relevancia. Adicionalmente, para mejorar el bienestar de toda la sociedad: Es importante la adecuada implementación de las reformas estructurales para incrementar la productividad y competitividad del país. Es indispensable trabajar en la transformación institucional del país, de manera que se alcance un estado de derecho más sólido y se otorgue mayor certidumbre jurídica a toda la sociedad. Informe Trimestral Octubre-Diciembre 2014 40