Desarrollo sin límites

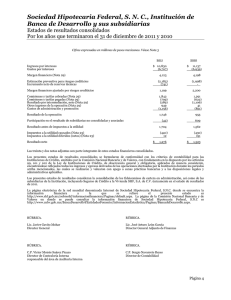

Anuncio