Boletín N° 75

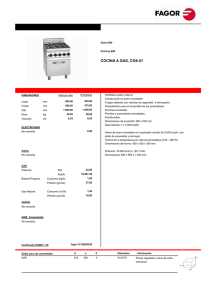

Anuncio