Economic profile of Eje Cafetero. An analysis towards territorial

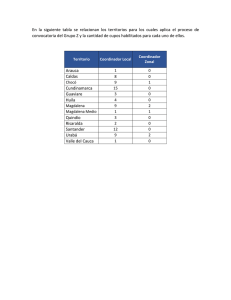

Anuncio