¡Es la «financialización»!

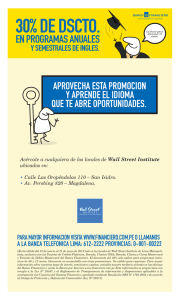

Anuncio