Argentina: Evolución Económica

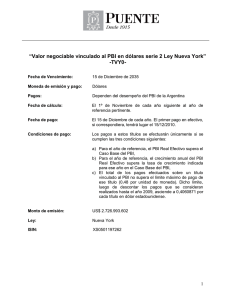

Anuncio