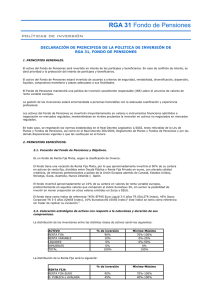

declaración de los principios de política de inversión de bankia

Anuncio

DECLARACIÓN DE LOS PRINCIPIOS DE POLÍTICA DE INVERSIÓN DE BANKIA PENSIONES XXXVII FONDO DE PENSIONES QUE INTEGRA EL PLAN DE PENSIONES BANKIA BOLSAS EMERGENTES I.- Naturaleza y vocación del Fondo. Bankia Pensiones XXXVII FP es un fondo de pensiones del tipo de renta variable, cuyo modelo de exposición al riesgo estará formado por activos de renta variable, renta fija y liquidez. El fondo tendrá como objetivo maximizar el binomio rentabilidad/riesgo en interés de los partícipes y beneficiarios, para lo que se gestionará de forma activa, velando por la seguridad, rentabilidad y liquidez de las inversiones que compongan la cartera del fondo, siguiendo criterios de diversificación y dispersión. II.- Estrategia de inversión y riesgo. Los activos que compongan la cartera del fondo y su nivel de riesgo se estructurarán con las siguientes características en su composición: - Tipos de activos: El fondo invertirá en activos de renta variable y renta fija, pública o privada, que estén declarados aptos de acuerdo con la normativa aplicable en cada momento a las inversiones de los planes y fondos de pensiones, siguiendo los principios generales para las inversiones que se marquen en esta normativa. - Ámbito geográfico y monetario: Para la gestión del fondo no se establecen límites a la inversión por ámbitos geográficos, de tipo monetario o plazo; así, el fondo podrá invertir en cualquier ámbito o mercado geográfico, preferentemente en mercados de los denominados emergentes y en cualquier tipo de divisa. - Nivel de “rating”: la Entidad Gestora seleccionará activos cuyos emisores y/o emisiones tengan reconocido un nivel de “rating”, no inferior a BBB, en cualquiera de sus categorías, según la clasificación de Standard & Poor’s o su equivalente por agencias especializadas de calificación del tipo: Moody’s u otras. La Entidad Gestora determinará un coeficiente de liquidez del fondo, entre el 1 y el 10%, según sus previsiones de activos líquidos, en razón a las necesidades y características de las prestaciones de los planes de pensiones que integran el fondo, o de un porcentaje mayor para casos que resulten justificados. III.- Riesgos inherentes a las inversiones Dada la naturaleza del fondo y la estrategia y composición de sus inversiones, el fondo se considera de alto nivel de riesgo, por lo que se entiende destinado a un público con una tolerancia al riesgo de perfil arriesgado. IV.- Control de riesgos. El control de riesgos que se efectúa sobre este fondo de pensiones se realizará con periodicidad diaria y se centrará sobre los siguientes aspectos: - El riesgo de mercado: el riesgo de mercado se medirá a través de la metodología VaR (valor en riesgo). Esta variable cuantifica la valoración potencial en el patrimonio por alteraciones en las condiciones de los mercados financieros. En concreto, se realiza una estimación de pérdida/ganancia diaria del fondo y de su índice de referencia. Se trata de una metodología global y que permite la medición conjunta del riesgo de bolsa, tipos de interés y tipos de cambio. Para el control de este riesgo se fija el límite de máxima desviación respecto a su índice de referencia (tracking error ex ante). Diariamente se comprueba el riesgo potencial del fondo así como su desviación respecto al índice de referencia. - El riesgo de crédito: se medirá a través de los ratings de las emisiones y emisores de la cartera según las Agencias de Calificación Standard & Poor’s y Moodys. Para el control de este riesgo se comprueba que todos los ratings de las emisiones en cartera cumplen los requisitos establecidos en la política de inversiones del fondo y que en cualquier caso, tienen como mínimo mediana calidad crediticia (rating BBB-, BBB, BBB+ por S&P o agencia equivalente). No obstante en el supuesto de bajadas sobrevenidas de rating, las posiciones afectadas podrán mantenerse en cartera.