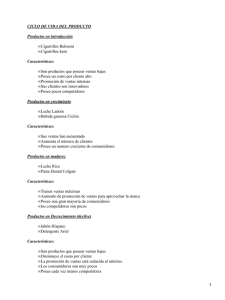

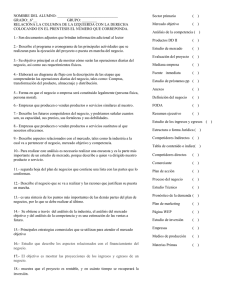

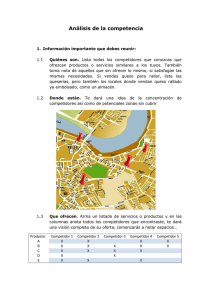

análisis estratégico

Anuncio