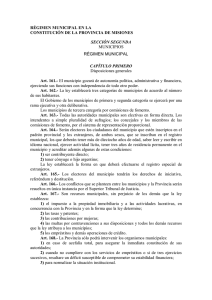

Inserción de los Municipios argentinos en el mercado de capitales

Anuncio