Manual del Comprador

Anuncio

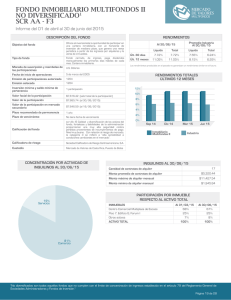

La compra de inmuebles a través de Housers | Manual del usuario | La nueva forma de comprar en el mercado inmobiliario a través de Housers 1 Manual del usuario www.housers.es 2 010203040506070809101112131415161718- El mercado inmobiliario tradicional pág. 4 Housers versus crowdlending y crowdequity pág. 5 La regla de oro de la diversificación pág. 8 Estado del sector inmobiliario español pág. 9 El mercado de alquiler pág. 13 ¿Cómo funciona? pág. 15 Nuestra fórmula pág. 16 La ventaja de la compra de inmuebles pág. 17 La rentabilidad de las oportunidades de Housers comparada con otros productos financieros pág. 18 Housers versus Fondos de Capital Privado pág. 19 Rentabilidad y PER de los inmuebles publicados en Housers pág. 20 ¿Por qué es mejor convertirse en propietario a través de Housers? pág. 21 El seguro del alquiler pág. 22 3 formas de salida en Housers pág. 24 Unas comisiones simples, justas y transparentes pág. 25 Rentabilidad histórica del mercado inmobiliario pág. 27 Diferencias con el mercado inmobiliario tradicional pág. 29 Vende tus participaciones cuando quieras pág. 30 ¡Hola! Bienvenido a Housers, la mayor comunidad de compradores inmobiliarios de España que te permite comprar bienes inmuebles junto a otras personas para conseguir una muy buena rentabilidad explotando el inmueble, gracias al alquiler y a su venta posterior cuando suban los precios. Con Housers la compra de inmuebles ya está al alcance de todos. Desde 100€ y con tan solo un par de clics puedes comenzar a construir tu propia cartera inmobiliaria de una forma sencilla, rápida y segura. Hemos elaborado este Manual con todo nuestro cariño para guiar tus primeros pasos en el mundo de la compra online de bienes inmuebles y para informarte sobre las razones por las cuales el sector inmobiliario es la mejor forma de obtener un buen rendimiento de tus ahorros. Con este Manual conocerás qué es Housers y las razones por las cuales ya puedes comenzar a ser propietario de bienes inmuebles en un mercado que hasta ahora estaba restringido a grandes capitales. Conviértete en propietario de viviendas, locales comerciales y cualquier otro tipo de bienes inmuebles con una gran garantía y una buena rentabilidad en un mercado en plena recuperación y donde tu capital siempre estará respaldado por un bien físico. No lo dudes más, Housers ha diseñado un proceso sencillo, ágil y seguro para que comiences a dar tus primeros pasos en el mundo inmobiliario. Elige cuáles son las oportunidades más interesantes, diversifica tu cartera y no te preocupes de nada más, Housers hará el resto del trabajo para que consigas una buena rentabilidad. Conviértete en propietario de una forma rápida, sencilla y segura. Si necesitas más información puedes ponerte en contacto con nosotros, envíanos un email a [email protected] o llámanos por teléfono al 911 930 730 y estaremos encantados de atenderte. Un saludo, El equipo de Housers. 3 01El mercado inmobiliario tradicional El mercado inmobiliario, desde el punto de vista de la compra de inmuebles, tradicionalmente se ha caracterizado por dos particularidades fundamentales: 4 1.- Era necesario un desembolso inicial muy importante para poder adquirir una propiedad por lo que la diversificación sólo estaba al alcance de grandes capitales. 2.- Para un pequeño comprador que simplemente pretendía obtener una buena rentabilidad por sus ahorros, el mercado inmobiliario suponía corres unos riesgos muy altos, bien porque era necesario hipotecarse; bien porque todo el capital estaba comprometido a un solo bien inmueble. Por otro lado, existían una gran cantidad de trámites y gastos burocráticos que suponían un coste mayor y que en ocasiones no se tenían en cuenta a la hora de calcular la posible rentabilidad que se iba a obtener haciendo que, desde el inicio, nuestra compra no fuese tan buena como parecía. Era muy común tener unos ahorros y con ellos más una hipoteca (¡¡¡a 30 ó 40 años y sobre el 100% del inmueble!!!) llevar a cabo la operación. El problema residía en que la persona conseguía su bien a cambio de endeudarse, pagando intereses muy altos, costes de apertura, notarios, registros, etc… y además de todo, el propietario www.housers.es último del inmueble era el banco, algo que muchos no tuvieron en cuenta. El problema es que, ante la falta de conocimiento o ante las escasas posibilidades, actuar de esta manera era correr un alto riesgo. Se pensaba de una forma completamente cortoplacista. Se asumía que simplemente con las rentas del alquiler se cubriría el coste de la hipoteca, pero no se tenía en cuenta las posibles averías que pudiesen surgir, los impuestos a pagar, los problemas de impago o incluso el destrozo por una mala elección del inquilino. Todas estas situaciones provocaban una enorme pérdida de rentabilidad y ante esta situación Housers ha surgido con el fin de dar una solución a estos problemas: • Ya puedes diversificar tu cartera inmobiliaria tanto como quieras. A partir de 100€ puedes convertirte en propietario de bienes inmuebles por toda España. • Ya no tienes que endeudarte para poder tomar posiciones en el mercado inmobiliario y poder obtener una buena rentabilidad por tus ahorros. • No tienes que preocuparte de trámites, gastos, notarios o imprevistos. Housers lo analiza todo por ti. Y todo esto puedes hacerlo gracias a un proceso transparente, fácil y seguro donde tú decides cuánto, cómo, cuándo y dónde invertir. 02- La compra de inmuebles a través de Housers | Manual del usuario | Inmuebles publicados en Housers versus crowdlending y crowdequity (I) Desde hace algunos años, bajo el paraguas de Internet y las nuevas tecnologías han surgido nuevas formas de obtener rentabilidades interesantes en los diferentes mercados que han supuesto una auténtica disrupción respecto de los modelos tradicionales. Dentro de estas nuevas formas podemos distinguir varios modelos diferentes entre los que destacan: el crowdfunding en startups (o crowdequity) y el crowdlending. Las diferencias entre los diferentes modelos son muy importantes. En Housers los miembros de nuestra comunidad son los que deciden dónde y cuánto comprometer en cada oportunidad. A través de sus aportaciones adquieren la propiedad del bien inmueble y, por tanto, son los propietarios del mismo. A cambio de su capital se recibe la parte proporcional del alquiler y de la venta futura del inmueble que le corresponda. En el crowdequity el dinero que se destina a adquirir una participación en el capital de la sociedad, es decir, eres propietario de la sociedad y, por tanto, si esta llega a producir beneficios en el futuro se recibirá una parte de los mismos. Por último, en el crowdlending uno se convierte en un prestamista a pequeña escala (lo que viene a ser un banco pero en diminuto) y recibe a cambio de su dinero un interés pactado con anterioridad. Housers ha optado por el mercado inmobiliario porque pensamos que es un sector mucho más seguro y beneficioso para obtener un buen rendimiento por nuestro capital. Como curiosidad, dentro de todo este mundo de nuevas empresas nuestro modelo nos identifica como proptech. ¿Cuáles son las ventajas principales de Housers frente al crowdequity y al crowdlending? En Housers el riesgo que corres es mucho menos. Tú eres el propietario de un bien inmueble y, por tanto, todos los meses recibirás la parte que del alquiler que te corresponda más la futura venta, es decir, todos los meses vas a tener unos ingresos. Además, tus aportaciones están vinculadas a un bien físico, no a promesas o simple confianza. Housers busca inmuebles en zonas de alta demanda por lo que la posibilidad de una falta de inquilino es muy baja y la posibilidad de una bajada de precio no es previsible tal y como reflejan todos los datos oficiales desde el año pasado. No obstante, si nos situamos en un momento donde el precio de la vivienda vuelve a caer, los alquileres siempre actúan de colchón por lo que la pérdida de rentabilidad es mucho más baja (ver el capítulo “el seguro del alquiler”). En el sector inmobiliario se produjo una recesión brutal del mercado hace unos años y desde 2014 ha comenzado a dar claros síntomas de recuperación que cada vez parecen más sólidos y así lo atestiguan fuentes como el INE, el Colegio de Registradores o el Ministerio de Fomento y que han sido publicadas por diferentes medios de comunicación En definitiva, existe una posibilidad de pérdida de rentabilidad como en cualquier otro producto no libre de riesgo, pero con un bien físico la pérdida total del capital aportado es casi imposible. En el caso del crowdlending aunque se intente asegurar, la posibilidad de impago está presente y el cobro se puede a complicar demasiado con trámites judiciales. Por otro lado, el usuario no es propietario de nada sino que únicamente posee un derecho de cobro sobre el prestatario. El riesgo es patente. En este sentido algunos usuarios de plataformas de crowdlending han elaborado un documento sobre la morosidad existente en este tipo de financiación con datos desde 2012. Según estos datos para un total de 1.600 préstamos concedidos existe una tasa de morosidad del 14%. www.housers.es 5 Inmuebles publicados en Housers versus crowdlending y crowdequity (II) Relación rentabilidad, seguridad y situación del ciclo de Housers, el crowdlending y el crowdequity. En el caso del crowdlending y la situación actual del mercado el problema es la situación que viven muchas PYMES, que no es la mejor actualmente. Por lo que por muchos análisis e intentos de asegurar los pagos lo más posible, el riesgo de impago sigue presente al depender de la marcha económica de un tercero sobre el que el control que puede tener el prestamista es muy escaso o casi nulo. Por otro lado encontramos el crowdequity en startups el cual presenta una rentabilidad potencial – no real – muy alta pero también unos riesgos muy elevados puesto que no deja de tratarse de aportar capital a una empresa en sus inicios y en esos casos todo es posible, aunque la idea inicial fuese casi perfecta. 6 Promesa de Rentabilidad 10 9 Crowdequity en startups Crowdlending Housers Respecto a la situación del mercado en el mundo start-up ya se han dado varios avisos desde diferentes medios (CNN, Capital Riesgo o Forbes entre otros muchos) y por diferentes expertos en inversiones en este sector como Bill Gurley o Marc Andreessen de que estamos en una situación de riesgo muy similar a la vivida en 1999 con la crisis de las “puntocom”. 8 7 6 5 4 3 2 1 Es evidente que cualquier que todas estas nuevas formas conllevan riesgos, pero siempre será mejor tener como garantía un bien de primera necesidad que puedes ver y tocar a un simple derecho que por mucha seguridad con la que se intente vestir el cobro, puede dificultarse. 0 Además, gracias al market place que estamos ultimando la compra de inmuebles ha dejado de ser ilíquida y a través de nuestras herramientas de BIG DATA puedes contemplar en todo momento y en tiempo real cómo están evolucionando los precios y, por tanto, cómo está marchando tu inversión. En resumen, ¿el mercado inmobiliario a través de los inmuebles publicados en Housers, crowdequity o crowdlending?, la decisión es tuya pero Housers se ha encargado de reducir al máximo todos los riesgos asociados a la compra de inmuebles. www.housers.es Situación del ciclo económico Seguridad La compra de inmuebles a través de Housers | Manual del usuario | Housers, Crowlending y Crowdequity en startups Crowdlending Riesgo Rentabilidad Seguridad Situación del mercado Garantías Housers Crowdequity • Medio - alto. Posibilidad de impago y/o de pérdida de todo lo aportado. • Bajo. Rentabilidad procedente de dos fuentes diferentes. • El alquiler actúa como colchón ante la bajada de precios. • Muy alto • Media - alta y variable. • Depende mucho del proyecto, la empresa concreta y las garantías • Media - alta • Dos fuentes distintas de rentabilidad: alquiler y revalorización del inmueble • Alta • Muchas fórmulas para garantizar el pago de las rentas • Muy alta si la idea funciona • Baja. • Muy dependiente del estado económico y financiero de la empresa • Muy baja. • Nulo control las decisiones que toma la empresa • Regular. • La situación financiera y económica de muchas PYMES es un riesgo. • En crecimiento y expansión • Mucha incertidumbre • Peligrosa • Numerosas pero ninguna garantiza el cobro • Un bien fisico respalda la aportación. • La pérdida total del capital es imposible. • Casi nulas . fracasa no hay • Si la empresa posibilidad de retorno alguno. www.housers.es 7 03La regla de oro de la diversificación Una de las reglas de oro que toda persona debería conocer a la hora de destinar parte de su capital a algún producto de ahorro es el concepto de diversificación de riesgos. La diversificación no es más que destinar el capital a una amplia variedad de activos de distintas clases para reducir el riesgo de una cartera. Así conseguimos que si alguna de nuestros activos sufre un bajón, éste quede compensado por el resto de otras clases que no se ven afectados por los factores que provocaron esa caída. Se trata de un principio de enorme importancia y, por lo tanto, cualquiera debe tener una cartera diversificada en varios productos. 8 La vivienda y el mercado inmobiliario siempre han sido muy atractivos e interesantes desde el punto de vista de la rentabilidad y el riesgo. No obstante, siempre han presentado el mismo problema: las barreras de entrada a pequeños y medianos inversores. Estas barreras hacían muy complicada la posibilidad de entrada en este mercado sin asumir unos riesgos elevados. Era necesario contar con un capital importante que no estaba al alcance de la mayoría y si no se tenía era obligatorio endeudarse. El endeudamiento (o apalancamiento) en sí mismo y en su justa medida no es malo pero el mercado de la vivienda, además de obligarte a ello impedía poder diversificar en varios inmuebles teniendo que jugártelo todo a uno o dos bienes, con lo que la diversificación era imposible. Si las cosas iban bien no había problema pero al final era como jugar una ruleta rusa donde si surgía algún contratiempo aunque el contagio al resto de activos de la cartera fuese mínimo, las pérdidas que había que asumir era muy altas. www.housers.es En Housers hemos sido conscientes de este problema y nos hemos propuesto que el mercado inmobiliario deje de ser inaccesible para todos. Ahora ya puedes diversificar tu cartera en el mercado inmobiliario sin requerir un gran capital, en varios productos y sin poner en peligro tu estabilidad económica. Con la seguridad de que todas las oportunidades que os ofrecemos están pensadas para que el riesgo sea mínimo y la rentabilidad obtenida máxima gracias a nuestros estudios y análisis con herramientas de Big Data. Housers pone a tu disposición toda la información necesaria para que puedas analizar cada oportunidad y puedas decidir dónde, cuándo y cuánto capital dedicar a cada oportunidad. Comienza a tomar posiciones en un mercado en pleno crecimiento sin necesidad de bloquear todos tus ahorros en un solo bien y comienza a percibir los rendimientos desde el primer día. Desde tu casa, con un par de clics y olvidándote de cualquier tipo de trámite. De todo eso ya nos encargamos nosotros 04- La compra de inmuebles a través de Housers | Manual del usuario | Estado del sector inmobiliario español (I) En casi todos los sectores de la economía podemos distinguir cuatro ciclos económicos diferentes, estos son, recuperación, expansión, desaceleración y contracción. Sintetizando mucho, la crisis financiera de 2008 provocó en España, entre otras muchas cosas, el pinchazo de la burbuja inmobiliaria, aunque el mercado ya había comenzado a dar pequeños síntomas de agotamiento con anterioridad. Si nos remontamos a finales de 2007 el mercado había comenzado a dar pequeñas pistas de estar llegando a una fase de contracción: bajadas de precios, de ventas, de hipotecas… A inicios de 2008 pudimos ver como las principales empresas dedicadas a la construcción vieron caer sus ingresos en un 72% y las transacciones en la compraventa de suelo cayeron un 100%. 9 Lo que pasó a continuación es de sobra conocido. No obstante, igual que en aquella crisis - por fortuna parece que superada - el mercado ya daba síntomas de agotamiento antes del boom, ahora está ocurriendo algo parecido de signo positivo. En este gráfico cada punto azul representa una de las provincias españolas. Como observamos, en 2013, prácticamente todas se encontraban o en una fase de contracción o en una fase de desaceleración; alguna tímidamente empezaba a recuperarse. Fuente: https://www.linkedin.com/pulse/el-reloj-inmobiliario-de-las-provincias-espa%C3%B1olas-2015t1loubet?trk=hp-feed-article-title-publish www.housers.es Estado del sector inmobiliario español (II) Si comparamos el anterior gráfico con este último rápidamente vemos como todas las provincias españolas han entrado en una fase de recuperación e incluso algunas han vuelto a comenzar una fase de expansión tras las fuertes caídas de los años anteriores. Ante estos datos en Housers creemos que es un momento ideal para tomar posiciones en el mercado inmobiliario. Los precios comienzan a subir, el mercado comienza a activarse, el crédito, con moderación, vuelve a circular… Es un momento perfecto donde comprar a un precio aún por debajo del valor real de mercado, esperar a que el mercado continúe con su ciclo en alza y vender a un precio más alto posteriormente. 10 Por todo esto Housers ha diseñado todos los sistemas para que puedas comprar inmuebles en un mercado que estaba muy restringido a pequeños ahorradores de la forma más sencilla posible: desde tu sofá, con un par de clics de ratón y desde tan sólo 100€. No te compliques la vida con instrumentos financieros complejos y de escasa rentabilidad. Únete a Housers y participa en un mercado con unas rentabilidades difíciles de encontrar en cualquier otro sector, donde tus aportaciones están respaldadas por un bien físico y donde los precios están creciendo. Fuente: https://www.linkedin.com/pulse/el-reloj-inmobiliario-de-las-provincias-espa%C3%B1olas-2015t1loubet?trk=hp-feed-article-title-publish www.housers.es La compra de inmuebles a través de Housers | Manual del usuario | Estado del sector inmobiliario español (III) Además de la evolución positiva en las que se encuentran las provincias españolas tras la recesión de estos últimos años, los datos del Colegio de Registradores de España muestran el número de compraventas de vivienda en todo el territorio nacional. Como puedes observar durante 2013 se alcanzó el mínimo histórico de compraventas de viviendas. Tras esta situación durante 2014 aunque el número siguió descendiendo comenzó un proceso de estabilización de las caídas, el mercado comenzaba a dar sus primeros síntomas de recuperación. Ya en 2015, se alcanzó el segundo mejor resultado de los últimos nueve trimestres, constatando la tendencia favorable que el mercado inmobiliario está experimentando. Esta situación es indicativa de que las caídas han llegado a su fin y que tras una grave crisis, el sector comienza a recuperarse de una forma mucho más sostenida. Compraventas Registradas (2º trimestre 2006 - 3er trimestre 2015). 11 Compraventas registradas (2º trimestre 2006 - 3er trimestre 2015) 250.000 200.000 150.000 100.000 50.000 0 2006 Fuente: Colegio de Registradores de España www.housers.es Estado del sector inmobiliario español (IV) El número de compraventas que se produjeron en España durante los años de la crisis era un indicativo de cómo el mercado había entrado en una fase de recesión muy acusada. La evolución anual del Índice de Precios de la Vivienda (IPV), elaborado por el INE, también constataba esta situación. La caída acumulada que había experimentado el índice a lo largo de la crisis se situaba a principios de 2013 en el -14,3. A partir de este momento el IPV comenzó a recuperarse, alcanzando el signo positivo durante el segundo trimestre de 2014. Durante 2014 el IPV siguió su evolución sin entrar en números negativos en ningún momento. 15 10 5 0 -5 -10 Fuente: INE Los datos oficiales del Colegio de Registradores y del Instituto Nacional de Estadística no hacen más que corroborar la situación descrita en las gráficas del reloj inmobiliario de las provincias españolas. 2014 fue un año de estabilización del mercado que puso fin a las fuertes caídas de los años anteriores; 2015 es el año de la recuperación, un momento ideal para el sector por las oportunidades que ofrece y la posibilidad de comprar a un precio bajo mientras que el mercado continua su tendencia alcista. www.housers.es 2015T3 2015T1 2015T2 2014T3 2014T4 2014T1 2014T2 2013T3 2013T4 2013T1 2013T2 2012T3 2012T4 2012T1 2012T2 2011T4 2011T3 2011T1 2011T2 2010T3 2010T4 2010T1 2010T2 2009T3 2009T4 2009T1 2009T2 2008T3 2008T4 2008T1 2008T2 2007T3 -20 2007T4 Todo apunta a que el IPV ha entrado en una fase positiva y que continuará así durante los próximos trimestres, haciendo que ahora mismo sea un momento ideal para obtener una buena rentabilidad en el sector inmobiliario. -15 2007T1 En 2015 el Índice ha continuado ascendiendo hasta el segundo trimestre de 2015. 2007T2 12 Evolución de la de Tasa del IPV Evolución la Anual tasa anual del(%). IPV (%) 05- La compra de inmuebles a través de Housers | Manual del usuario | El mercado de alquiler El mercado del alquiler al igual que el de compraventa sufrió un fuerte descenso durante la crisis. En 2013 la caída acumulada del precio del alquiler era aproximadamente de 31,8%, esto es, hasta los 6,90€. No obstante, al igual que en el mercado de compraventa, en 2014 este descenso comenzó a estabilizarse y en algunas comunidades se experimentó el mayor crecimiento en los últimos 7 años. Durante todo 2014 el mercado acabó estabilizándose y los precios comenzaron a cambiar de tendencia. Llegados a 2015 los precios comenzaron a subir, situándose el precio por metro cuadro en 7,07€ durante el mes de abril. El mercado del alquiler está ganando cada vez un peso más importante y actualmente es uno de los mejores momentos para destinar parte de capital al sector inmobiliario. La crisis inmobiliaria ha provocado un cambio en la mentalidad española tradicional de ser propietario. Esta situación ha traído consigo un aumento cada vez más importante de la demanda de alquiler, lo que se traduce también en un aumento de los precios. Evolución del precio medio de la vivienda en alquiler en España desde 2007 (€/m2) 13 Fuente: Fotocasa www.housers.es Observando la gráfica se puede ver como durante el “boom inmobiliario” (2005 – 2010) la rentabilidad bruta del alquiler experimentó una fuerte caída debido al aumento de valor de los inmuebles. Como se observa, actualmente la relación alquiler – precio se encuentra en un momento formidable por la posibilidad de encontrar grandes oportunidades precios por debajo de mercado, lo que supone que sea un momento espectacular para el sector. Por tanto, nos encontramos ante un escenario donde los precios de la vivienda se están recuperando mientras que la demanda de alquiler aumenta, esto supone que existen grandes oportunidades de adquirir propiedades por debajo del valor de mercado y destinarlas al alquiler con la seguridad de que los precios aumentarán mientras la vivienda se revaloriza. Esta combinación de factores permite obtener una rentabilidad muy alta en el sector. Rentabilidad Bruta del Alquiler (%). 14 Rentabilidad bruta del alquiler (%) 8,00 7,00 6,00 5,00 4,00 3,00 2,00 1,00 95 19 96 19 97 19 98 19 99 20 00 20 01 20 02 20 03 20 04 20 05 20 06 20 07 20 08 20 09 20 10 20 11 20 12 20 13 20 14 20 15 19 93 94 19 19 91 92 19 19 89 90 19 19 19 88 0,00 Fuente: Banco de España www.housers.es 06- La inversión en el mercado inmobiliario a través de Housers | Manual del inversor | ¿Cómo funciona? BUSCANDO OPORTUNIDADES EN LAS MEJORES ZONAS DE ESPAÑA Las agencias inmobiliarias, las consultoras, los promotores nos ofrecen locales, viviendas, etc. para que las estudiemos. Nosotros seleccionamos aquellos inmuebles que ofrecen una relación rentabilidad – riesgo muy interesante tras analizarlos a través de nuestras herramientas de Big Data. Una vez analizados los publicamos en HOUSERS para que tú puedas decidir si te interesan o no y cuánto aportar. Estas oportunidades son muy interesantes ya que por un lado permiten obtener unos ingresos mensuales constantes derivados del alquiler más una plusvalía cuando se venda el bien en el futuro por la revalorización que experimentan las diferentes oportunidades. Puedes elegir entre viviendas, locales comerciales o naves industriales y convertirte en propietario de un producto seguro puesto que siempre tendrás un bien físico que respaldará tus aportaciones. 15 By Fernandopascullo (Own work) [GFDL (http://www.gnu.org/copyleft/fdl.html) or CC BY 3.0 (http://creativecommons.org/licenses/by/3.0)], via Wikimedia Commons www.housers.es 07Nuestra fórmula GANAR DINERO CON EL ALQUILER GANAR DINERO CON LA SUBIDA DE LOS PRECIOS El alquiler te permite ganar unos ingresos mensuales constantes El incremento del valor de los inmuebles aumenta el valor de tus aportaciones En Housers aconsejamos diversificar RENTABILIDAD CONJUNTA 16 www.housers.es La suma de estos dos factores permite conseguir rentabilidades muy altas 08- La compra de inmuebles a través de Housers | Manual del usuario | La ventaja de la compra de inmuebles La ventaja fundamental es el efecto conjunto de: En este tipo de oportunidades tienes por un lado, unos ingresos constantes mes a mes, con unas rentabilidades muy buenas* más la plusvalía en la venta del inmueble. En la siguiente tabla podéis ver este efecto conjunto para un periodo de 5 años. En las filas horizontales se encuentran los diferentes valores de la rentabilidad anual del alquiler, y en las columnas el incremento anual del precio del inmueble. Supongamos por ejemplo que tenemos un alquiler que nos da una rentabilidad anual media del 5%, y que el inmueble se aprecia un 4% anualmente durante el periodo, entonces en este caso la rentabilidad acumulada de la inversión en ese periodo es del 47%. Como veis este efecto multiplicador del incremento anual del precio de la vivienda, más la rentabilidad del alquiler, hace que se consigan altas rentabilidades con el modelo de Housers. % RENTABILIDAD ACUMULADA A 5 AÑOS RENTABILIDAD ANUAL DEL ALQUILER La rentabilidad por los alquileres mensuales La rentabilidad por la apreciación del valor del inmueble sobre la rentabilidad total de la oportunidad. INCREMENTO ANUAL DEL VALOR DE LA VIVIENDA 3% 4% 5% 6% 7% 3% 31% 37% 43% 49% 55% 4% 36% 42% 48% 54% 60% 5% 41% 47% 53% 59% 65% 6% 46% 52% 58% 64% 70% 7% 51% 57% 63% 69% 75% * Ver más información en: http://blog.housers.es/comparativa-de-la-rentabilidad-de-diferentes-instrumentos-financieros/ www.housers.es 17 09- La rentabilidad de las oportunidades publicadas en Housers comparada con otros productos financieros 18 En los planes de pensiones el problema principal es conseguir acertar con el tipo adecuado. Como se puede observar la rentabildad del producto no es muy larga. Su principal utilidad son las ventajas fiscales que ofrece pero sino, sería un producto poco recomendable. La compra de viviendas es un valor bastante seguro y con una buena rentabilidad, aunque depende del momento y del precio al que se compren los inmuebles. El problema es que esto como contamos anteriormente requiere de una aportación inicial muy importante y que no está al alcance de todo el mundo. Con Housers no es necesario y ya puedes convertirte en propietario de bienes desde 100€. Además hay que tener en cuenta los gastos de mantenimiento, trámites burocráticos, búsqueda de inquilinos, etc. que conlleva el mercado inmobiliario tradicional en vivienda y que suponen una reducción de la rentabilidad que en muchas ocasiones no se tiene en cuenta. Con los fondos de inversión ocurre algo parecido que con los planes de pensiones. La rentabilidad que ofrecen es baja para el riesgo que se puede correr si no se acierta en la elección del fondo adecuado. El crowdlending a empresas es una buena opción pero requiere de una alta diversificación de la cartera puesto que se corre el riesgo de que los préstamos sean fallidos y se pierda todo el dinero invertido. Las acciones (IBEX) presentan un alto riesgo si no se tienen unos conocimientos financieros altos o te asesoras correctamente. La media de rentabilidad de los últimos 15 años es muy baja para el riesgo en el que se incurre, sobre todo si se invierte cuando la Bolsa entra en un momento bajista o cuando la situación de los mercados es inestable. En definitiva, Housers permite convertirte en propietario de bienes inmuebles (bajo riesgo y alta rentabilidad) eliminando las barreras que hasta ahora existían en el mercado. No necesitas endeudarte para poder comprar inmuebles en el sector y puedes olvidarte de cualquier tipo de trámite burocrático, búsqueda de inquilinos, gestión de impagos, etc. La deuda pública siempre ha sido un producto bastante seguro y con una buena rentabilidad, aunque actualmente (según datos de Banco de Housers se encarga de todo y te ofrece aquellos inmuebles que son una verdadera oportunidad para que le saques rendimiento a tus ahorros. www.housers.es Rentabilidad y Seguridad El tamaño de las bolas es el producto de la seguridad por la rentabilidad Menor riesgo En el caso de los depósitos el riesgo que se corre es mínimo pero la rentabilidad también lo es, llegando a no cubrir en la mayoría de los casos la inflación existente. España), el rendimiento medio de la deuda pública en los mercados secundarios ha sido del 1,5%. Bonos del estado 15 años Depósitos Alquiler de Vivienda Planes de Pensiones Mejor relación riesgo/rentabilidad Housers Crowdfunding Fondos de Inversión Mayor riesgo Como se observa en la gráfica entre distintos tipos de productos financieros presentados, los inmuebles publicados en Housers es el mejor producto en función de la rentabilidad ofrecida y el riesgo soportado. Acciones Rentabilidad 0,00% 2,00% 4,00% 6,00% 8,00% 10,00% 12,00% Fuentes: Datos del estudio de Pablo Fernández, Alberto Ortiz, Pablo Fernández Acín, e Isabel Fernández Acín. Estimaciones de crowdfunding basadas en resultados de las plataformas. Estimaciones de Housers basadas en el Plan de Negocios. Evaluación del riesgo realizada por Housers. 10- La compra de inmuebles a través de Housers | Manual del usuario | Inmuebles publicados en Housers y los Fondos de Capital Privado Tasa Interna de Rentabilidad de los Fondos de Capital Privado (2004 - 2013) Tasa Interna de Rentabilidad de los Fondos de Capital Privado (2004 - 2013) 12% 10,7% 11% 10,4% 10% 10% Estos Fondos requieren que además de aportar fondos se aporten ideas (asesoramiento en definitiva) con el objetivo de poder encaminar a la compañía en su crecimiento. ¿Realmente es una producto interesante desde el punto de vista rentabilidad – riesgo para un ahorrador medio? Dejando de lado la necesidad de tener un conocimiento más o menos profundo del sistema financiero y del mundo de la empresa desde Housers pensamos que tienes mejores alternativas, sobre todo gracias a la posibilidad de diversificar tu cartera tanto como quieras. 09% 8,8% 08% 06% Según estudios recientes la rentabilidad anual de estos fondos en España en un periodo de 10 años (2003 – 2013) ha sido de un 2,9%. 04% 2,9% 03% 02% -0,5% -01% 00% -02% Los Fondos de Capital Privado (FCP) son agrupaciones de personas con conocimientos en los mercados que tienen como objetivo invertir en empresas con gran potencial – que estén en su etapa inicial – para incrementar el valor de las compañías y hacerlas más competitivas en el mercado local e internacional. Francia Francia Reino Reino Unido Unido Alemania Alemania Italia Italia España España Aunque no parece que sea una rentabilidad despreciable si lo comparamos con Housers parece algo insuficiente. Pero no todo es rentabilidad, además el riesgo que tienes que asumir es mínimo. Primero porque las oportunidades están analizadas y todos los imprevistos contemplados; segundo porque el capital que aportas nunca será excesivo porque eres tú mismo el que lo fijas; tercero porque puedes diversificar tu cartera de inmuebles tanto como te lo propongas y en aquellos proyectos que tú quieras. Fuente: Association Française des Investisseurs por la Croissance (AFIC) www.housers.es 19 11- Rentabilidad y PER de los inmuebles publicados en Housers El mercado inmobiliario se ha convertido en una alternativa muy atractiva a la hora de obtener una rentabilidad interesante porque en el mercado existen muchas oportunidades que permiten comprar a un precio bajo y vender posteriormente a un precio más alto. El mercado inmobiliario se caracteriza por una fuerte variación de precios entre unos territorios y otros, incluso entre diferentes zonas de una misma ciudad. No obstante, independientemente de este factor de corrección al alza o a la baja que es necesario aplicar cuando se quiere saber si se está comprando o no a buen precio, es posible calcular una aproximación de cuál debería ser el precio de una vivienda concreta. Para ello, basta con utilizar dos variables diferentes. Por un lado la rentabilidad bruta del alquiler; del otro lado, el PER (Price Earnings Ratio). 20 La rentabilidad bruta del alquiler es la relación existente entre los ingresos anuales procedentes del alquiler entre su precio de venta, en tanto por ciento. Por otro lado, el PER, no es más que el resultado de dividir el precio de venta entre los ingresos anuales procedentes de un alquiler. Esta cifra indica la cantidad de veces que la renta anual de un alquiler está contenida en el precio de venta del bien inmueble o, lo que es lo mismo, los años que se tardaría en pagar íntegramente la vivienda mediante el pago del alquiler si las condiciones no cambian. Santa Julia Troya Cruz Verde Santa Ana Puerta de Moros Convento de Jerusalen Ciudad Jardin Calle de Palma Delicias Media Housers Media Mercado* *Fuente: Banco de España www.housers.es El Banco de España, en los datos ofrecidos durante el primer trimestre de 2015 estableció una rentabilidad bruta del alquiler del 4,7% y un PER de 256 meses (ó 21,3 años). Por lo tanto, cuanto más bajo sea el PER de un inmueble en relación con la media de España (21,3) estaremos ante una oportunidad mucho más atractiva para comprar. En la siguiente tabla hemos obtenido la rentabilidad bruta y el PER de las oportunidades durante el primer año. Haciendo una media de las 4 se obtiene que la rentabilidad media del alquiler de los inmuebles publicados en Housers hasta este momento es del 7,13% mientras que la media del país es del 4,7%. Por otra parte el PER medio en los inmuebles publicados en Housers es de 14,12 mientras que la media española está situada en el 21,3. Esto significa que las inversiones en Housers presentan un PER más bajo y por tanto son mejores oportunidades para invertir. Como puedes ver, comprando los inmuebles que publicamos en Housers las rentabilidades que vas a obtener serán más altas que la media de España. Siempre te será más rentable comprar los inmuebles publicados en Housers que hacerlo tú mismo de manera individual, además de correr muchos menos riesgos y poder diversificar tu cartera inmobiliaria tanto como quieras. Precio de Adquisición Alquiler Anual Rentabilidad Bruta 62.000 4.800 7,74% 97.000 7.800 8,04% 130.000 194.960 178.000 120.048 406.580 379.500 243.391 9.273 15.273 12.000 7.800 29.100 23.700 16.500 PER 12,92 12,44 7,13% 7,83% 6,74% 6,50% 7,16% 6,25% 6,78% 14,02 12,77 14,83 15,39 13,97 16,01 14,75 7,13% 14,12 4,7% 21,3 12- La compra de inmuebles a través de Housers | Manual del usuario | Por qué es mejor convertirse en propietario a través de Housers Principalmente por una cuestión de riesgo. Y no olvides el resto de ventajas: Con Housers puedes diversificar tu cartera inmobiliaria y de esta manera disminuyes el riesgo al no tener que comprometer todo tu capital en un mismo inmueble. Si quieres aportar 100.000 euros en inmuebles y solo puedes comprar uno, estás apostando todo a un mismo activo. Si tienes problemas con alguna licencia, con el inquilino, tener que hacer reparaciones u obras en la finca, etc. esa aportación que has realizado puede no darte beneficios. En cambio si has puesto 10.000 euros en 10 oportunidades distintas, aunque una salga “rana”, no es tan preocupante, ya que las otras 9 compensan la falta de beneficios de la inversión con beneficio cero. Housers te permite aportar la cantidad que quieras, desde 100 euros, en los proyectos que tu elijas, facilitando la diversificación. Nosotros aconsejamos dividir tu capital entre 10 inmuebles de varios tipos (vivienda, locales, etc.) y diferentes ubicaciones para conseguir diversificar al máximo. Esto solo es posible con Housers, gracias a su modelo de negocio. Eres tú quien decides cuándo, dónde y cuánto comprar. Cuentas segregadas Rentabilidad atractiva Simplicidad Modelo conjunto Tu dinero está en una cuenta bancaria a tu nombre y no en una cuenta al nuestro. Consigue que tu dinero genere una gran rentabilidad. Sin trámites ni papeleos, desde el salón de tu casa con un clic. Todo el mundo puede invertir desde 100 €. 21 Menor riesgo Total transparencia Seguridad A beneficio Diversifica el riesgo frente al mercado inmobiliario tradicional participando en muchos proyectos. Toda la información está disponible en nuestra plataforma. Nuestra plataforma cumple con los más altos estándares de seguridad. Solo cobramos tarifas de gestión cuando tú cobras. Economía real A medida Mejora el hábitat Ahorro fiscal Aporta capital en proyectos reales, en empresas y en gente real. Construye tu propia cartera de proyectos, a corto y/o a largo plazo. Mejora el hábitat urbano con proyectos que te gusten. Algunos proyectos permiten un ahorro en tu declaración de la renta. www.housers.es 13El seguro del alquiler Es cierto que el precio de los inmuebles puede subir y bajar, y cada usuario debe decidir cuál es su escenario previsto para la evolución del sector inmobiliario en general y para los inmuebles en los que el participe en particular. Curva de Rentabilidad según la Rentabilidad del Alquiler. En Housers seguimos la evolución del mercado inmobiliario, y vamos dándoos noticias de cómo está evolucionando y de las previsiones se publican tanto en nuestro blog como en nuestras redes sociales. 22 La buena noticia es que bajo el modelo de negocio de Housers de explotación de viviendas, incluso en el caso de que el precio de la vivienda baje existe una protección debido a las rentas de los alquileres. En la siguiente gráfica mostramos cuanto tiene que bajar la vivienda (en un periodo de 3 años) para que se compense con los ingresos del alquiler, es decir que la rentabilidad acumulada total del periodo sea igual a cero. Pues bien, si nuestro inmueble nos da una rentabilidad anual del 4%, entonces la vivienda tendría que bajar más de un 12% acumulado en el periodo para perder con la elección. En el caso de una rentabilidad del 3% anual del alquiler, solo perderíamos si la vivienda bajase más de un 9% acumulado. Fuente: Análisis Housers www.housers.es Como vemos, para rentabilidades de alquiler en el rango bajo de las que se publican en Housers, la vivienda todavía tiene que bajar mucho más de precio (y ya ha bajado un 44% desde su precio más alto) para que nuestra cartera inmobiliaria en su conjunto sea negativa. Rentabilidad Acumulada en el periodo en funcion de: Cada uno de los usuarios debe decidir en qué momento del ciclo se encuentra el sector inmobiliario: si ya toco fondo, si ha comenzado a subir, si le falta poco, etc. Y en función de eso tomar las decisiones. Aquí, el objetivo es solo mostraros que el alquiler es un efecto paraguas a la posible bajada del precio de la vivienda. La rentabilidad del alquiler más la apreciación del valor del inmueble hace del sector inmobiliario un buen instrumento financiero. Con Housers, además puedes diversificar y aportar la cantidad que quieras. En la siguiente tabla puedes ver los mismos datos pero más detallados y para más valores de rentabilidades anuales del alquiler. Variacion del precio de la vivienda Como hemos visto, gracias a los alquileres, podemos incluso protegernos de un entorno de bajadas. El alquiler actúa como un seguro. Años: Anual -4,0% -3,5% -3,0% -2,5% -2,0% -1,5% -1,0% -0,5% 0,0% 0,5% 1,0% 1,5% 2,0% 2,5% 3,0% 3,5% 4,0% 3 Total -11,5% -10,1% -8,7% -7,3% -5,9% -4,4% -3,0% -1,5% 0,0% 1,5% 3,0% 4,6% 6,1% 7,7% 9,3% 10,9% 12,5% Rentabilidad anual del alquiler 3,0% -2,5% -1,1% 0,3% 1,7% 3,1% 4,6% 6,0% 7,5% 9,0% 10,5% 12,0% 13,6% 15,1% 16,7% 18,3% 19,9% 21,5% 3,5% -1,0% 0,4% 1,8% 3,2% 4,6% 6,1% 7,5% 9,0% 10,5% 12,0% 13,5% 15,1% 16,6% 18,2% 19,8% 21,4% 23,0% 4,0% 0,5% 1,9% 3,3% 4,7% 6,1% 7,6% 9,0% 10,5% 12,0% 13,5% 15,0% 16,6% 18,1% 19,7% 21,3% 22,9% 24,5% 4,5% 2,0% 3,4% 4,8% 6,2% 7,6% 9,1% 10,5% 12,0% 13,5% 15,0% 16,5% 18,1% 19,6% 21,2% 22,8% 24,4% 26,0% 5,0% 3,5% 4,9% 6,3% 7,7% 9,1% 10,6% 12,0% 13,5% 15,0% 16,5% 18,0% 19,6% 21,1% 22,7% 24,3% 25,9% 27,5% 5,5% 5,0% 6,4% 7,8% 9,2% 10,6% 12,1% 13,5% 15,0% 16,5% 18,0% 19,5% 21,1% 22,6% 24,2% 25,8% 27,4% 29,0% www.housers.es 23 141 2 3 3 formas de salida en Housers En Housers hemos estructurado el modelo para dar la mayor liquidez posible a tus aportaciones. Hay tres formas en las cuales el usuario puede hacer líquida su aportación: A - Cuando se alcance el objetivo de revalorización marcado: 24 Cuando el precio del inmueble está cercano al valor de salida, ese inmueble se pone a la venta. Al finalizar con éxito la venta, todos los usuarios recibirán la parte proporcional que les corresponda de las plusvalías. Ten en cuenta que no se recibirá el 100% de la plusvalía ya que hay costes tales como honorarios de abogados, que reducirán los beneficios brutos. Cabe señalar que este proceso puede llevar un cierto tiempo hasta que se formalicen y se realicen todos los trámites y pagos de impuestos necesarios. B - Cuando se alcance el objetivo de tiempo: Cuando se alcance el objetivo de tiempo de salida la propiedad se venderá a su precio de mercado. Para ello se realizará una tasación para ver cuál es su valor. En el caso de que sea negativa, Housers pondrá a disposición de los usuarios un sistema de votación para que se decida si se quiere prorrogar ese plazo y esperar a una salida mejor (ya que pueden darse circunstancias cíclicas que favorezcan esperar un tiempo mayor). En el caso de prórroga, el inmueble seguiría siendo alquilado y se pondrían nuevos objetivos de salida tanto temporales como de revalorización. C - En nuestro market place interno: Housers pone a disposición de sus usuarios un market place interno para vender las participaciones de tus inmuebles. En cualquier momento* puedes ejecutar esta opción eligiendo tú el precio de venta. Tu inversión se presenta como una oportunidad de “segunda mano” en la plataforma y está disponible para que otros inversores la adquieran. Housers te ofrece a ti y a los posibles compradores de tus participaciones una valoración estimada de la rentabilidad de tus participaciones, (estas valoraciones se actualizan mensualmente). Sin embargo, es tu decisión a qué precio quieres comprar o vender. Dependiendo del precio que estés ofreciendo para la venta de tus acciones, esta venta puede o no parecer atractiva a los compradores potenciales (y por lo tanto pueden o no comprar). Por supuesto, puedes ajustar el precio para que sea más atractivo. * Próximamente www.housers.es 15- La compra de inmuebles a través de Housers | Manual del usuario | Unas comisiones simples, justas y transparentes Nosotros cobramos por beneficio en vez de cobraros por el dinero invertido La comisión de gestión de Housers es del 10% sobre el beneficio en vez del 2% de tu cartera invertida. Y esto aunque no lo parezca es ¡MÁS ECONOMICO! Nuestra estructura de tarifas de gestión es más simple y competitiva que otras plataformas que basan su sistema de comisiones sobre el valor de la cartera del cliente. Y aquí os lo demostramos. La gran mayoría de las plataformas tienen un sistema de comisiones basado en la cartera gestionada o en el capital invertido, cobrando comisiones entre el 1% y el 2% de esa cantidad. Esto significa que las plataformas que tienen este sistema de comisiones te cobran por la inversión que realizas, y no por los beneficios que generan tus inversiones. Período Mensualidad 0 1 85,99 € 2 85,99 € 3 85,99 € 4 85,99 € 5 85,99 € 6 85,99 € 7 85,99 € 8 85,99 € 9 85,99 € 10 85,99 € 11 85,99 € 12 85,99 € TOTAL 1.031,92 € Nosotros en Housers hemos preferido no cobrar comisiones por la aportación que has realizado en la plataforma sino por los beneficios obtenidos. Si no tienes beneficios, Housers no te cobra nada. Pero en cambio, las otras plataformas con el sistema por cartera, aunque los préstamos sean fallidos, te siguen cobrando por el capital gestionado. Veamos los resultados totales mediante un ejemplo: Un préstamo de 1.000 euros al 6% anual en 12 cuotas. Vamos a comparar una comisión de cartera del 2% frente a nuestra comisión por beneficio del 10%. En la tabla tenéis los resultados: Intereses Amortización Capital vivo 4,87 € 81,13 € 4,47 € 81,52 € 4,08 € 81,92 € 3,68 € 82,32 € 3,28 € 82,72 € 2,87 € 83,12 € 2,47 € 83,52 € 2,06 € 83,93 € 1,65 € 84,34 € 1,24 € 84,75 € 0,83 € 85,16 € 0,42 € 85,58 € 31,92 € 1.000,00 € 1.000,00 918,87 837,35 755,44 673,12 590,40 507,28 423,76 339,83 255,49 170,74 85,58 0,00 € € € € € € € € € € € € € Capital Amortizado 81,13 162,65 244,56 326,88 409,60 492,72 576,24 660,17 744,51 829,26 914,42 1.000,00 Tarifa de gestión € € € € € € € € € € € € 1,67 € 1,40 € 1,26 € 1,12 € 0,98 € 0,85 € 0,71 € 0,57 € 0,43 € 0,28 € 0,14 € -0,00 € 9,40 € 29,4% Sobre coste 194% 25 Sobre 0,49 € 0,45 € 0,41 € 0,37 € 0,33 € 0,29 € 0,25 € 0,21 € 0,17 € 0,12 € 0,08 € 0,04 € 3,19 € www.housers.es El sistema de otras plataformas tiene un coste de un 194% más elevado que el de Housers: En este caso estarías pagando unas comisiones de 9,4 €, O de otra forma, el 29,4% de vuestros beneficios se quedan en forma de comisiones. La estructura de comisión por cartera al 2% representa un 194% más que la nuestra. Como veis, preferimos nuestro sistema. Creemos que es: Más justo Si no ganáis no recibimos nada por nuestra gestión. Más transparente 26 Un cálculo directo, siempre lo podéis calcular vosotros mismos. Más económico En casi todas las circunstancias. Más beneficioso Para periodos largos, y periodos donde se paga al final. www.housers.es 16- La compra de inmuebles a través de Housers | Manual del usuario | Rentabilidad histórica del inmobiliario Después de la corrección en el sector inmobiliario que algunos cifran en más del 40%* para la vivienda, se podría decir que en estos momentos existen grandes oportunidades en este sector, ya que la relación riesgo-beneficio puede que sea la más favorable entre una multitud de productos financieros. Si nos fijamos en otros países, este sector ya ha llegado a recuperarse e incluso a superar valoraciones anteriores, por lo que todo parece indicar que es un buen momento para tomar posiciones en el sector. Adicionalmente, si vemos los últimos datos estadísticos todo parece indicar que el sector inmobiliario ha tocado fondo y puede darse un cambio de ciclo. Pero aun así, muchas personas se preguntan por qué deben invertir en activos inmobiliarios y no en renta variable, o en depósitos, o en fondos de pensiones, etc. Pues bien, aquí vamos a intentar dar respuesta a estas preguntas, y a ver la lógica que indica que empezar a asignar un porcentaje mayor de la cartera a los activos inmobiliarios puede ser una buena idea. Generalmente hay dos grandes argumentos para no intervenir en este sector: la dificultad de comprar inmuebles de forma diversificada y fácil, y la existencia de muchos otros productos más simples y que prometen rentabilidades interesantes. Es cierto es que hasta el nacimiento de Housers participar en el sector inmobiliario era muy engorroso debido a los problemas que conlleva comprar activos “físicos” (problemas asociados a los inmuebles; como el mantenimiento, los permisos, los inquilinos, etc.) Pero gracias a Housers, todos estos trámites desaparecen, y tomar posiciones en el sector inmobiliario se asimila a cualquier otro activo. Todo se reduce ahora a un análisis de riesgo-rentabilidad y a una decisión de reparto de la cartera de inversión. El otro motivo clásico por los que las personas han preferido utilizar otros activos es por la rentabilidad. Muchas personas creen que el IBEX u otros instrumentos financieros pueden traer más rentabilidad, pero no siempre es así. En nuestra zona de news en www. housers.es ya vimos en un artículo, que a nivel internacional, los activos inmobiliarios a largo plazo suelen estar siempre en los primeros puestos. Pero veamos ahora que ha sucedido en España en los últimos 15 años con la rentabilidad de diferentes instrumentos financieros y su comparativa con el sector inmobiliario. Según unos estudios** de Pablo Fernández, Alberto Ortiz, Pablo Fernández Acín e Isabel Fernández, y cito textualmente “en el periodo diciembre 1999 - diciembre 2014, la rentabilidad anual media del IBEX 35 fue 3,28%, la de los bonos del Estado a 15 años 5,83%, la rentabilidad media de los fondos de pensiones fue 1,2%.”, “y la rentabilidad media de los fondos de inversión en España en los últimos 15 años 1,6%” Básicamente, resumiendo, la media de 15 años fue: Bonos del estado a 15 años: 5,83 % IBEX 35: 3,28 % Fondos de inversión: 1,6 % Fondos de pensiones: 1,2 % Asimismo, estos estudios, analizan con detalle los fondos de pensiones y los fondos de inversión y llegan a las siguientes conclusiones: “Entre los 313 fondos de pensiones con 15 años de historia, sólo 21 superaron la rentabilidad del IBEX 35, y sólo 2 superaron la rentabilidad de los bonos del Estado a 15 años. 58 fondos tuvieron rentabilidad promedio ¡negativa!” “Sólo 9 fondos de los 629 con 15 años tuvieron una rentabilidad superior a la de los bonos del estado a 15 años, 74 tuvieron una rentabilidad superior a la del IBEX 35. www.housers.es 27 Bilbao 28 Uno de los instrumentos que siempre ha traído una buena rentabilidad son los bonos del estado, pero hoy en día y con los intereses tan bajos, cualquier movimiento al alza de los intereses (un escenario con intereses mucho más bajos es difícil), solo puede conllevar una pérdida segura del valor de los bonos. Con lo que la relación rentabilidadriesgo no parece muy buena para aquellas personas no profesionales que se dedican a realizar trading diario. ¿Y los famosos depósitos bancarios? Pues ya sabemos dónde estamos, en nada o casi nada de rentabilidad. ¿Y cómo ha evolucionado el precio de la vivienda en este periodo? Tomando los datos de Wikipedia, que a su vez son datos del ministerio de Fomento, vemos que el metro cuadro costaba 829,2 euros en 1999 y en 2013 el coste era de 1481,17 euros. *** Una rentabilidad mayor a cualquiera de los instrumentos de inversión anteriormente descritos**** De los datos anteriores se obtiene una rentabilidad media del 5,62% en ese periodo, y eso es sólo para el valor de la vivienda, que si le sumamos los ingresos del alquiler, entre un 3% a un 5% anual, nos encontramos con rentabilidades entre el 8% y el 10%. Además el sector inmobiliario tiene ciertas garantías ya que al final las diferentes oportunidades están relacionadas con un inmueble que tiene una existencia “física” y no un Barcelona Madrid Valencia Sevilla *Ver nuestra área de News en www.housers.es **Estos estudios están disponibles en: http://papers.ssrn.com/sol3/papers.cfm?abstract_id=2574698 http://papers.ssrn.com/sol3/papers.cfm?abstract_id=2571287 *** http://es.wikipedia.org/wiki/Precio_de_la_vivienda_en_Espa%C3%B1a **** El dato para el 2014 no esta disponible en esa página, y aunque el resultado pueda variar ligeramente, el resultado del análisis seguiría siendo el mismo. www.housers.es 17- La compra de inmuebles a través de Housers | Manual del usuario | Diferencias con el mercado inmobiliario tradicional Antes VS Te esfuerzas por conseguir proyectos con buena rentabilidad Housers los busca por ti Concentras el riesgo invirtiendo en pocos inmuebles Housers te permite diversificar Necesitas una gran cantidad de capital Housers te permite decidir cuanto invertir Numerosos trámites En Housers es un solo clic Fiscalidad compleja Housers la simplifica por ti* Te resulta difícil comprar fuera de tu ciudad Housers lo hace por ti Tienes que hacer un análisis del mercado Housers lo hace por ti Te resulta difícil comprar fuera de tu ciudad Housers lo hace por ti 29 Housers te permite participar en el sector con todas las ventajas del inmobiliario eliminando todas sus desventajas. Housers te permite hacer líquida tu aportación en su plataforma de venta interna. Housers te permite diversificar tu cartera inmobiliaria. Housers te permite conseguir buenos precios de compra además de buenas rentabilidades. * Tienes que pagar impuestos en la compra, de notaria, de registro, de plusvalía, de licencias, etc. www.housers.es 18- Vende tus participaciones cuando quieras Housers te permite vender tus participaciones en un market place interno. Con diferencia respecto al sector inmobiliario tradicional, en Housers tú puedes vender tus participaciones cuando quieras. No tienes que ponerte de acuerdo con nadie. Housers se pone a tu disposición para que puedas vender las participaciones que quieras y cuando quieras. En cualquier momento, tú puedes ejercer esta opción eligiendo el precio que tú quieras. 30 Tu aportación se presenta como una oportunidad de “segunda mano” en la plataforma, y nuestro market place calcula en tiempo real el valor y la rentabilidad de tus participaciones para el nuevo usuario. El market place no solo sirve para vender tus participaciones, sino que puedes encontrar interesantes oportunidades de otros inmuebles. www.housers.es https://www.facebook.com/Housers.es https://twitter.com/Housers https://www.linkedin.com/company/housers https://www.youtube.com/channel/UCHrcqH4mSRjmnEL4ssccxSg https://plus.google.com/+HousersMadrid y mantente al día de noticias sobre el sector inmobiliario, promociones, tutoriales y nuevas oportunidades. Housers no proporciona asesoramiento financiero y nada en este documento debe interpretarse como inversión o asesoramiento financiero. La información que aparece en este artículo es sólo para fines de información general y no constituye asesoramiento específico. Tampoco es una solicitud, oferta o recomendación para invertir. Si tiene alguna duda sobre la idoneidad de una inversión, usted debe buscar asesoramiento financiero independiente. El valor de las inversiones puede bajar o subir. La rentabilidad pasada no es necesariamente indicativa de la rentabilidad futura. Existen riesgos asociados con una inversión en cualquiera de los productos que aparecen en nuestro sitio web. 32 C/Orfila 10 Bajo Izq. - 28010 Madrid 911 930 730 www.housers.es [email protected] www.housers.es