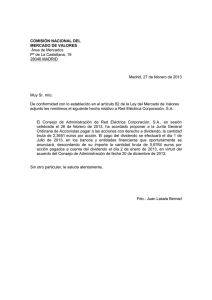

Una mirada a la IED de España en América Latina (1993

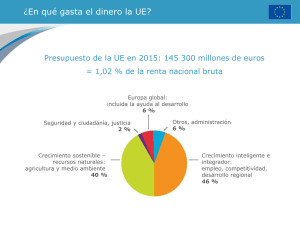

Anuncio