Nota de prensa

Anuncio

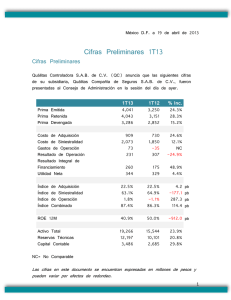

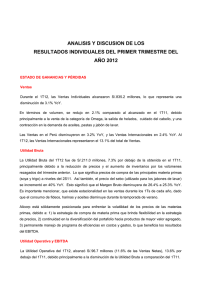

Estados Financieros Consolidados al Primer Trimestre 2013 Ingresos alcanzaron los S/. 1,221.5 millones, un aumento del 23.2% en comparación a los resultados del 1T12; el volumen de ventas alcanzó las 346.0 miles de toneladas, un aumento de 19.1% sobre el mismo período del 2012 principalmente por las ventas adicionales generadas por las empresas CONTACTO INVERSIONISTAS Ms. Fiorella Debernardi Baertl Treasury Manager & IRO T: (511) 315-0820 F: (511) 315-0867 E-mail: [email protected] adquiridas Industrias Teal y Pastificio Santa Amalia, así como el crecimiento en las categorías de galletas, pastas, aceites domésticos, detergentes así como alimentos para peces. Lima, Perú, 30 de abril 2013. Alicorp S.A.A. (“la Empresa” o “Alicorp”) (BVL: ALICORC1 y ALICORI1) publicó los estados financieros correspondientes al Primer Trimestre del 2013 (“1T13”). Los estados financieros se reportan en forma consolidada y de acuerdo a las Normas Internacionales de Información Financiera (NIIF) en Nuevos Soles nominales. Esta Nota de Prensa debe ser revisada en conjunto con los Estados Financieros y las Notas a los Estados Financieros publicados en la Superintendencia del Mercado de Valores (SMV). RESUMEN EJECUTIVO Las Ventas aumentaron en 23.2% y el volumen aumentó en 19.1% en el 1T13 en comparación del mismo trimestre del año anterior principalmente por las ventas generadas por las empresas adquiridas Industrias Teal y Pastificio Santa Amalia, así como el crecimiento en las categorías de galletas, pastas, aceites domésticos, detergentes y alimentos para peces,. La Utilidad Bruta durante el 1T13 fue de S/. 310.3 millones, un aumento de 16.6%, con respecto a los S/._266.1 millones alcanzados durante el 1T12, principalmente por los mayores volúmenes de ventas. El Margen Bruto fue de 25.4% en el 1T13, menor al 26.8% obtenido en el 1T12 debido a mayores costos de materia prima, principalmente trigo. El EBITDA alcanzó S/. 133.2 millones en el 1T13, versus los S/. 127.8 millones alcanzados en el 1T12. 1 El Margen EBITDA alcanzado en el 1T12 de 12.9%, disminuyó a 10.9% en el 1T13 debido a los mayores gastos operativos fijos y variables. Cabe señalar que este trimestre presentó gastos extraordinarios por S/. 11.6 MM generados por consultorías, asesorías legales, incentivos por despidos y otro tipo de comisiones relacionadas a las adquisiciones. Sin considerar estos gastos extraordinarios el margen EBITDA sería 11.9%. La Utilidad Neta del 1T13 fue de S/. 45.3 millones, una disminución de 56.3%, con respecto a los S/.103.7 millones alcanzados en el 1T12, periodo en el cual se realizó la venta del negocio de omega 3, el cual generó una utilidad de S/. 45.1 millones. Sin considerar la utilidad de este negocio, el margen neto del 1T12 sería 5.9%, en comparación con el 3.7% del 1T13. Este resultado se vio influenciado por los mayores gastos financieros y el impacto por diferencia de cambio. Durante el 1T13, hemos sido activos en innovación de productos, con el lanzamiento de 3 productos nuevos (una nueve presentación de la línea Plusbelle Effect, una nueva galleta dulce Okebon y una nueva variedad de manteca Panisuave), y relanzamiento de 2 productos (lavavajillas Zorro y Cristal). El 04 de enero 2013, Alicorp adquirió el 99.11% de las acciones comunes y el 93.68% de las acciones de inversión de Industrias Teal S.A. (“Teal”) por S/. 413.9 millones. Teal produce y comercializa panetones, chocolates, caramelos, harinas, pastas y galletas con la marca Sayón. El 06 de febrero de 2013, Alicorp adquirió, a través de su subsidiaria Industrias Alicorp do Brasil, el 100% de las acciones de la empresa brasilera Pastificio Santa Amalia S.A, (“Santa Amalia”) dedicada a la fabricación y comercialización de productos de consumo masivo como pastas, gelatinas, chocolate en polvo, galletas, panetones, salsas, entre otros y a la distribución de productos de cuidado personal y del hogar para terceros. Santa Amalia tiene 50 años de experiencia en el mercado brasilero y ocupa el cuarto lugar en ventas de pastas a nivel nacional y el primer lugar en el estado de Minas Gerais. El 15 de marzo de 2013 Alicorp emitió con éxito US$ 450.0 millones en bonos en el mercado internacional. Alicorp recibió de las clasificadoras internacionales de riesgo Fitch Ratings ("BBB") y Moody's ("Baa2") el grado de inversión con perspectiva estable. El 26 de marzo de 2013 se inauguró en Ecuador su nueva planta de producción de alimento balanceado marca Nicovita. 2 INFORMACIÓN FINANCIERA 1. 2. 3. Deuda Bruta a EBITDA se define como Total Deuda Financiera dividido entre EBITDA de los últimos 12 meses. Este EBITDA no considera el EBITDA generado por las empresas adquiridas. Si consideramos este EBITDA, el EBITDA últimos 12 meses es S/. 616 millones y Deuda Bruta/EBITDA 3.20x Apalancamiento se define como Total Pasivo dividido entre Patrimonio. ROE se define como la Utilidad Neta de los últimos 12 meses dividido entre Promedio de los últimos 12 meses de Patrimonio. 3 ESTADO DE GANANCIAS Y PÉRDIDAS Ventas Durante el 1T13, las ventas alcanzaron S/. 1,222.5 millones, lo que representa un crecimiento de 23.2% YoY. Las Ventas en el Perú aumentaron 10.8% YoY, y las Ventas Internacionales se incrementaron en 58.3% YoY. Al 1T13, las Ventas Internacionales representaron el 33.2% del total de Ventas creciendo principalmente en Brasil, Chile y Argentina. Los principales componentes del incremento de las ventas durante el 1T13 fueron las ventas adicionales generadas por las empresas adquiridas Industrias Teal y Pastificio Santa Amalia y las el crecimiento en las categorías de galletas, detergentes, aceites domésticos y aceites a granel. También contribuyeron a las ventas las categorías de alimento para peces en Chile (tras la adquisición de Salmofood) y alimento para camarón en Ecuador. En términos de volumen, aumentó en 19.1% comparado al alcanzado en el 1T12, principalmente por las ventas adicionales generadas por las empresas adquiridas Industrias Teal y Pastificio Santa Amalia y el crecimiento en las categorías de galletas, pastas y aceites domésticos en Perú; pastas, lavavajillas y detergentes en Argentina y alimento para camarones en Ecuador. Utilidad Bruta La Utilidad Bruta del 1T13 fue de S/. 310.3 millones, 16.6% por encima de la obtenida en el 1T12, principalmente por las ventas adicionales generadas por las empresas adquiridas Industrias Teal y Pastificio Santa Amalia y el crecimiento en los volúmenes de ventas. El Margen Bruto se redujo ligeramente del 26.8% a 25.4% YoY debido a mayores costos de materia prima, principalmente trigo. Alicorp está sólidamente posicionada para enfrentar la volatilidad de los precios de las materias primas, 4 debido a: 1) la estrategia de compra la cual brinda flexibilidad en la estrategia de precios, 2) permanente manejo de programa de eficiencias en costos y gastos, con el objetivo de incrementar la competitividad de Alicorp y 3) continuidad en la diversificación del portafolio hacia productos de mayor valor Utilidad Operativa y EBITDA La Utilidad Operativa del 1T13, alcanzó S/. 109.0 millones (8.9% de las Ventas Netas), 2.0% por encima del 1T12. La utilidad antes de intereses, impuestos, depreciación y amortización (EBITDA), fue de S/._133.2 millones durante el 1T13, superior a los S/._127.8 millones obtenidos en el 1T12, principalmente debido a 1) una mayor Utilidad Bruta a comparación del 1T12, 2) mayores gastos extraordinarios por 11.6 millones y a 3) un incremento en los gastos operativos durante el 1T13. En ese sentido, el margen EBITDA fue de 10.9% durante el 1T13, a comparación del 12.9% durante el 1T12. Si no consideramos los gastos extraordinarios de este periodo de S/. 11.6 millones, el margen EBITDA sería 11.9%. Gastos Financieros Netos Los Gastos Financieros Netos aumentaron durante el 1T13 en S/. 15.8 millones YoY, principalmente por un mayor monto de intereses por un endeudamiento más alto y por mayor diferencia de cambio. Utilidad Neta La Utilidad Neta durante el 1T13 fue de S/.45.3 millones (3.7% del total de ventas), debido principalmente mayores gastos operativos extraordinarios y mayores gastos financieros netos. La disminución de 56.3%, con respecto a los S/.103.7 millones alcanzados en el 1T12 se explica porque en este periodo se realizó la venta del negocio de omega 3, el cual generó una utilidad de S/. 45.1 millones. Sin considerar la utilidad de este negocio, el margen neto del 1T12 sería 5.9%. Este resultado se vio influenciado por los mayores gastos financieros y el impacto por diferencia de cambio. 5 La Utilidad por acción fue de S/. 0.053, menor al S/. 0.121 alcanzado el 1T12 debido a que en el 1T12 hubo una Utilidad Neta mayor por el ingreso de la venta de los activos de negocio de omega 3 BALANCE GENERAL Activos Al 31 de marzo de 2013, el Total de Activos aumentó en S/. 1,274 millones ó 29.7%, principalmente por un aumento de S/. 1,330.0 millones en Activos No Corrientes. El aumento en Activos No Corrientes, se explica principalmente por mayores niveles de plusvalía por la adquisición de Santa Amália y Teal y otros activos financieros. El Efectivo y Equivalentes al Efectivo disminuyó de S/. 496.1 millones a diciembre 2012 a S/. 162.9 millones a marzo 2013. Las Cuentas por Cobrar Comerciales se incrementaron de S/. 751.1 millones a diciembre 2012 a S/. 798.3 millones a marzo 2013. La cobranza se realizó en un promedio de 47.1 días durante el 1T13 versus 43.8 días durante el 4T12. Los Inventarios aumentaron de S/. 755.2 millones a diciembre 2012 a S/. 880.1 millones a marzo 2013, debido principalmente a un aumento de compras de materia prima, como resultado de la estrategia de compra de commodities. El número de días de rotación de inventarios se incremento de 82.4 a 88.4 días del 4T12 al 1T13, respectivamente. Los Gastos Pagados por Anticipado se incrementaron de S/. 38.4 millones a diciembre 2012 a S/. 71.8 millones a marzo 2013, principalmente por el aumento de comisiones e intereses por préstamos El rubro de Propiedades, Planta y Equipo se incrementó en S/. 172.3 millones, de S/. 1,326.8 millones a diciembre 2012 a S/. 1,499.1 millones a marzo 2013, principalmente por 1) la construcción de la nueva planta de detergentes en Lima, la cual se estima iniciara operaciones durante el 2013 y 2) la adquisición de un terreno en el cual se construirá el nuevo centro de distribución en Lima, el mismo que está en etapa de desarrollo. Asimismo, contribuyeron las adquisiciones de Industrias Teal y Santa Amália 6 Pasivos Al 31 de marzo de 2013, el Total de Pasivos se incrementó en S/. 1,306.3 millones o 60%. Este incremento se explica principalmente por el aumento de S/. 113.6 millones en Pasivos Corrientes, y el aumento de S/._1,192.7 millones en Pasivos No Corrientes. La variación en los Pasivos Corrientes se debió principalmente al aumento en S/. 165.7 millones en Otras Cuentas por Pagar (S/. 102. 5 millones por Dividendos por pagar, S/. 31.3 millones por un saldo por pagar por la compra de las acciones de Teal ), aumento de S/. 133.1 millones en Cuentas por Pagar Comerciales, disminución de S/. 145.0 millones en Otros Pasivos Financieros debido a menores financiamientos de importaciones y una disminución de S/. 43.8 millones en Provisión por Beneficios a los Trabajadores. El número de días de pago promedio a proveedores aumentó de 43.6 durante el 4T12 a 49.2días en el 1T13. Los Pasivos No Corrientes se incrementaron principalmente por un aumento de S/. 786.1 millones en Otros Pasivos Financieros, debido principalmente a: 1) la Emisión de bonos internacionales por US$ 450.0 millones, los cuales fueron destinados a reperfilar la deuda existente de corto y mediano plazo, 2) Deuda tributaria asumida al adquirir Santa Amalia por S/. 400.4 millones y 3) desembolso de US$ 40.0 millones para Salmofood para reperfilar la deuda de mediano plazo. La Deuda Financiera de Corto plazo totalizó en S/. 436.1 millones a Marzo 2013. La Empresa cuenta con líneas de crédito revolventes para el financiamiento de importaciones y capital de trabajo. La Deuda Financiera a Largo Plazo totalizó S/. 1,533.8 millones a marzo 2013. La Deuda a Largo Plazo representa el 77.9% del Total de la Deuda. La composición de moneda se reparte entre: 12% en Nuevos Soles, 67% en Dólares Americanos, 16% en Reales Brasileros y el 4% restante en Pesos Argentinos, considerando una duración promedio de 6.9 años (no incluye deuda financiera de corto plazo). Durante el 1T13, se realizaron un total de 4 operaciones de cobertura de tipo de cambio en el Perú y un total de 4 operaciones de cobertura de tasa de interés. En la actualidad la mayor parte de los financiamientos son nominados en tasa fija, ya sea directamente o a través de operaciones de derivados. La tasa promedio de las obligaciones en dólares americanos durante el 1T13 fue de 3.66 %. Patrimonio El Patrimonio disminuyó en S/. 32.3 millones ó un 1.5% disminuyendo de S/. 2,108.9 millones a diciembre 2012 a S/. 2,076.6 millones a marzo 2013, principalmente por la transferencia de Resultados Acumulados a Otras Cuentas por Pagar de S/. 102.5 millones por los Dividendos por Pagar y de la Utilidad del Ejercicio de S/. 45.3 millones. A marzo 2013, el ROE alcanzó 14.5% (el ratio considera el Patrimonio promedio y la Utilidad Neta de los últimos 12 meses). 7 El ROE sería 15.6% si incluyéramos la Utilidad Neta y el promedio del Patrimonio de los últimos 12 meses de las adquisiciones ESTADO DE FLUJOS DE EFECTIVO Actividades de Operación El Flujo de Efectivo proveniente de las Actividades de Operación durante el período enero a marzo 2013, fue de S/. 52.0 millones mientras que el obtenido durante el mismo periodo del 2012 fue de S/. -28.6 millones. La posición de caja de la Empresa totalizó S/. 163.0 millones a marzo 2013. Actividades de Inversión El Flujo de Efectivo de las Actividades de Inversión fue de S/. -697.7 millones durante el período enero a marzo 2013 mientras que durante el período enero a diciembre 2012 fue de S/.0.8 millones. El flujo neto durante el período de análisis, se debió principalmente a los desembolsos de S/. 571.7 millones por adquisiciones y S/. 118.1 millones por inversiones en CAPEX (principalmente por la adquisición de un terreno en Chilca, mejoras de las plantas de detergentes, pastas y salsas, además de la ampliación del centro de distribución en Arequipa). Actividades de Financiación El Flujo de Efectivo de las Actividades de Financiación fue de S/. 312.6 millones durante el período enero a marzo 2013, a comparación del obtenido en el mismo periodo del año anterior de S/. 98.6 millones; y se explica principalmente por mayores financiamientos de largo plazo como el de la emisión del bono internacional y las deudas vigentes de las empresas adquiridas Los financiamientos existentes para la Empresa están sujetos a ciertas restricciones de apalancamiento, liquidez, rentabilidad y patrimonio mínimo. Alicorp se encuentra en cumplimiento con los requerimientos de los contratos de créditos existentes, lo que brinda la posibilidad de tomar más deuda si es necesario. 8 Ratios de Liquidez y Endeudamiento En términos de liquidez, el ratio corriente disminuyó de 1.76 a diciembre 2012 a 1.57 a marzo 2013, debido principalmente a la reducción de caja. El ratio de apalancamiento aumentó de 1.00 a diciembre 2012 a 1.68 a marzo 2013, por el incremento de deuda financiera. Respecto al ratio Deuda/EBITDA, aumentó de 2.30 en diciembre 2012 a 3.5 a marzo 2013, también debido a mayores obligaciones financieras. El EBITDA de los últimos 12 meses es de S/. 565.8 millones (sin considerar el EBITDA de las adquisiciones). Si consideramos el EBITDA generado durante los últimos 12 meses de las empresas adquiridas, el ratio Deuda/EBITDA es 3.20x. OTRAS NOTICIAS IMPORTANTES Adquisición de Industrias Teal El 04 de enero del 2013 adquirimos el 99.11% de las acciones comunes y el 93.68% de las acciones de inversión de Industrias Teal S.A. por S/. 413.9 millones, Industrias Teal es uno de los mayores jugadores del mercado peruano de consumo masivo. El portafolio de Teal incluye harinas, pastas, galletas, chocolates y caramelos. Cubre gran parte del territorio nacional y exporta el 10% de sus ventas principalmente a Latinoamérica. Cuenta con una planta de producción y un local de oficinas administrativas y almacenes. Sus principales marcas dentro de la categoría de galletas son Margaritas, Soda Sayón, Zoológico, Vainilla; dentro de harinas cuenta con harinas Sayón y harinas Luciano. Las marcas adquiridas de Industrias Teal permitirán ingresar al mercado de caramelos, chocolates y panetones, además de desarrollar sinergias y economías de escala en categorías en las que ya participa Alicorp, como las de harinas, pastas y galletas, donde Sayón tiene un posicionamiento fuerte, no solo en el segmento de ingresos medios, donde se concentra Alicorp, sino en el de menores ingresos. Adquisición de Pastificio Santa Amalia El 06 de Febrero del 2013, Alicorp adquirió a través de su subsidiaria Industrias Alicorp do Brasil, el 100% de la empresa brasilera Pastificio Santa Amália S.A. por R$ 190 millones (aproximadamente US$ 95.8 millones), con el objetivo de liderar el mercado de pastas en Latinoamérica. Santa Amália se encuentra 9 ubicada en Minas Gerais, estado que cuenta con más de 20 millones de habitantes y representa un 8.9% del PBI de Brasil, siendo una de las economías más importantes de dicho país. Santa Amalia es uno de los principales jugadores de pastas en el mercado brasilero, con ventas brutas en el 2012 de R$ 523 millones (aproximadamente US$ 256 millones). Posee principalmente dos segmentos de negocio; 1) un portafolio propio de productos diversificados de consumo masivo de alimentos que incluye pastas, gelatina, chocolate y refrescos en polvo, panetones, salsas, galletas, entre otros y 2) distribución de productos de cuidado del hogar y cuidado personal para terceros. En Minas Gerais la empresa es líder en comercialización de pastas y es la segunda empresa líder en esta industria dentro de la región sudeste de Brasil. Emisión de Bonos Internacionales El 15 de marzo de 2013 Alicorp emitió con éxito US$ 450.0 millones en bonos en el mercado internacional bajo la Regla 144A y la Regulación S de la United States Securities Act de 1933. Alicorp recibió de las clasificadoras internacionales de riesgo Fitch Ratings ("BBB") y Moody's ("Baa2") el grado de inversión con perspectiva estable. Las clasificadoras de riesgo coincidieron en que Alicorp cuenta con un modelo de negocio estable el cual se basa en un sólido y diversificado portafolio de productos con marcas líderes en el mercado. El monto recaudado de esta emisión fue destinado para pagar la deuda financiera existente y financiar futuras inversiones en activo fijo. Inauguración de la planta Inbalnor El 26 de marzo de 2013, inauguramos nuestra nueva planta de producción de alimento balanceado marca Nicovita en Ecuador. Nuestra planta es una de las plantas más modernas del mundo en producción de alimentos balanceados para la acuicultura y cuenta con una capacidad para producir 100,000 toneladas de alimento balanceado anualmente. Lanzamiento y Relanzamiento de Productos Este trimestre hemos lanzado y relanzado productos en el negocio de Consumo Masivo Internacional y en el Negocio de Productos industriales. Los lanzamientos y relanzamientos correspondientes al primer trimestre del 2013 fueron: 10 En enero 2013 lanzamos en Argentina una nueva presentación de la línea Plusbelle Effect para el cuidado del cabello en versiones de 200 ml. Estas nuevas presentaciones son: Reparación Total, Extra Brillo y Color Brillante. El objetivo de esta estrategia es seguir construyendo valor de marca para Plusbelle a través de la consolidación en la industria de cuidado y belleza. En marzo 2013 lanzamos en Argentina una nueva galleta dulce, enfocada en los niños; Okebon Kids. Esta galleta cuenta con una nueva fórmula que tiene mayor contenido de leche y un plus de calcio, reforzando la percepción de una galleta más sana y nutritiva, profundizando el toque lúdico y divertido En Argentina también tuvimos dos relanzamientos dentro de la categoría de lavavajillas, bajo las marcas Zorro y Cristal en el mes de marzo. Esta estrategia busca ampliar nuestra participación de mercado al diferenciar mejor a estas 2 marcas que tenían la misma botella y una percepción muy similar sobre la calidad del producto, así logrando dirigirlas a 2 segmentos distinto. Lavavajillas Zorro: Darle mayor valor agregado a la marca Zorro, cambiando la botella, mejorando la calidad de la etiqueta y cambiando las variedades en ambas versiones: cremosas y cristalinas. 11 Lavavajillas Cristal: Cumple un rol de value for money para el segmento económico con variedades cremosas y cristalinas. En febrero 2013, dentro del Negocio de Productos Industriales, lanzamos en la plataforma de Proyectos, una nueva variedad dentro de la categoría de Mantecas, la extensión de línea Panisuave Plus, fortaleciendo su posicionamiento e incrementando su competitividad. El producto, además de ser el de más bajo costo del mercado, permitirá ahorrar hasta un 50% del consumo de azúcar en la receta tradicional de panes del día de un panadero básico, generándole un doble ahorro Finalmente, dentro de la misma categoría tuvimos el relanzamiento de la marca Famosa, con el objetivo de ofrecer los mejores resultados a sus clientes en sus procesos productivos dando la misma calidad de siempre y renovando su imagen, ahora viene en un empaque más moderno con recetas y consejos prácticos para alcanzar el éxito en el negocio de la panificación. Además, ahora Famosa es más saludable porque es 0% grasas trans (TFA). Sobre Alicorp Alicorp es una empresa líder en Consumo Masivo con casa matriz en Perú. La Empresa cuenta con 12 operaciones en otros países latinoamericanos: Brasil, Argentina, Chile, Colombia, Ecuador, y exporta a 23 países. La Empresa se especializa en tres líneas de negocio: 1) Consumo Masivo (alimentos, cuidado personal y del hogar) en el Perú, Brasil, Argentina, Ecuador, Colombia, Chile, 2) Productos Industriales (harinas industriales, mantecas industriales, pre-mezclas y productos de food service), y 3) Nutrición Animal (alimento balanceado para peces y camarones). Alicorp cuenta con más de 6,400 colaboradores en sus operaciones en el Perú y a nivel internacional. Las acciones comunes y de inversión de Alicorp se encuentran listadas en la Bolsa de Valores de Lima bajo los símbolos de ALICORC1 y ALICORI1, respectivamente Disclaimer Esta nota de prensa puede contener declaraciones a futuro referentes adquisiciones recientes, su impacto financiero y de negocios, creencias de la dirección y objetivos con respecto a las mismas y las expectativas actuales de la dirección del desempeño financiero y operativo en el futuro, con base en supuestos que se consideran actualmente válidos. Las declaraciones a futuro son declaraciones que no incluyan hechos históricos. Las palabras "anticipa", "podría", "puede", "planea", "cree", "estima", "espera", "proyecta", "pretende", "probablemente", "hará", "debería", "ser", y expresiones similares o cualesquiera otras palabras de significado similar ayudan a identificar esas afirmaciones como declaraciones a futuro. No hay certeza sobre si los eventos previstos ocurrirán, o el impacto que tendrán en los resultados de operación y situación financiera de Alicorp o de la Empresa consolidada, en caso ocurriesen. Alicorp no asume obligación alguna de actualizar las declaraciones a futuro incluidas en esta nota de prensa para reflejar eventos o circunstancias posteriores. Por favor, referirse a la sección de Análisis y Discusión de los Estados Financieros correspondientes al 31 de Marzo 2013 y otras publicaciones para la descripción de las operaciones y factores que puedan impactar los resultados financieros de la Empresa. 13