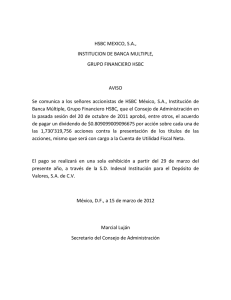

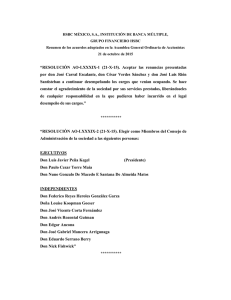

HSBC México, S.A., Institución de Banca Múltiple, Grupo Financiero

Anuncio