México inicia el año 2013 con la firma de ocho nuevos tratados

Anuncio

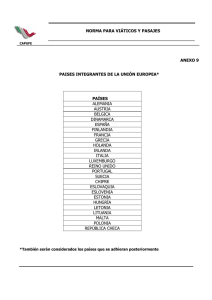

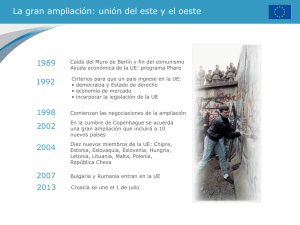

México inicia el año 2013 con la firma de ocho nuevos tratados internacionales para evitar la doble tributación Durante 2012 México continuó con la expansión de su red de tratados internacionales para evitar la doble tributación, al firmar los siguientes: con Estonia el 19 de octubre, con Hong Kong el 18 de junio, con Letonia el 20 de abril, con Lituania el 23 de febrero, con Malta el 17 de diciembre, con Qatar el 14 de mayo, con los Emiratos Árabes Unidos el 20 de noviembre, con Ucrania el 23 de enero1, y continúa en negociaciones para concluir tratados con otros países como Nicaragua. Los tratados firmados con Lituania y Ucrania entraron en vigor el 29 de noviembre y el 6 de diciembre de 2012 respectivamente, y surtieron efectos a partir del 1 de enero de 2013. El tratado con Hong Kong entró en vigor 7 de marzo, el de Letonia el 2 de marzo y el de Qatar el 9 de marzo de 2013; estos tres tratados surtirán efectos a partir del 1 de enero del 2014. Por otro lado, los tratados celebrados con Estonia, Malta y los Emiratos Árabes Unidos están pendientes de ser ratificados por la Cámara de Senadores del H. Congreso de la Unión. Con esto México ha celebrado una red de tratados internacionales para evitar la doble tributación con 53 países. La firma de los tratados que se analizan en este boletín, confirma la tendencia que nuestro país 1 Cabe mencionar que a la fecha de elaboración del presente artículo, el texto de los tratados que México firmó con Estonia y los Emiratos Árabes Unidos no se encontraba disponible; por lo tanto, el análisis de dichos tratados no forma parte del alcance de este documento. ha estado mostrando de celebrar convenios con países poco tradicionales, como lo son aquellos que se encontraban en la lista de países considerados como paraísos fiscales (v.gr. Hong Kong, Malta y los Emiratos Árabes Unidos), así como países de Europa del Este (Letonia, Lituania, Estonia y Ucrania), y Qatar. Destaca la inclusión de reglas estrictas para limitar el otorgamiento de los beneficios de tratado y de diversas reglas antiabuso, con el fin de evitar el uso indebido de dichos tratados. Todos los tratados incorporan los elementos básicos del Convenio Modelo de la Organización para la Cooperación y el Desarrollo Económico (OCDE), aunque de forma similar a como sucede con otros tratados celebrados por México y a lo establecido en el propio Convenio Modelo de las Naciones Unidas, éstos incluyen disposiciones que otorgan mayores derechos al estado fuente para gravar los ingresos que ahí se generen (como acontece en el caso de dividendos, intereses, regalías, ganancias de capital), así como con la inclusión de un concepto amplío de establecimiento permanente. Impuestos Comprendidos Como la mayoría de los tratados fiscales firmados recientemente por México, los celebrados con Hong Kong, Letonia, Lituania, Malta, Qatar y Ucrania incluyen al impuesto empresarial a tasa única (IETU), como uno de los impuestos comprendidos. Residencia A diferencia del criterio utilizado en el artículo 4(1) del Convenio Modelo de la OCDE para determinar la residencia para efectos de los tratados internacionales para evitar la doble tributación, (que requiere que una persona sea “sujeta a imposición” en el país que corresponda), los tratados con Hong Kong y Qatar incluyen supuestos específicos para determinar la residencia fiscal en esos países para fines de tratado, los cuales no necesariamente requieren que la persona sea sujeta a imposición. De igual forma, el tratado con Malta prevé que una asociación en participación (partnership), puede ser considerada residente para efectos de tratado, siempre que el ingreso que obtenga sea sujeto a imposición en su país, ya sea de la propia asociación o de sus asociados. En relación a la “regla de desempate” que sirve para determinar el país en que una compañía es residente para fines de tratado, en caso de tener una doble residencia, todos los tratados analizados incluyen la disposición alternativa mencionada en los Comentarios al Modelo de la OCDE (Párrafo 24.1 de los comentarios al artículo 4), la cual establece que las autoridades competentes deberán resolver de mutuo acuerdo mediante un procedimiento amistoso la aplicación del tratado para este tipo de compañías. De forma similar a otros tratados celebrados por México, los tratados con Hong Kong, Letonia, Lituania y Qatar prevén que en caso de que las autoridades no lleguen a un acuerdo para determinar el país en que una compañía será residente para fines de tratado, entonces los beneficios del mismo no serán aplicables. Establecimiento permanente En observancia a la actualización que sufrieron los Comentarios al Convenio Modelo de la OCDE en 2008 (párrafos 42.11 – 42.48 de los comentarios al artículo 5), los tratados con Hong Kong, Lituania, Malta, Qatar y Ucrania incluyen una definición amplía de establecimiento permanente, dentro de la cual se contempla a los servicios (incluyendo los de consultoría), prestados por una empresa a través de empleados u otro tipo de personal contratado por la empresa extranjera, siempre que las actividades en el otro país tengan una duración por un lapso mayor a 183 días dentro de un período de 12 meses. Los tratados con Malta y Ucrania incluyen un supuesto similar de establecimiento permanente para personas físicas. Algunos de los tratados que se analizan hacen referencia de manera explícita a ciertas actividades que pudieran dar lugar a un establecimiento permanente, adicionales a las que se mencionan en el artículo 5(2) del Convenio Modelo de la OCDE, como lo son el uso de instalaciones o estructuras para la exploración de recursos naturales (tratados con Qatar y Ucrania), los puntos de venta de mercancías en liquidación (tratado con Ucrania), y puntos de venta, granjas o plantaciones (tratado con Qatar). En línea con el Convenio Modelo de las Naciones Unidas y con la mayoría de los tratados firmados por México, los tratados objeto de éste análisis establecen que las obras de construcción y los proyectos de instalación podrían crear un establecimiento permanente, cuando dichas actividades excedan un período de seis meses. Por su parte, el tratado con Letonia establece que un establecimiento permanente puede crearse por la realización de actividades de exploración de los mares o de recursos naturales, si dichas actividades se realizan por un lapso de más de 90 días en un período de 12 meses. De manera similar a otros tratados firmados por México y al Convenio Modelo de las Naciones Unidas, los tratados con Hong Kong, Letonia, Lituania, Malta y Ucrania incluyen una disposición que permite atribuir ganancias a un establecimiento permanente, derivadas de la venta de bienes y mercancías de naturaleza análoga a los que dicho establecimiento permanente vende (lo que comúnmente se conoce como “fuerza de atracción limitada”). En el caso de los tratados con Hong Kong, Letonia, Lituania y Malta, dicha disposición no será aplicable si se prueba que las ventas no se realizaron con el propósito de obtener los beneficios del tratado o evitar el pago de impuestos. Ingresos por Rentas La definición de “bienes inmuebles” incluido en el tratado celebrado con Lituania es más amplío que el contenido en el artículo 6(2) del Convenio Modelo de la OCDE, al incluir a las opciones o derechos similares para la compra de bienes inmuebles dentro de la misma; lo cual constituye una característica probablemente única en los tratados hasta ahora firmados por México. Adicionalmente, el propio tratado con Lituania establece que en el caso de que la tenencia de acciones u otro derecho similar, en una compañía, permita al accionista el uso o goce temporal de bienes inmuebles propiedad de la misma, entonces el ingreso que derive de dicho uso o goce puede ser gravado en el país en el que los bienes inmuebles estén situados. Transportación Internacional Los tratados con Malta, Qatar, Lituania, Ucrania y Letonia contienen una definición del término “transportación internacional”, similar a la comprendida en otros tratados firmados por México. Dicha definición incluye las ganancias provenientes de la explotación de buques o aeronaves (tanto de tiempo completo como por viaje), así como de la explotación de buques o aeronaves a casco desnudo, cuando sean operados en tráfico internacional por el arrendatario y las ganancias sean obtenidas por un residente de uno de los estados contratantes, que se dedique a la explotación de buques o aeronaves en tráfico internacional. Conforme a los referidos tratados, las ganancias derivadas de la utilización o arrendamiento de contenedores en tráfico internacional (incluyendo remolques, barcazas y equipo relacionado con el transporte de contenedores), también tendrán el tratamiento de “transportación internacional”, siempre que dicha utilización o arrendamiento sea de manera incidental a la explotación de buques y aeronaves en tráfico internacional. En línea con la reserva que México efectuó a los Comentarios al artículo 8 del Convenio Modelo de la OCDE, (que pretende gravar las ganancias provenientes de la disposición referente a la hotelería o alojamiento), los tratados con Letonia y Ucrania excluyen las ganancias derivadas de la operación de hoteles del alcance de la “transportación internacional”. Dividendos En México no existe una retención en el pago de dividendos, por lo cual el hecho de contar con tratados que establezcan tasas reducidas de retención, resulta relevante únicamente para aquellos casos en que residentes mexicanos tengan participación en subsidiarias ubicadas en otros países. En Hong Kong, Qatar y Malta tampoco existe retención en el pago de dividendos, por lo que resulta lógico que en los tratados con esos países se establezca que los dividendos sólo pueden gravarse en el país de residencia del accionista de la sociedad que distribuya el dividendo, y no permita que el estado fuente pueda retener impuesto alguno en la distribución de utilidades. En la legislación doméstica de Lituania y Ucrania se contempla una tasa de retención sobre dividendos del 15%, mientras que en Letonia la tasa de retención es del 10%. Los tratados celebrados por México con Letonia y Ucrania contemplan tasas de retención reducida del 5% cuando la tenencia accionaria sea mayor del 10 y 25% respectivamente, mientras que el tratado con Lituania prevé una tasa del cero por ciento, siempre que la tenencia accionaria supere el 10%. De no cumplirse con los porcentajes antes señalados, las tasas de retención aplicables serán las mismas que las establecidas en la legislación doméstica de aquéllos países (10% para Letonia y 15% para Ucrania y Lituania). Intereses En el caso de pago de intereses al extranjero, la tasa general de retención en México es del 30%, resultando aplicables en ciertos casos tasas especiales, como el 4.9% en intereses pagados a (o por) instituciones financieras registradas, o un 40% a pagos realizados a paraísos fiscales con ciertas excepciones. En Hong Kong y Malta, los intereses pagados a residentes en el extranjero no son objeto de retención alguna, mientras que en los demás países con los cuales se concluyeron los tratados analizados en este documento, las tasas de retención en el pago de intereses son por lo general del 10% o menores (siendo la tasa del 15% en Ucrania la mayor). Todos los tratados objeto de análisis contemplan una tasa de retención reducida del 10% en la mayoría de los supuestos de pago de intereses inter-compañías; la menor tasa posible bajo los tratados mexicanos. Por su parte, los tratados con Letonia, Qatar y Malta incluyen una tasa de retención del 5% para el caso de intereses pagados a bancos (en el caso de Letonia, la tasa de retención también es aplicable al pago de intereses realizados por los bancos), mientras que el tratado con Hong Kong establece una tasa de retención reducida del 4.9% a los intereses pagados a dichas instituciones financieras. De igual forma, existen ciertos supuestos en los tratados analizados en los que el pago de intereses está exento de retención, como sucede en el caso intereses pagados por o a favor del Gobierno o sus subdivisiones políticas o autoridades locales, con excepción de Qatar, en los que la exención aplica únicamente a los pagos por intereses efectuados a dichos órganos de gobierno, y no es aplicable a los pagos que éstos realicen. Los tratados con Hong Kong, Letonia, Lituania, Malta y Qatar incluyen una exención al pago de intereses realizado a ciertas instituciones financieras, mientras que el tratado con Letonia exime de la retención a los pagos realizados a ciertos fondos de pensiones que estén exentos en su país. De manera similar a como sucede con la mayoría de tratados para evitar la doble imposición firmados por México, los tratados analizados incluyen una definición “amplia” de intereses que hace referencia a la legislación doméstica de los estados contratantes. Regalías y Asistencia Técnica En México, las regalías pagadas residentes en el extranjero son generalmente sujetas a una retención del 25%; la tasa del 5% resulta aplicable para el caso de las pagadas por el uso o goce de carros de ferrocarril; la del 30% aplica a las relacionadas con el uso o goce de patentes y marcas, mientras que la del 40% a las pagadas a ciertos paraísos fiscales. Los tratados que se analizan contemplan una tasa de retención reducida del 10% sobre las regalías que se paguen. Ninguno de los tratados en estudio incluye a la asistencia técnica dentro de la definición de regalías y por lo tanto, los pagos por este concepto debieran estar exentos de gravamen en el estado fuente, al considerarse como beneficios empresariales, excepto en el caso que exista un establecimiento permanente en dicho país. La definición del término “regalías” establecida en los tratados con Ucrania, Hong Kong y Lituania es más amplia que la prevista en el Convenio Modelo de la OCDE, al incluir en ella al derecho de utilizar medios visuales o sonidos transmitidos vía satélite, cable de fibra óptica, o tecnología similar. Ganancias de Capital Por lo general, todos los tratados permiten que el estado fuente (es decir, aquél donde resida la compañía cuyas acciones están siendo vendidas), aplique un impuesto a los extranjeros por las ganancias de capital obtenidas en la venta de acciones. Sin embargo, los tratados con Lituania, Malta y Qatar, únicamente permiten el gravamen de las ganancias de capital que deriven de la venta de acciones en el estado fuente, cuando el vendedor hubiera tenido la tenencia de por lo menos el 25% del capital de la compañía emisora de las acciones dentro de un plazo mínimo de 12 meses. La tasa impositiva que puede aplicarse sobre la ganancia neta en dichas operaciones está topada al 20% en los tratados de Lituania y Letonia; en el tratado de Qatar establece que el tope de tasa impositiva será de 10% de la ganancia, siempre que la enajenación sea realizada por un estado contratante o una entidad propiedad de éste. El Protocolo del tratado con Lituania incluye una disposición comúnmente conocida como “cláusula de nación más favorecida”, en la que se establece que si México llega a firmar un tratado para evitar la doble tributación con otro país, que prevea una tasa menor al 20% de la ganancia neta contemplada en dicho tratado (para los casos en que el enajenante tenga una participación de por lo menos 25% del capital de la entidad dentro de un período de 12 meses), entonces esa tasa menor automáticamente aplicará para fines de este tratado con Lituania. De manera similar a lo establecido en los tratados que México ha firmado con Holanda, Suiza y los Estados Unidos, los tratados con Malta, Hong Kong y Letonia contienen una cláusula que permite el diferimiento del impuesto que se derive de la ganancia en la enajenación de acciones, efectuadas tratándose de reorganización de sociedades. Dicha cláusula de diferimiento para reorganización de sociedades, resulta aplicable cuando la transferencia de acciones se realice entre miembros del mismo grupo de compañías, siempre y cuando la remuneración consista en acciones u otro derecho corporativo en el capital del adquirente u otra compañía (que sea residente del mismo estado contratante para efectos del tratado con Hong Kong, o un residente de alguno de los estados contratantes o con un país con quien México tenga un “acuerdo amplio de intercambio de información” para el caso de Letonia y Malta) que posea, directa o indirectamente, por lo menos el 80% de las acciones con derecho a voto del capital del adquirente. Existen requisitos adicionales para poder aplicar la referida cláusula de reorganización. Por su parte, el tratado con Malta establece que la enajenación de acciones efectuadas por compañías aseguradoras, de fondos de pensiones, así como la venta de acciones (en ciertos casos), que se realice a través de mercados reconocidos sólo será gravada en el Estado en que el accionista resida. Limitación de beneficios y reglas antiabuso México negoció la inclusión de reglas estrictas de limitación del otorgamiento de beneficios de tratado y de disposiciones antiabuso en los tratados, con la finalidad de proteger sus intereses y evitar el uso inapropiado de dichos tratados. Destaca que los tratados con Letonia y Malta establecen el requisito de que los ingresos deben ser “sujetos a imposición” para acceder a los beneficios del tratado. En caso de que los ingresos estén total o parcialmente exentos de gravamen, con base en un régimen especial de conformidad con la legislación o prácticas administrativas de cualquiera de los estados, los beneficios de los tratados le serán negados. Para tal efecto, se considerará que existe un régimen especial cuando los dos estados contratantes así lo hayan convenido bajo un procedimiento de mutuo acuerdo. Por su parte, el tratado con Lituania establece una disposición antiabuso que niega los beneficios del tratado, cuando el propósito principal de la obtención o existencia de residencia para efectos fiscales sea el obtener los beneficios del tratado, mientras que el tratado con Ucrania niega los beneficios en caso de ingresos por intereses y regalías, cuando tengan el mismo propósito de beneficiarse de dicho tratado. Una disposición para evitar la erosión de la base, fue incluida en los tratados con Hong Kong y Malta. De acuerdo con dicha regulación, los artículos referentes a dividendos, intereses y regalías, (sólo intereses y regalías para Malta), no serán aplicables si dichos conceptos son pagados en una transacción o una serie de transacciones que estén estructuradas de tal manera que el receptor del ingreso que tenga derecho a los beneficios del tratado, reciba dicho ingreso proveniente del otro estado contratante, pero que a su vez pague directa o indirectamente por lo menos el 50% de dicho ingreso (en cualquier momento o por otro medio), a otra persona la cual no sea residente del estado contratante, la cual si hubiera recibido el mismo ingreso directamente del país fuente, no hubiera tenido derecho a los beneficios del tratado o a beneficios equivalentes a los provistos en dicho tratado. De forma similar a otros tratados firmados por México, los tratados con Malta, Ucrania y Qatar establecen que ninguna de sus disposiciones limitará a la aplicación de reglas de “controlled foreign companies” (regímenes fiscales preferentes para el caso de México), mientras que los tratados con Hong Kong, Malta y Qatar determinan que las disposiciones de dichos tratados no impedirán la aplicación de reglas de subcapitalización establecidas en la legislación doméstica. Ernst & Young Aseguramiento | Asesoría | Fiscal | Transacciones Acerca de los Servicios Fiscales de Ernst & Young Su negocio sólo alcanzará su verdadero potencial si lo construye sobre sólidos cimientos y lo acrecienta de manera sostenible. En Ernst & Young creemos que cumplir con sus obligaciones fiscales de manera responsable y proactiva puede marcar una diferencia fundamental. Por lo tanto, nuestros 25,000 talentosos profesionales de impuestos, en más de 135 países, le ofrecen conocimiento técnico, experiencia en negocios, metodologías congruentes y un firme compromiso de brindar un servicio de calidad, en el lugar del mundo dondequiera usted se encuentre y sin importar el servicio fiscal que necesite. Así es como Ernst & Young marca la diferencia. Para mayor información visite www.ey.com/mx © 2013 Mancera, S.C. Integrante de Ernst & Young Global Derechos reservados Ernst & Young se refiere a la organización global de firmas miembro conocida como Ernst & Young Global Limited, en la que cada una de ellas actúa como una entidad legal separada. Ernst & Young Global Limited no provee servicios a clientes. El tratado de Hong Kong también establece que dicho tratado no impedirá la aplicación de la legislación doméstica en relación con los créditos respaldados. Contactos: Koen van ‘t Hek [email protected] Pedro Quirós [email protected] Este boletín ha sido preparado cuidadosamente por los profesionales de Ernst & Young, contiene comentarios de carácter general sobre la aplicación de las normas fiscales, sin que en ningún momento, deba considerarse como asesoría profesional sobre el caso concreto. Por tal motivo, no se recomienda tomar medidas basadas en dicha información sin que exista la debida asesoría profesional previa. Asímismo, aunque procuramos brindarle información veráz y oportuna, no garantizamos que la contenida en este documento sea vigente y correcta al momento que se reciba o consulte, o que continuará siendo válida en el futuro; por lo que Ernst & Young no se responsabiliza de eventuales errores o inexactitudes que este documento pudiera contener. Derechos reservados en trámite. Giovanni Castillo [email protected] Document Ernst & Young title -Additional México text