22214029.18W.Boletín 2014.07

Anuncio

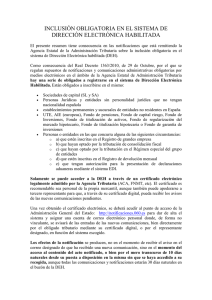

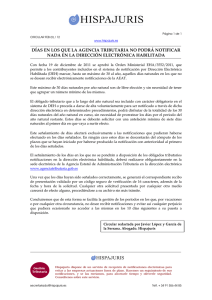

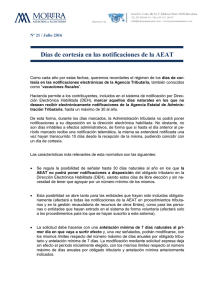

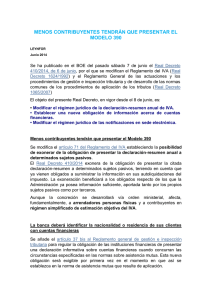

Paseoo de la Castellana 144 - 5º. 28046 MADRID Tel (34) 914 430 777 Fax (34) 915 352 555 E-mail: mail: [email protected] NEWSLETTER Mayo Mayo-Junio de 2014 Sumario I. EDITORIAL................................................................................................................................ ................................ ...................................... 2 1. El derecho al olvido en Internet. Comentario a la Sentencia del Tribunal Tribunal de Justicia de la Unión Europea (Gran Sala) de 13 de mayo de 2014 (TJUE\2014\85). (TJUE ................................ .......................................................... 2 II. LEGISLACIÓN ................................................................................................ ................................ ................................................................. 4 1. Real Decreto 304/2014, 4, de 5 de mayo, por el que se aprueba el Reglamento de la Ley 10/2010, de 28 de abril, de prevención del blanqueo de capitales y de la financiación del terrorismo ............. 4 2. Ley 9/2014, de 9 de mayo, may General de Telecomunicaciones ....................................................... ................................ 6 3. Real Decreto 413/2014, de 6 de junio, por el que se regula la actividad de producción de energía eléctrica a partir de fuentes de energía renovables, cogeneración cogeneración y residuos ........................ 9 4. Real Decreto 418/2014, de 6 de junio, por el que se modifica el procedimiento de tramitación de las reclamaciones al Estado por salarios de tramitación en juicios por despido .......................... 10 5. Ley 10/2014, de 26 de julio, de ordenación, supervisión y solvencia de entidades de crédito .. 11 III. JURISPRUDENCIA ................................................................................................ ................................ ....................................................... 12 1. Devolución del céntimo sanitario (Resolución del Tribunal Económico Administrativo Central, Sala Segunda, de 24 de abril de 2014). ................................................................ ............................................................. 13 2. Derecho del mediador a la retribución pactada (Sentencia del Tribunal Supremo, Sala de lo Civil, de 21 de mayo de 2014, recurso nº 972/2012). ................................................................ ....................................... 13 3. Reparto de la obligación de recogida y entrega de los menores, así como de los costes del traslado, entre los progenitores separados (Sentencia del Tribunal Supremo, Sala de lo Civil, de 26 de mayo de 2014, recurso nº 2710/2012). ................................................................ ......................................................... 14 4. Inconstitucionalidad del euro por receta (Sentencias del Tribunal Constitucional de 6 de mayo de 2014, recurso de inconstitucionalidad 7208/2012, y de 3 de junio de 2014, recurso de inconstitucionalidad 191/2013) ................................................................................................ ......................................... 14 IV. NOTICIAS ................................................................................................................................ ................................ ...................................... 15 1. La abdicación del Rey. ................................................................................................ ............................................... 15 2. Las notificaciones electrónicas obligatorias. obligat ................................................................ .............................................. 15 3. Anteproyectos de reforma tributaria................................................................ tributaria ........................................................... 20 NEWSLETTER Mayo-Junio de 2014 I. 1. EDITORIAL Ell derecho al olvido en Internet. Comentario a la Sentencia Sentencia del Tribunal de Justicia de la Unión ón Europea (Gran Sala) de 13 de mayo de 2014 (TJUE\2014\85). (TJU El TJUE declara que Google está obligado a eliminar de la lista de resultados obtenida a partir del nombre de una persona, los vínculos vínculos a páginas web de terceros que contengan información relativa a esa persona, incluso si el nombre de la persona en cuestión no se borra de las páginas web y aunque la publicación realizada sea lícita. A un ciudadano español, el Sr. Costeja González, le cabe el honor de haber ganado una batalla desigual contra Google, al obtener una importante sentencia del Tribunal de Justicia de la Unión Europea (TJUE) sobre el derecho al olvido en Internet, es decir el derecho a que desaparezcan de los buscadores los datos personales, incluido el nombre, de las personas que así lo quieran. El derecho a ser “olvidado” es importante para cualquiera, y sobre sobre todo para quien aparezca en Internet en noticias desfavorables, que perjudiquen o distorsionen su imagen o su nombre, o afecten en sentido amplio a su vida privada y a su dignidad. Internet se nutre de todo tipo de fuentes de diferente calidad, sin apenas apenas control, y puede causar serio daño, o simplemente dar una idea falsa o caduca. Alguien, por ejemplo, que se haya visto envuelto en la investigación de un hecho ilegal, puede aparecer vinculado a tal hecho durante décadas, por mucho que al término de la investigación haya quedado en evidencia su más completa inocencia. O, si esa persona tuvo alguna responsabilidad pasada, la sombra de su culpa la persigue mucho después de haber expiado el pecado. Hemos conocido el caso de un gran profesor de enseñanza secundaria, que después de 26 años tuvo que abandonar su colegio, por pura presión de su entorno académico, tras conocerse por Internet que en su juventud, y viviendo en otro país, había estado vagamente relacionado con un caso de abusos sexuales. O el caso caso de un sacerdote que cuando todavía no lo era había mantenido relaciones con una menor, y si bien tal hecho nunca había dado lugar a una pena o sanción cualquiera, no podía impedir que ese episodio fuera lo primero que apareciera en Internet al buscar su nombre. A consecuencia de ello, al cabo de varias décadas, la organización humanitaria para la que trabajaba desinteresadamente había dejado de recibir importantes donaciones. El caso del Sr. Costeja es mucho menos dramático, aunque igualmente ilustrativo. ilustrativ Ocurría que cualquier internauta que buscara su nombre en Google Search encontraba un vínculo a la página web de un periódico que había publicado anuncios relativos a un embargo y una subasta por deudas a la Seguridad Social. La publicación de los anuncios anunc se remontaba a 16 años antes. Página 2 de 24 NEWSLETTER Mayo-Junio de 2014 El Sr. Costeja alegó que tenía derecho a que su nombre no apareciera en la lista de vínculos de la búsqueda en Google, y que la deuda que había dado lugar a la subasta estaba solucionada desde hacía años y carecía de relevancia. Frente a ello, Google alegó que los motores de búsqueda tratan los datos de manera indiferenciada, puesto que los capturan de otras páginas (en este caso la web de un periódico), y que el buscador no es responsable de lo que se publica, porque lo único que hace es extraer u organizar los datos en el marco de sus programas de indexación, comunicar esos datos y facilitar el acceso a los mismos a los usuarios. El Tribunal observa que Google indexa páginas web de todo el mundo por medio de sus “arañas” o “robots”, es decir programas informáticos que rastrean o barren metódicamente esas páginas web, almacenan la información rastreada en un lugar secreto, facilitan el acceso a la información una vez indexada, y aprovechan para incluir publicidad asociada a los patrones de búsqueda, a cambio de un precio. En vista de ello, el Tribunal afirma que Google debe ser considerada como responsable del tratamiento de los datos personales que rastrea, indexa y publica. Un buscador produce el efecto importante de poner de manifiesto múltiples aspectos de la vida privada de una persona e interconectar toda esa información de manera que se obtiene un perfil determinado de dicha persona. Esto implica una injerencia que además se multiplica, dado el importante papel que desempeñan Internet y los motores de búsqueda en la actualidad. Tal injerencia no puede ser justificada por el interés económico del gestor de un motor, aunque sí en el interés legítimo de los internautas potencialmente interesados en la información, por lo que es preciso buscar un justo equilibrio, lo que depende de la naturaleza de la información publicada y del papel de la persona en cuestión en la vida pública. Los datos personales, recuerda el Tribunal, sólo pueden ser tratados de manera leal y lícita, sólo pueden ser recogidos con fines determinados, explícitos y legítimos, y además deben ser datos adecuados, pertinentes, no excesivos, exactos y actualizados cuando sea preciso. Además deben ser conservados durante un periodo de tiempo no superior al necesario para los fines que motivaron su recogida. A partir de esas consideraciones, el Tribunal declara que Google está obligado a eliminar de la lista de resultados obtenida a partir del nombre de una persona, los vínculos a páginas web de terceros que contengan información relativa a esa persona, incluso si el nombre de la persona en cuestión no se borra de las páginas web y aunque la publicación realizada sea lícita. El fundamento último de esta posición está en el derecho al respeto de la vida privada, reconocido en el artículo 7 de la Carta de Derechos Fundamentales de la Unión Europea del año 2000, y en el derecho a la protección de los datos personales reconocido en el artículo 8 del mismo texto legal. Según este último artículo, y según la Directiva 95/46 sobre la misma materia, los datos personales sólo pueden ser tratados si así lo consiente la persona interesada o existe algún fundamento legítimo previsto por la ley, y esa persona tiene derecho a acceder a los datos que le conciernan y exigir su rectificación, supresión y bloqueo. Página 3 de 24 NEWSLETTER Mayo-Junio de 2014 Ahora falta saber si en la práctica esta doctrina judicial se llevará a efecto. II. 1. LEGISLACIÓN Real Decreto 304/2014, de 5 de mayo, por el que se aprueba el Reglamento de la Ley 10/2010, de 28 de abril, de prevención del del blanqueo de capitales y de la financiación del terrorismo El Reglamento incorpora las principales novedades de la normativa internacional en materia de prevención del blanqueo y financiación del terrorismo. terrorismo Establece stablece unos requerimientos mínimos y comunes para todos los sujetos obligados, que van incrementándose en en función de su dimensión y volumen de negocio. Dichos sujetos tendrán que analizar los principales riesgos a los que se enfrentan, que variarán en función del tipo de negocio, productos y clientes, y diseñar políticas y procedimientos internos que se adapten adap a su perfil de riesgo. Estas son algunas de las principales cuestiones desarrolladas por el Reglamento: 1. Actividades excluidas das El Reglamento aclara que no están sujetas a la Ley 10/2010, de 28 de abril las siguientes sigu actividades: i. El cambio de moneda extranjera, siempre que concurran determinados requisitos. ii. Los actos notariales y registrales que carezcan de contenido económico o patrimonial o no sean relevantes a efectos de prevención del blanqueo de capitales y de la financiación del terrorismo (el Ministerio de Economía y Competitividad, previo informe del Ministerio de Justicia, publicará una relación de tales actos). 2. Diligencia debida Los sujetos obligados (aquellos comprendidos en el art. 2 de la Ley 10/2010, 10/ de 28 de abril: entidades de crédito, entidades gestoras de fondos de pensiones, notarios, registradores, etc.) etc. habrán de adoptar en el ejercicio de su actividad una serie de medidas básicas de diligencia, que pueden sintetizarse en: i. Identificar a laa persona física o jurídica (y en su caso al titular real) que pretenda establecer una relación de negocios o ejecutar una operación con el sujeto obligado. Dicha identificación se realizará con carácter previo mediante los documentos fehacientes y otras fuentes fuentes de información que recoge el Reglamento. ii. Recabar de los clientes información sobre la naturaleza de su actividad profesional o empresarial. Página 4 de 24 NEWSLETTER Mayo-Junio de 2014 iii. Efectuar un seguimiento continuo de la relación de negocios, a fin de garantizar que las operaciones realizadas coinciden con la actividad profesional o empresarial declarada por el cliente y con sus antecedentes operativos. El Reglamento regula los casos en los que los sujetos obligados podrán aplicar, en función del riesgo, medidas simplificadas de diligencia (por ejemplo, cuando los clientes son sociedades cotizadas cuyos valores se admiten a negociación en un mercado regulado de la Unión Europea o de países terceros equivalentes) y en los que deberá adoptar medidas reforzadas (por ejemplo, en los supuestos de servicios de banca privada o de relaciones de negocios con clientes de paraísos fiscales). La Agencia Estatal de la Administración Tributaria podrá requerir y obtener la información recabada por los sujetos obligados como consecuencia del cumplimiento de los deberes de diligencia. 3. Obligaciones de información El Reglamento establece la obligación de comunicar las operaciones susceptibles de estar relacionadas con el blanqueo de capitales o la financiación del terrorismo al Servicio Ejecutivo de la Comisión de Prevención de Blanqueo de Capitales e Infracciones Monetarias (SEPBLAC). Para el cumplimiento de dicha obligación la norma regula una serie de mecanismos: establecimiento de alertas, procesos de examen especial, cauces y formularios de comunicación interna de esa clase de operaciones, confidencialidad de la comunicación, formación de directivos, empleados y agentes, etc. Los sujetos obligados conservarán la documentación relativa a la relación de negocios o ejecución de la operación durante un periodo de diez años desde su terminación, así como la documentación relativa a la aplicación de las medidas de diligencia y obligaciones de información, comunicación y control interno. 4. Medidas de control interno El Reglamento contempla que los sujetos obligados establezcan -previo análisis de los posibles riesgos por perfiles de clientes, áreas geográficas, productos, servicios, etc.procedimientos de control interno que serán documentados en un manual. En el manual se hará constar, entre otros extremos, la política de admisión de clientes, una relación de hechos u operaciones que por su naturaleza puedan estar relacionados con el blanqueo de capitales o la financiación del terrorismo, los procedimientos para la actualización y conservación de documentos o para la detección de hechos u operaciones que deban estar sujetos a un examen especial, el funcionamiento de los órganos de control interno o las acciones de formación de directivos, empleados y agentes del sujeto obligado. Dicho manual se verificará y actualizará periódicamente, pudiendo el SEPBLAC supervisar o inspeccionar la efectiva aplicación de las medidas de control interno previstas en el mismo. Página 5 de 24 NEWSLETTER Mayo-Junio de 2014 Esas medidas serán objeto de examen anual por un experto externo que emitirá un informe valorándolas. Los sujetos obligados aprobarán además un plan anual de formación, que recogerá acciones formativas específicas para sus directivos, empleados y agentes congruentes con el grado de responsabilidad de los receptores y el nivel de riesgo de las actividades que desarrollen. El Reglamento regula asimismo los órganos internos del sujeto obligado (representante ante el SEPBLAC, órgano de control interno y unidad técnica) que velarán por el cumplimiento de las obligaciones de información y por la aplicación de los procedimientos de prevención. La implantación de dichos órganos y del resto de medidas de control interno mencionadas no es preceptiva para todos los sujetos obligados, sino que dependerá de la actividad, número de empleados y volumen de negocio de tales sujetos. El Reglamento establece unas medidas de control interno especiales para el administrador nacional del Registro de derechos de emisión previsto en la Ley 1/2005, de 9 de marzo, las fundaciones y asociaciones, los sujetos obligados que gestionen, exploten o comercialicen loterías u otros juegos de azar y los órganos centralizados de prevención de incorporación obligatoria. 5. Fichero de titularidades financieras El Reglamento desarrolla el contenido, funcionamiento y posibilidades de consulta y acceso del Fichero de Titularidades Financieras, que es un fichero de carácter administrativo creado con la finalidad de prevenir e impedir el blanqueo de capitales y la financiación del terrorismo. Se prevé que las entidades de crédito declaren mensualmente al SEPBLAC la apertura o cancelación de cualesquiera cuentas corrientes, de ahorro o de valores y depósitos a plazo. 6. Organización institucional El Reglamento refuerza la Comisión de Prevención del Blanqueo de Capitales e Infracciones Monetarias mediante la ampliación de las instituciones participantes en ella y la creación de un nuevo órgano dependiente de la Comisión, denominado Comité de Inteligencia Financiera. 7. Derogación normativa Queda derogado el Real Decreto 925/1995, de 9 de junio, por el que se aprobó el Reglamento de la Ley 19/1993, de 28 de diciembre, sobre determinadas medidas de prevención de blanqueo de capitales, continuando vigentes diversas órdenes ministeriales específicas sobre la materia en lo que no se opongan al nuevo Reglamento. 2. Ley 9/2014, de 9 de mayo, General de Telecomunicaciones Página 6 de 24 NEWSLETTER Mayo-Junio de 2014 La Ley General de Telecomunicaciones tiene entre sus objetivos la simplificación administrativa, el fomento de la libre competencia en el sector, la recuperación de la unidad de mercado y la estimulación de la inversión para el despliegue de redes de nueva generación. La Ley General de Telecomunicaciones nace con el propósito de estimular la inversión y la competencia efectiva en el sector de las telecomunicaciones, garantizando el cumplimiento de los objetivos de la Agenda Digital para Europa. Es una Ley amplia y minuciosa que introduce importantes modificaciones respecto al régimen jurídico existente. Sus principales novedades son: i. Reduce las cargas administrativas: a. Elimina el sistema de licencias o autorizaciones administrativas para el despliegue de ciertas instalaciones e infraestructuras y lo sustituye por un régimen de declaración responsable. b. Simplifica las obligaciones de información de los operadores, a los que únicamente se les podrá solicitar aquella información que no se encuentre ya en poder de las Autoridades Nacionales de Reglamentación. ii. Adopta medidas orientadas a facilitar el despliegue de redes de banda ancha ultrarrápida (prevé la puesta en marcha de una Estrategia Nacional de Redes Ultrarrápidas para lograr su universalización). iii. Favorece el uso compartido de infraestructuras entre compañías. Los operadores podrán reutilizar las canalizaciones, conductos y emplazamientos de titularidad pública o de otras redes de operadores privados. iv. Persigue la recuperación de la unidad de mercado en aras a lograr un modelo más centralizado, para lo cual: a. Establece procedimientos de coordinación y resolución de conflictos entre la legislación sectorial estatal y del resto de Administraciones competentes con el objetivo de poner freno a la dispersión normativa existente entre las distintas Administraciones. b. Contempla que toda la normativa elaborada por las Administraciones territoriales que pueda afectar al despliegue de redes sea objeto de informe del Ministerio de Industria, Energía y Turismo (MINETUR), incluyendo las cargas tributarias que pretendan imponerse. v. Dota de especial relevancia a la Comisión Nacional de los Mercados y de la Competencia. Este órgano asume competencias de regulación ex ante y de resolución de conflictos entre operadores, supervisando el mercado con el fin de perseguir toda práctica restrictiva de la competencia. Página 7 de 24 NEWSLETTER Mayo-Junio de 2014 vi. Pretende favorecer la libre competencia. Establece condiciones estrictas para la existencia de operadores controlados directa o indirectamente por las administraciones públicas, de manera que, fuera del concepto de autoprestación, se garantice la prestación de los servicios bajo condiciones de mercado y criterios de inversor privado, evitando así distorsionar la libre competencia. vii. Introduce medidas destinadas a evitar el uso del espectro por quienes no disponen de título habilitante para ello, reforzando el control del dominio público radioeléctrico y la potestad inspectora y sancionadora por parte de la Secretaría de Estado de Telecomunicaciones y la Sociedad de la Información. viii. Refuerza los derechos de los usuarios de telecomunicaciones. A estos efectos cabe destacar: a. La mejor identificación de los derechos de los usuarios relacionados con la protección de datos de carácter personal y la privacidad de las personas. b. El mantenimiento del procedimiento extrajudicial de resolución de controversias entre operadores y usuarios finales ante el Ministerio de Industria, Energía y Turismo. c. La prevalencia de la normativa específica sectorial establecida en esta Ley General de Telecomunicaciones sobre la normativa general de defensa de los consumidores y usuarios. La Ley modifica además otras normas, entre las que se puede destacar: 1) La Ley 34/2002, de 11 de julio, de Servicios de la Sociedad de la Información y de Comercio Electrónico: i. En relación con el uso de ‘cookies’, introduce precisiones sobre el consentimiento del destinatario para aceptar el tratamiento de los datos derivados de los dispositivos de almacenamiento y recuperación de datos en sus equipos terminales, estableciendo criterios para modular las sanciones en los casos de la no obtención de este consentimiento previo. ii. Modifica el régimen aplicable al envío de comunicaciones comerciales por vía electrónica, eliminando como novedad más relevante la necesidad de incluir términos como “publicidad” o “publi”, aunque continúa en vigor la obligación de identificarlas claramente como comunicaciones comerciales así como la persona en nombre de la cual se realizan. iii. Por último, respecto a los nombres de dominio, prevé la posibilidad de suspender cautelarmente o cancelar un nombre de dominio cuando se esté cometiendo un delito o falta a través del mismo, o como medida para obtener la interrupción de un servicio o la retirada de un contenido. Página 8 de 24 NEWSLETTER Mayo-Junio de 2014 2) La Ley 59/2003, de 19 de diciembre, de Firma Electrónica: Los certificados utilizados en el DNI electrónico pasan a tener una duración de cinco años en vez de dos años como hasta ahora. 3. Real Decreto 413/2014, de 6 de junio, por el que se regula la actividad de producción de energía eléctrica a partir de fuentes de energía renovables, cogeneración y residuos Cambia por completo el sistema de subvenciones a la producción de energía eléctrica procedente de fuentes renovables, cogeneración y residuos, culminando el proceso de recorte que venía sufriendo, y que se aplicará a todas las instalaciones, existentes o futuras. La norma sustituye el anterior sistema de ‘primas’ a la producción de energía eléctrica procedente de las fuentes establecidas, por un régimen retributivo que tiene por objeto que únicamente se cubran los mayores costes de inversión y operación de estas instalaciones y una ‘rentabilidad razonable’. En definitiva, recorta la retribución a las instalaciones renovables, aunque no se concreta el importe, que depende de una serie de parámetros que serán objeto de fijación y desarrollo posterior. La norma es aplicable a todas las instalaciones de estas características, tanto las nuevas como las que tenían anteriormente reconocido el derecho al cobro de primas, por lo que se podría hablar de aplicación retroactiva. Las instalaciones podrán percibir, durante su vida útil regulatoria, una ‘retribución a la inversión’ (tendente a cubrir el coste de la instalación que no pueda cubrirse con la venta de la energía a precio de mercado), y una ‘retribución a la operación’ (que cubra la diferencia entre los costes y los ingresos de explotación). Ambas retribuciones se calcularán para una instalación tipo eficiente y bien gestionada, conforme a los parámetros establecidos en la Orden Ministerial IET/1045/2014, de 16 de junio, que aprueba los parámetros retributivos de las instalaciones tipo aplicables a determinadas instalaciones de producción de energía eléctrica a partir de fuentes de energía renovables, cogeneración y residuos. La Orden tiene en cuenta para la fijación de los parámetros el tipo de instalación, potencia, antigüedad, valor de la inversión inicial de la instalación tipo, número de horas de funcionamiento, estimación del precio de mercado de la energía, etc. Adicionalmente a la cobertura de costes, se establece el concepto de ‘rentabilidad razonable de proyecto’, que se calculará (antes de impuestos) en base al rendimiento medio en el mercado secundario de las Obligaciones del Estado a 10 años de los 24 meses previos al mes de mayo anterior al inicio del periodo regulatorio, incrementado con un diferencial. Según se dijo en la rueda de prensa posterior al Consejo de Ministros esa rentabilidad en el periodo inicial podría estar en torno al 5,8%. Página 9 de 24 NEWSLETTER Mayo-Junio de 2014 Excepcionalmente se puede otorgar también un ‘incentivo a la inversión’ cuando la instalación suponga una reducción significativa de costes en los sistemas de los territorios no peninsulares. Se fijan unos periodos para la revisión de los parámetros retributivos. Cada periodo regulatorio tendrá una duración de 6 años, pero cada 3 años (semiperiodo regulatorio) se revisarán ciertos parámetros. La Orden Ministerial IET/1045/2014, de 16 de junio, recoge los parámetros aplicables al primer semiperiodo regulatorio. Anualmente también se realizan ciertas revisiones, para explotaciones cuyo coste dependa esencialmente del precio del combustible. Las instalaciones deben estar inscritas en el correspondiente registro de régimen retributivo, ante el que se debe acreditar el cumplimiento de los requisitos establecidos en la Orden Ministerial IET/1045/2014. El plazo de presentación de solicitudes comenzará a los 15 días desde la fecha de entrada en vigor de la Orden, que fue el 21de junio de 2014 y tendrá una duración de un mes. Una vez que las instalaciones superen la vida útil regulatoria dejarán de percibir la retribución a la inversión y a la operación, aunque podrán mantenerse en funcionamiento percibiendo exclusivamente la retribución obtenida por la venta de energía en el mercado. La nueva norma también reordena los procedimientos administrativos relacionados con la materia, clarificando el reparto competencial entre el Estado y las Comunidades Autónomas en los procesos de autorización, puesta en funcionamiento, modificación, cierre, y retribución de las actividades productivas, que se configura como un sistema único, sin perjuicio del mantenimiento de ciertas especialidades en los territorios no peninsulares. 4. Real Decreto 418/2014, de 6 de junio, por el que se modifica el procedimiento de tramitación de las reclamaciones al Estado por salarios de tramitación en juicios por despido Agiliza el procedimiento para reclamar al Estado los salarios de tramitación en los juicios por despido a fin de reducir la demora en su abono. El Real Decreto simplifica los trámites del procedimiento para reclamar al Estado el pago de los salarios de tramitación a que se refiere el artículo 56.2 del Estatuto de los Trabajadores, y cuotas a la Seguridad Social correspondientes a dichos salarios, en aquellos casos en los que se dicta sentencia declarando la improcedencia del despido una vez transcurridos 90 días hábiles desde la interposición de la demanda. Los salarios y cuotas que pueden reclamarse a través de este procedimiento son los devengados una vez transcurrido ese plazo de 90 días. El procedimiento podrá iniciarse por el empresario, o el trabajador en el supuesto de insolvencia provisional de aquél, en el plazo de un año desde la firmeza de la sentencia. Página 10 de 24 NEWSLETTER Mayo-Junio de 2014 Las Delegaciones y Subdelegaciones del Gobierno instruirán el procedimiento hasta la emisión de la propuesta de resolución (dentro del plazo de 15 días desde la entrada de la reclamación en el registro del órgano competente) la cual se trasladará a la Dirección General de Relaciones con la Administración de Justicia, del Ministerio de Justicia, que será el órgano competente para resolverlo y aprobar el correspondiente gasto para el pago de los salarios de tramitación reclamados (en el plazo de un mes desde que recibe la propuesta). Si la reclamación es desestimada, el interesado podrá interponer la correspondiente demanda ante el órgano jurisdiccional que conoció en la instancia del proceso de despido, conforme a lo establecido en la Ley 36/2011, de 10 de octubre, reguladora de la Jurisdicción social. 5. Ley 10/2014, de 26 de julio, de ordenación, supervisión y solvencia de entidades de crédito Refunde en un único texto las principales normas de ordenación y disciplina de las entidades de crédito, que habían sido objeto de diversas modificaciones y formaban un cuerpo disperso. También culmina la incorporación a nuestro Derecho del Reglamento (UE) 575/2013, de 26 de junio y la Directiva 2013/36/UE, de 26 de junio, cuya trasposición se inició mediante el Real Decreto-ley 14/2013, de 29 de noviembre, y en definitiva contribuye a avanzar en la creación de la Unión Bancaria Europea. El Título I de la Ley recoge las disposiciones generales del régimen jurídico de las entidades de crédito, partiendo de su definición, actividad, régimen de autorización y su revocación, participaciones significativas, incompatibilidades de los miembros de su órgano de administración, etc. Destaca el avance en materia de gobierno corporativo y política de remuneraciones. El Título II regula la solvencia de las entidades de crédito, estableciendo una serie de requisitos de capital de nivel 1 ordinario adicionales a los establecidos en el Reglamento (UE) 575/2013, denominados ‘colchones de capital’, que no son otra cosa que suplementos de capital para que las entidades puedan hacer frente a situaciones inesperadas. Entre ellos están el ‘colchón de conservación del capital’, el ‘colchón de capital anticíclico’, el ‘colchón de capital para entidades de importancia sistémica mundial’ y el ‘colchón contra riesgos sistémicos’. Algunos de estos ‘colchones’ tienen carácter obligatorio y no discrecional (el de conservación de capital y el previsto para entidades de importancia sistémica mundial). Se otorga cierta discrecionalidad al Banco de España para la exigencia de los otros ‘colchones’ de capital. Frente a los incumplimientos de la normativa sobre solvencia se articula un sistema de restricciones a las distribuciones, elaboración de un plan de conservación del capital e incluso en casos de especial gravedad, la intervención de la entidad y la sustitución de sus órganos de gobierno. El Título III regula la actividad supervisora del Banco de España y sus relaciones con el Banco Central Europeo y la Autoridad Bancaria Europea, como consecuencia de la entrada en vigor y completa efectividad del Mecanismo Único de Supervisión en la Unión Europea, de acuerdo con el Reglamento del Consejo (UE) 1024/2013, de 15 de octubre de 2013. Página 11 de 24 NEWSLETTER Mayo-Junio de 2014 El Título IV recoge el procedimiento sancionador aplicable a las entidades de crédito, siguiendo el esquema marcado por la Ley 26/1988, de 29 de julio, sobre disciplina e intervención de las entidades tidades de crédito. La Ley también contiene en sus disposiciones adicionales, normas variadas, como por ejemplo sobre el régimen de las participaciones preferentes a efectos de su computabilidad como capital de las entidades de crédito, sobre el régimen jurídico jurídico del Instituto de Crédito Oficial, incompatibilidad de los auditores para realizar trabajos en entidades de crédito, etc. Las disposiciones transitorias contienen los plazos de aplicación de los ‘colchones’ de capital y otras cuestiones, estableciendo iendo diversos regímenes transitorios. Por último, en las disposiciones finales se contienen las modificaciones legislativas consecuencia de la nueva regulación, entre las que destaca la extensa reforma de la Ley del Mercado de Valores 24/1988, de 28 de julio, julio, que tiene como principal contenido la extensión del régimen de supervisión prudencial previsto para las entidades de crédito en la Directiva 2013/36/UE, a las empresas de servicios de inversión cuyo ámbito de actividad no se limite únicamente a la prestación estación de servicios de asesoramiento o a la recepción y transmisión de órdenes de los inversores sin mantener fondos o valores mobiliarios que pertenezcan a los clientes. En definitiva, las empresas de servicios de inversión que mantengan fondos o valores valor mobiliarios de los clientes estarán sometidas al régimen previsto para las entidades de crédito en diversos aspectos, como el régimen de idoneidad, incompatibilidad y gobierno corporativo de sus homólogos en las entidades de crédito, evaluación de sus niveles niveles de capital y liquidez y exigencia de ‘colchones’ de capital. En este caso la autoridad competente será la Comisión Nacional del Mercado de Valores, con la adecuada coordinación con otros supervisores nacionales y extranjeros. También se da una nuevaa redacción al art. 79 quáter de la Ley del Mercado de Valores con la finalidad de extender el régimen de información de los arts. 79 bis y ter a los servicios de inversión que se pudieran ofrecer vinculados a otros productos financieros. ifican normas sobre las entidades de contrapartida central, los registros de También se modifican operaciones, el régimen sancionador por el incumplimiento de las normas europeas sobre ventas a corto y las permutas de cobertura por impago, y otras cuestiones reguladas tanto en e la Ley del Mercado de Valores como en la Ley 41/1999, de 12 de noviembre, sobre sistemas de pagos y de liquidación de valores. Otras normas que se ven afectadas son, por ejemplo, la Ley 13/1989 de Cooperativas de Crédito, la Ley 1/1994, de Sociedades de Garantía recíproca, el Texto Refundido de la Ley de Ordenación y Supervisión de Seguros Privados (Real Decreto Legislativo 6/2004), la Ley de Auditoría de Cuentas (Real Decreto Legislativo 1/2011), etc. III. JURISPRUDENCIA Página 12 de 24 NEWSLETTER Mayo-Junio de 2014 1. Devolución del céntimo sanitario (Resolución del Tribunal Económico Administrativo Central, Sala Segunda, de 24 de abril de 2014). El TEAC fija los requisitos necesarios para obtener la devolución del ‘céntimo sanitario’. El Tribunal Económico Administrativo Central (TEAC), Sala Segunda, en su resolución de 24 de abril de 2014, indica los requisitos necesarios para obtener la devolución de ingresos indebidos del céntimo sanitario (Impuesto sobre las Ventas Minoristas de Determinados Hidrocarburos). Esta resolución es consecuencia de la Sentencia del Tribunal de Justicia de la Unión Europea de 27 de febrero de 2014, que entendió que el citado tributo contravenía la Directiva de Impuestos Especiales. De conformidad con la resolución del TEAC, procede la devolución del tributo repercutido solicitando la rectificación de la autoliquidación, siempre que se cumplan los requisitos previstos en el art. 14.2.c) del Reglamento General de Revisión. En concreto, pueden solicitar la devolución tanto el sujeto pasivo que repercutió el impuesto como quien soportó dicha repercusión. No obstante, con independencia de que lo haga uno o el otro, la devolución se realizará a quien soportó la repercusión, es decir el consumidor. Los requisitos necesarios para que proceda la devolución son: a. Que la repercusión se haya efectuado mediante factura o documento sustitutivo. b. Que las cuotas repercutidas se ingresaran y no hayan sido devueltas al repercutido o a un tercero. c. Que quien soportó la repercusión no tuviese derecho a la deducción de las cuotas soportadas. 2. Derecho del mediador a la retribución pactada (Sentencia del Tribunal Supremo, Sala de lo Civil, de 21 de mayo de 2014, recurso nº 972/2012). El Tribunal Supremo fija doctrina sobre el derecho a la retribución pactada por la mediación en la venta de un piso. El Tribunal Supremo fija como doctrina jurisprudencial que el mediador encargado de la venta de una vivienda tiene derecho a la retribución íntegra de la comisión pactada cuando su gestión resulte decisiva o determinante para el “buen fin” o “éxito” del encargo realizado, con independencia de que la venta se lleve a cabo por el oferente sin su conocimiento y del precio final que resulte de la misma. Página 13 de 24 NEWSLETTER Mayo-Junio de 2014 3. Reparto de la obligación de recogida y entrega de los menores, así como de los costes del traslado, entre los progenitores separados (Sentencia del Tribunal Supremo, Sala de lo Civil, de 26 de mayo de 2014, recurso nº 2710/2012). El TS fija el criterio para el reparto entre los progenitores separados de la obligación de recogida y entrega del menor, así como de los costes de dichos traslados. El Tribunal Supremo fija como doctrina jurisprudencial que, para la determinación de quién es el obligado a trasladar y retornar al menor del domicilio de cada uno de los progenitores separados, deberá estarse a lo acordado por las partes siempre que no viole el interés del menor y en su defecto: i. Cada padre/madre recogerá al menor del domicilio del progenitor custodio, para ejercer el derecho de visita, y el custodio lo retornará a su domicilio. Éste será el sistema normal o habitual. ii. Subsidiariamente, cuando el sistema habitual no se corresponda con el interés del menor y con el principio de distribución equitativa de las cargas, las partes o el juez podrán atribuir la obligación de recogida y retorno a uno de los progenitores con la correspondiente compensación económica, en su caso y debiéndose motivarse en la resolución judicial. El Tribunal Supremo establece esas dos soluciones sin perjuicio de situaciones extraordinarias que supongan un desplazamiento a larga distancia, que exigirá ponderar las circunstancias concurrentes y que deberán conllevar una singularización de las medidas adoptables. 4. Inconstitucionalidad del euro por receta (Sentencias del Tribunal Constitucional de 6 de mayo de 2014, recurso de inconstitucionalidad 7208/2012, y de 3 de junio de 2014, recurso de inconstitucionalidad 191/2013) El TC declara inconstitucional el ‘euro por receta’ implantado en las Comunidades Autónomas de Cataluña y Madrid por considerar que vulnera las competencias estatales en materia de sanidad. En sendas sentencias de 6 de mayo y 3 de junio de 2014, el Tribunal Constitucional (TC) ha declarado la nulidad e inconstitucionalidad de los preceptos autonómicos (el artículo 41 de la Ley de Cataluña 5/2012, de 20 de marzo, de medidas fiscales, financieras y administrativas y de creación del impuesto sobre estancias en establecimientos turísticos, y el artículo 2.9 de la Ley de la Asamblea de Madrid 8/2012, de 28 de diciembre, de medidas fiscales y administrativas, respectivamente) que instauraban el denominado “euro por receta” en las Comunidades Autónomas de Cataluña y Madrid. En síntesis, el TC considera que el régimen de financiación de la sanidad constituye una competencia básica del Estado que invade el establecimiento de la citada tasa, puesto que altera dicho régimen haciéndolo más gravoso para los ciudadanos de Cataluña y Madrid. Página 14 de 24 NEWSLETTER Mayo-Junio de 2014 IV. NOTICIAS 1. La abdicación del Rey. Breve descripción de los pasos seguidos para hacer efectiva la abdicación del Rey y su sucesión. El pasado día 2 de junio de 2014 el Rey Don Juan Carlos comunicó al Presidente del Gobierno su voluntad de abdicar. La abdicación está contempla mplada en la Constitución Española, cuyo artículo 57 establece que “las abdicaciones y renuncias y cualquier duda de hecho o de derecho que ocurra en el orden de sucesión a la Corona se resolverán por una ley orgánica”. orgánica” Como dicha ley no se había promulgado promulgado en más de tres décadas de democracia, el Consejo de Ministros se reunió el 3 de junio en sesión extraordinaria para aprobar el correspondiente Proyecto de Ley Orgánica,, que constaba de un único artículo con el siguiente texto: “S. M. el Rey Juan Carlos I de Borbón abdica la Corona de España. La abdicación será efectiva en el momento de entrada en vigor de la presente Ley Orgánica”. Orgánica” Orgáni fue aprobado por el Pleno del Congreso de los Diputados por El Proyecto de Ley Orgánica lectura única (artículo 150.1 del Reglamento del Congreso) el pasado día 11 de junio, junio con 299 votos a favor, 19 en contra y 23 abstenciones, por lo que superó la mayoría absoluta necesaria por su carácter orgánico (artículo 81.2 81. de la Constitución). Senado, donde fue debatido y votado en el Después el Proyecto fue remitido directamente al Senado, Pleno del el día 17 de junio con el resultado de 233 votos a favor, 5 en contra y 20 abstenciones. Tras su aprobación por ambas Cámaras, el día 18 de junio tuvo lugar, en el Salón de Columnas del Palacio Real, la ceremonia de sanción y promulgación de la Ley Orgánica. Orgánica Al día siguiente, las Cortes Generales reunidas en el Congreso de los Diputados proclamaron a Felipe VI como nuevo Rey de España según lo dispuesto en el artículo 61.1 de la Constitución. Previamente, D. Juan Carlos entregó a su hijo el fajín de Capitán General de los Tres Ejércitos en un acto solemne llevado a cabo en la Sala de Audiencias Audienc del Palacio de la Zarzuela. 2. Las notificaciones electrónicas obligatorias. obligatorias Recordatorio del funcionamiento de las notificaciones electrónicas obligatorias realizadas por la Administración Tributaria. Desde mediados del 2009 la Agencia Tributaria obliga, entre otros, a todas las empresas de naturaleza mercantil a presentar las declaraciones y autoliquidaciones de impuestos por medios os telemáticos. No siendo posible la presentación por otro medio que no sea a través de internet. Página 15 de 24 NEWSLETTER Mayo-Junio de 2014 Es a partir del 2011 cuando, además de la presentación de las declaraciones tributarias periódicas, se obliga a las empresas a recibir por vía telemática todos los requerimientos, comunicaciones y notificaciones que realice la Administración Tributaria al obligado tributario. Lo que se conoce como Notificación Electrónica Obligatoria (NEO). Para facilitar la recepción de estas notificaciones se crea automáticamente una Dirección Electrónica Habilitada (DEH), personal para cada obligado tributario, siendo el prestador de este servicio la entidad Correos y Telégrafos. Mediante la DEH se pone a disposición del destinatario las comunicaciones emitidas por ese organismo. 1. ¿Quiénes están obligados a recibir la Notificación Electrónicas Obligatoria? Tienen la obligación de recibir por medios electrónicos, comunicaciones y notificaciones, las personas y entidades siguientes: i. ii. iii. iv. v. vi. vii. viii. ix. x. Sociedades Anónimas y de Responsabilidad Limitada. Personas jurídicas y entidades sin personalidad jurídica que no tengan nacionalidad española. Establecimientos permanentes y sucursales de entidades no residentes. Uniones temporales de empresas. Agrupaciones de interés económico, Agrupaciones de interés económico europeas, Fondos de pensiones, Fondos de capital riesgo, Fondos de inversiones, Fondos de titulización de activos, Fondos de regularización del mercado hipotecario, Fondos de titulización hipotecaria y Fondos de garantía de inversiones. Contribuyentes inscritos en el Registro de Grandes Empresas. Contribuyentes que tributen en el Régimen de Consolidación Fiscal del Impuesto sobre sociedades. Contribuyentes que tributen en el Régimen especial del Grupo de Entidades del IVA. Contribuyentes inscritos en el Registro de Devolución Mensual del IVA (REDEME). Contribuyentes con autorización para presentar declaraciones aduaneras mediante el sistema de transmisión electrónica de datos (EDI). Las personas y entidades citadas en el párrafo anterior están obligadas a recibir por medios telemáticos todas las comunicaciones y notificaciones que efectúe la Agencia Tributaria en sus actuaciones y procedimientos tributarios, aduaneros y estadísticos de comercio exterior y en la gestión recaudatoria de los recursos de otros Entes y Administraciones Públicas que tiene atribuida o encomendada la Agencia. Por tanto, la notificación electrónica pasa a ser la forma habitual de recibir las notificaciones de las actuaciones que realice la Agencia Tributaria con este tipo de entidades. 2. Excepciones a esta obligación La Agencia Tributaria podrá practicar notificaciones por los medios no electrónicos tradicionales, en los siguientes casos: Página 16 de 24 NEWSLETTER Mayo-Junio de 2014 i. Cuando la comunicación o notificación sea por comparecencia espontánea del obligado tributario o su representante en las oficinas de la AEAT, y solicite la comunicación o notificación personal en ese momento. ii. Cuando la comunicación o notificación electrónica sea incompatible con la inmediatez o celeridad que requiera la actuación administrativa para asegurar su eficacia. iii. Cuando las comunicaciones y notificaciones hubieran sido puestas a disposición del prestador del servicio de notificaciones postales para entregar a los obligados tributarios antes de la fecha en que la Administración tenga constancia de la comunicación al obligado de su inclusión en el sistema de NEO. Si la Agencia Tributaria practicara la comunicación o notificación por medios electrónicos y no electrónicos, se entenderán producidos todos los efectos a partir de la primera de las comunicaciones o notificaciones correctamente efectuada. Tampoco serán objeto de comunicación en este sistema las siguientes materias: i. Aquellas en las que el acto a notificar vaya acompañado de elementos no susceptibles de conversión en formato electrónico. ii. Las que deban practicarse mediante personación. iii. Las que efectúe la Agencia Tributaria en la tramitación de reclamaciones económico-administrativas. iv. Las que contengan medios de pago a favor de los obligados tributarios (cheques). v. Las que deban practicarse con ocasión de la participación telemática en procedimientos de enajenación de bienes desarrollados por los órganos de recaudación de la AEAT. 3. Procedimiento de inclusión en NEO y asignación de la DEH La Agencia Tributaria notificará por carta a los obligados a recibir comunicaciones y notificaciones electrónicas su inclusión de oficio, asignándoles una DEH. También puede darse de alta mediante comparecencia en la sede electrónica existente dentro de la página web de la Agencia Tributaria. En los supuestos de nuevas altas en el Censo de Obligados Tributarios la notificación de la inclusión en el sistema de DEH se podrá realizar junto a la comunicación de asignación del NIF definitivo. El nuevo sistema obligatorio de DEH sustituye, para todas las notificaciones que se reciban de la AEAT, al servicio de notificaciones telemáticas seguras (DEU) para aquellos Página 17 de 24 NEWSLETTER Mayo-Junio de 2014 contribuyentes que se inscribieron voluntariamente a este último, inscripción que quedará sin efectos. Ambos sistemas tienen la misma base técnica, siendo igual su acceso. 4. Autorizados a acceder a la DEH El acceso a la DEH puede ser realizado directamente por el obligado tributario o mediante un apoderado con poder expreso para recibir notificaciones telemáticas de la Agencia Tributaria. En ambos casos es necesaria la autenticación de los interesados mediante los certificados electrónicos que se admitan conforme lo establecido en la normativa vigente o mediante el DNI-e, si se trata de una persona física. 5. Apoderamiento Otra posibilidad, complementaria con la de que el interesado obtenga su propio certificado electrónico, consiste en que el acceso a las notificaciones electrónicas que le remita la Agencia Tributaria las realice un tercero, que ya disponga de certificado electrónico propio, y a quien el interesado haya apoderado expresamente para la recepción de dichas notificaciones mediante su inscripción a tal efecto en el Registro de Apoderamientos de la AEAT. Esto permite que sea el tercero apoderado el que acceda a las comunicaciones o notificaciones recibidas a través de su propio buzón. Sólo podrá apoderarse para la recepción electrónica de comunicaciones y notificaciones a una única persona física o jurídica simultáneamente, la cual deberá tener certificado electrónico para poder recibir las notificaciones de esta forma. Para que surta efecto será necesaria la aceptación del apoderado, que se acreditará por comparecencia, en documento público o privado con firma legitimada notarialmente, o a través de Internet mediante comparecencia en la sede electrónica de la AEAT. 6. Acceso a las notificaciones enviadas por la Agencia Tributaria En el instante que la Agencia Tributaria emite una notificación a un interesado se puede consultar y descargar la misma de dos formas distintas: a. A través de la página web de la Agencia Tributaria, dentro de la Sede Electrónica, en el apartado Mis Notificaciones. b. Mediante consulta en el buzón electrónico notificaciones.060.es. 7. Buzón electrónico notificaciones.060.es Para evitar que las notificaciones que envía la Agencia Tributaria se den por comunicadas de oficio, a pesar de que no se haya accedido a ellas, es preciso acceder periódicamente (como mínimo una vez cada 10 días) a la sede electrónica de la página web de la Agencia Tributaria o al buzón de notificaciones de la DEH, como si se tratara de otra cuenta de correo electrónico más. Página 18 de 24 NEWSLETTER Mayo-Junio de 2014 No obstante, la Sociedad Estatal de Correos y Telégrafos, entidad prestadora del servicio de notificaciones, contempla la posibilidad, al configurar el perfil del buzón electrónico, de consignar una o varias cuentas de correo electrónico personal en las que, de forma no vinculante, se le informará de las entradas de las nuevas comunicaciones y notificaciones realizadas por la AEAT. Cada vez que la Administración Tributaria envíe una comunicación nueva, si se han consignado cuentas de correo electrónico particulares, se reciben en cada una de ellas un mensaje de aviso en el que se informa de este hecho; con un link que permite acceder, de forma directa con la firma electrónica, al buzón donde se encuentra la notificación. Es importante remarcar que este mensaje que puede enviarse a las cuentas de correo personal no tiene carácter vinculante. Por tanto si por cualquier motivo falla el sistema de correo personal, y no se recibe el aviso, los plazos para abrir la notificación siguen corriendo; y transcurridos los 10 días que legalmente corresponden se daría por notificada al interesado. Por esta circunstancia, si se opta por configurar el perfil del buzón electrónico, para no estar entrando cada 10 días en la DEH a ver si hay una comunicación nueva, es conveniente poner distintas direcciones de correo electrónico, si es posible de distintos proveedores de correo, para así tener mayor certeza que si fallara una de las direcciones (por caída del servidor, inclusión en la carpeta de spam, etc.) se va a recibir el aviso de la notificación de la Agencia Tributaria. 8. Efectos de las notificaciones electrónicas Los efectos de la notificación en la DEH se producen en el momento del acceso al contenido del acto notificado, o bien, si este acceso no se efectúa, por el transcurso del plazo de 10 días naturales desde su puesta a disposición en dicha dirección electrónica. Transcurrido el plazo indicado, la notificación se entiende practicada y así constará en el buzón electrónico. Todas las comunicaciones y notificaciones estarán 90 días naturales en el buzón de la DEH. Durante ese período, si han sido leídas, se podrá visualizar por completo su contenido cuantas veces se precise. Con posterioridad a este plazo, sólo se podrán consultar en la sede electrónica de la Agencia Tributaria. En el caso de que fueran rechazadas expresamente o hubiera expirado el plazo de 10 días sin haber accedido, la consulta completa de las comunicaciones y notificaciones sólo podrá realizarse a través de la sede electrónica de la Agencia Tributaria. No obstante, el documento completo en el que consta el acto notificado estará disponible mediante el acceso a la sede electrónica de la AEAT, seleccionando los expedientes del interesado que consten como ya notificados. El sistema de notificación electrónica acredita la fecha y hora en que se produce la puesta a disposición del interesado del acto objeto de notificación, que tendrá lugar mediante la recepción en la DEH asignada al destinatario del aviso de la puesta a disposición de la notificación. Igualmente, el sistema acredita la fecha del acceso del destinatario al contenido Página 19 de 24 NEWSLETTER Mayo-Junio de 2014 del documento notificado o en que la notificación se consideró rechazada por haber transcurrido el plazo legalmente establecido. Si, con anterioridad a la fecha de recepción de la comunicación de la notificación, se hubiera accedido a la sede electrónica de la AEAT y le hubiera sido practicada la notificación por comparecencia electrónica, la fecha que prevalece a todos los efectos es la de la primera de las notificaciones correctamente practicada. 9. Periodos de cortesía Como este sistema funciona las 24 horas del día los 365 días al año, todos los años los obligados tributarios que estén incluidos, con carácter obligatorio o voluntario, en el sistema de Dirección Electrónica Habilitada en su relación con la Agencia Tributaria, podrán señalar hasta un máximo de 30 días en cada año natural durante los que la Agencia no podrá poner notificaciones en la DEH. Para poder solicitar los llamados días de cortesía es necesario estar dado de alta en la DEH y estar suscrito a los procedimientos disponibles en la Agencia Tributaria para la recepción de notificaciones. Los días de cortesía deberán solicitarse con un mínimo de 7 días de antelación al comienzo del periodo deseado. Al igual que en la solicitud, se pueden modificar estos días tantas veces como se desee, siempre con el límite de 30 días en el año. El único requisito es que hay que hacerlo con una antelación mínima de 7 días naturales. 3. Anteproyectos de reforma tributaria Exposición de las principales novedades de la anunciada Reforma Tributaria. El pasado 20 de junio el Gobierno hizo públicas las líneas de la anunciada Reforma Tributaria y el siguiente 23 sometió a consulta pública los diversos anteproyectos de modificación de las leyes que regulan los distintos tributos (IRPF, Impuesto sobre la Renta de No residentes, Impuesto sobre Sociedades, IVA, Impuestos especiales, etc), así como de modificación de las normas tributarias de carácter general (Ley General Tributaria, Ley contra el Fraude). La Reforma está en fase de “anteproyecto” (o por así decirlo, de borrador de proyecto), por lo que las modificaciones anunciadas por el Gobierno podrían experimentar variaciones, eventualmente sustanciales, tras su exposición pública y la tramitación parlamentaria del proyecto de ley que finalmente el Gobierno someta a las Cortes Generales. No obstante, y con la cautela de la provisionalidad mencionada, por su amplia trascendencia creemos conveniente resumir las líneas generales de la reforma del IRPF e IS, que marcarán el futuro inmediato en la imposición directa. Página 20 de 24 NEWSLETTER Mayo-Junio de 2014 Como valoración general, cabe señalar que no se trata de ninguna reforma profunda del sistema, sino de meros retoques puntuales en los diversos impuestos. 1. IRPF El borrador de Reforma del IRPF realiza ciertas modificaciones en los dos grandes capítulos de este tributo: la base general (integrada por rendimientos del trabajo, de actividades económicas y del capital inmobiliario) y la base del ahorro (integrada por rendimientos del capital mobiliario y ganancias y pérdidas patrimoniales, como son los intereses de cuentas y depósitos, dividendos, ganancias producidas por la venta de acciones o amortización de fondos de inversión o seguros). Cada base tiene sus propios tipos impositivos. Se puede decir que el efecto del borrador de la reforma es prácticamente revertir la situación del IRPF a cómo estaba en el 2011, antes de que se aplicasen los gravámenes complementarios introducidos en este impuesto a partir de 2012, de forma transitoria, como consecuencia del abultado déficit público. Las modificaciones de mayor relevancia en el IRPF que propone este borrador (anteproyecto) son las siguientes: a. Base general: i. Reducción de los tramos de la tarifa general, que pasan de 7 a 5, y reducción de los tipos impositivos. El efecto es que en 2016 se reduce la tributación de las rentas del trabajo por comparación con la de 2011 (pues durante 2012, 2013, 2014 y 2015 hay un gravamen complementario), pero apenas la notarán los contribuyentes (de media unos 20 euros al mes), con un ligero incremento para las rentas más altas. ii. Aumento del mínimo personal del contribuyente (el general pasa de 5.151 a 5.550) y de los mínimos familiares por descendientes, ascendientes y discapacitados. iii. Establecimiento de deducciones de cuota en caso de familias numerosas y de contribuyentes con ascendientes o descendientes a su cargo. iv. Reducción de la tributación de los rendimientos del trabajo en especie derivado de la cesión de uso de vehículos menos contaminantes. v. Se reduce la retención para profesionales y autónomos del 21% al 19%, y al 15% para rentas inferiores a 12.000 €, pero siempre que más del 75% de sus rentas procedan de actividades económicas. Sin embargo, no todo son reducciones de tributación, sino también eliminación de determinados beneficios tributarios, que supondrán un mayor impacto fiscal para el contribuyente, como son: i. Se elimina la reducción de las rentas del trabajo para aquellos contribuyentes cuyos rendimientos netos del trabajo superen 14.450 € (actualmente, los Página 21 de 24 NEWSLETTER Mayo-Junio de 2014 contribuyentes con rentas netas del trabajo superiores a 13.260 € sin límite alguno se aplican una reducción de 2.652 €). ii. Se somete a tributación la indemnización por despido que supere determinados límites (en el anteproyecto están exentos los 2.000 € de indemnización por año trabajado). Actualmente, la indemnización por despido prevista en las normas laborales está totalmente exenta. iii. Se reduce el límite máximo de aportación a planes de pensiones a 8.000 € (ahora son 10.000 €), aunque se amplía a 2.500 € las aportaciones a favor del cónyuge con rendimientos del trabajo inferiores a 8.000 €. iv. Disminuye la reducción de los rendimientos de capital inmobiliario para inmuebles destinados a vivienda, que pasa del 60% (o 100% si el arrendatario era menor de 30 años) al 50%. Por lo tanto, el arrendador tributará más por las rentas del alquiler. v. Se elimina la deducción por alquiler que podía practicarse el arrendatario para los arrendamientos que se formalicen a partir de 2015. Por lo tanto, el arrendatario no podrá deducirse en el IRPF la renta que paga por el alquiler de su vivienda. vi. Se minora del 40 al 30 por ciento el porcentaje de reducción aplicable a los rendimientos del trabajo, del capital mobiliario e inmobiliario y de actividades económicas, con período de generación superior a dos años u obtenidos de forma notoriamente irregular en el tiempo. vii. Se restringen las deducciones generales a autónomos y profesionales a 2.000 euros. Actualmente se pueden desgravar el 5% de los gastos corrientes (restaurantes, desplazamiento, consumo telefónico) de la actividad. viii. Se revisa el método de estimación objetiva aplicable en la determinación del rendimiento neto de determinadas actividades, exigiendo, a partir de 2016, nuevos requisitos para su aplicación, tanto cuantitativos, mediante una reducción de los límites objetivos, como cualitativos, reduciendo las actividades que se pueden acoger a éste, limitándolas a aquéllas que por su naturaleza se relacionan fundamentalmente con consumidores finales. b. Base del ahorro: i. La base del ahorro tiene su propia tarifa o tipos impositivos, que de acuerdo con el borrador de Reforma se situarían a partir de 2016 en los mismos tipos que teníamos en 2011, salvo para los rendimientos que superen los 50.000 €, en cuyo caso se incrementa el tipo impositivo. La evolución de los tipos sería la siguiente: Base ahorro Hasta 6.000 6.000-24.000 2011 2014 2015 2016 19% 21% 20% 19% 21% 25% 22% 21% Página 22 de 24 NEWSLETTER Mayo-Junio de 2014 24.000-50.000 Más de 50.000 21% 21% 27% 27% 22% 24% 21% 23% ii. Se elimina la diferente tributación de las ganancias y pérdidas patrimoniales según el periodo de generación, de tal manera que todas tributan a los tipos anteriormente citados, con independencia del tiempo transcurrido entre la adquisición y la enajenación. Actualmente, las ganancias y pérdidas generadas en menos de un año se integran en la base general (por lo que tributan al tipo marginal que tenga el contribuyente) y las generadas en más de un año en la base del ahorro. iii. Se declara exenta la ganancia obtenida como consecuencia de la dación en pago de la vivienda habitual del contribuyente. iv. Se permite compensar rendimientos de capital con ganancias o pérdidas patrimoniales, con el límite del 25%, aunque se introduce de manera gradual (10%, 15% y 20% en los años 2015, 2016 y 2017 respectivamente). v. Los rendimientos de capital negativos derivados de participaciones preferentes se podrán compensar con las ganancias patrimoniales derivadas de las acciones que fueron objeto de canje. vi. Se suprime la exención de 1.500 € para los dividendos. vii. Se revisa el tratamiento fiscal de las reducciones de capital con devolución de aportaciones y del reparto de la prima de emisión de acciones, con la finalidad de que la parte de las mismas que corresponda a reservas generadas por la entidad durante el tiempo de tenencia de la participación tribute de forma análoga a si hubieran repartido directamente tales reservas, así como el derivado de la venta de derechos de suscripción, homogeneizándose su tratamiento entre entidades cotizadas y no cotizadas. viii. Se crea un nuevo producto denominado Plan de Ahorro a Largo Plazo para aportaciones anuales menores de 5.000 € durante al menos 5 años, quedando exentas las rentas generadas por la cuenta de depósito o el seguro de vida a través del cual se canalice dicho ahorro. ix. Se suprime el régimen de los coeficientes de abatimiento, que permitían reducir las ganancias generadas hasta el 20 de enero de 2006 por elementos patrimoniales (inmuebles, activos financieros, etc.) adquiridos antes del 31 de diciembre de 1994. x. También se suprimen los coeficientes de corrección monetaria aplicables exclusivamente a la tributación de bienes inmuebles. 2. Impuesto sobre Sociedades Página 23 de 24 NEWSLETTER Mayo-Junio de 2014 La noticia positiva para las empresas es que se reducen los tipos de gravamen de forma gradual, que pasarían sarían del 30% actual al 28% en 2015 y en adelante el 25%, salvo para las entidades de crédito, que se mantiene en el 30%. La noticia negativa es que, como contrapartida a la reducción de tipos, se eliminan beneficios fiscales con el objetivo de que el tipo tipo efectivo por el que tributan las empresas se aproxime al nominal. A tal fin: i. Se limita la deducción de gastos financieros. ii. Se restringe la libertad de amortización. iii. Se actualizan las tablas de amortización. iv. Se limita la compensación de bases imponibles imponibles negativas (que pasa del 25% al 60%), si bien desaparece la limitación temporal (18 años). v. Se eliminan las deducciones por reinversión. No obstante, con el fin de compensar la eliminación de deducciones por reinversión, se crea una nueva reducción de la base imponible, cuyo objetivo es estimular el desapalancamiento de las empresas, esto es, para que dependan menos de la financiación ajena y más de los recursos propios, medida a la que también contribuye la limitación de la deducibilidad de los gastos financieros. Concretamente, se crea una reducción de la base imponible del 10% del importe en que se incrementen los fondos propios. Este importe se ha de contabilizar como reserva de capitalización, que es indisponible durante cinco años, salvo para compensar compensar pérdidas. Adicionalmente, las entidades de reducida dimensión pueden reducir su base imponible en hasta el 10% de su importe, con el límite de minoración de un millón de euros, mediante la dotación de una reserva de nivelación indisponible durante cinco años, cuyo destino es compensar futuras bases imponibles negativas en un plazo de 5 años. Este boletín no puede considerarse como asesoramiento jurídico. Su finalidad es meramente informativa y el Despacho declina cualquier responsabilidad. Para cualquier aclaración o ampliación de su contenido, o en caso de que no desee recibir futuros boletines, le rogamos que se ponga en contacto con nuestro despacho. Página 24 de 24