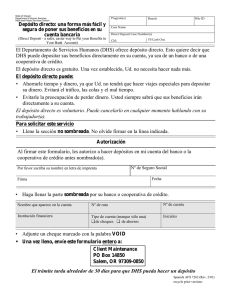

INFORMACIóN ACERCA DE NUESTRAS CUENTAS DE

Anuncio