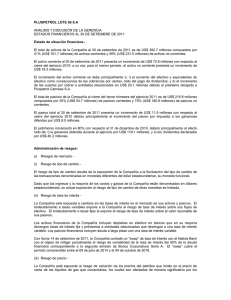

empresa editora el comercio sa notas a los estados financieros al

Anuncio