La Reforma Fiscal Para 2014 - Partido Acción Nacional Partido

Anuncio

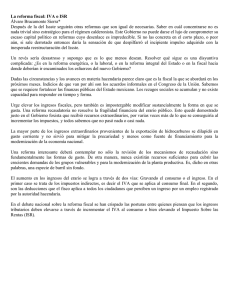

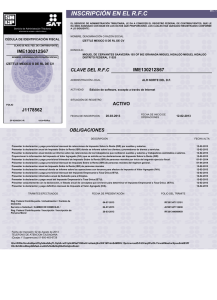

DOCUMENTOS DE TRABAJO La Reforma Fiscal Para 2014: implicaciones para las clases medias y la actividad económica Javier Obregón Ruiz Febrero 2014 1 521 La Reforma Fiscal Para 2014: implicaciones para las clases medias y la actividad económica Javier Obregón Ruiz1 Fundación Rafael Preciado Hernández A.C. Documento de Trabajo No. 521 Febrero 2014 Clasificación temática: Reformas Fiscal En el presente documento se analiza desde el punto de vista teórico de la Economía, la reforma fiscal que entrará en vigor el próximo 1 de enero de 2014 y que fue aprobada por el Congreso de la Unión el 31 de octubre del año 2013. 1 Correo electrónico: [email protected]. Las opiniones contenidas en este documento corresponden exclusivamente a los autores y no representan necesariamente el punto de vista de la Fundación Rafael Preciado Hernández A.C. 2 Contenido I. Introducción. 4 II. Justificación de la Relevancia de la Investigación 6 III. Objetivos de la Investigación 7 IV. Planteamiento y Delimitación del Problema. 8 V. Marco Teórico y Conceptual de Referencia 9 VI. Formulación de Hipótesis 17 VII. Pruebas Empíricas o Cualitativas de la Hipótesis 18 VIII. Conclusiones 34 IX. 36 Bibliografía 3 I.- Introducción El día 8 de septiembre del año 2013, el Presidente de la República en uso de sus atribuciones, envió al Congreso de la Unión la llamada Reforma Hacendaria que reforma, adiciona y deroga diversas disposiciones de la Ley del Impuesto al Valor Agregado, de la Ley del Impuesto Especial sobre Producción y Servicios, del Código Fiscal de la Federación, de la Ley Federal de Derechos, y por el que se expide la nueva Ley del Impuesto sobre la Renta. El Congreso, a través de la Cámara de Diputados, que es la facultada para recibir en primera instancia todo lo relacionado con el Paquete Económico, turnó dicha reforma a la comisión de Hacienda y Crédito Público, la cual elaboró la minuta respectiva que fue sometida a consideración del pleno de esa Cámara el día 18 de octubre. Una vez aprobada la minuta, ésta fue remitida a la Cámara de Senadores, en donde se le dio igual trato, de tal manera que el día 31 de octubre del año 2013 se aprobó la propuesta presidencial, que en suma, aumentó los impuestos a los mexicanos. El Presidente Peña Nieto dijo en la presentación formal de la Reforma, que ésta “…trae muy buenas noticias para los mexicanos”2. Se dijo en varias ocasiones que esta reforma en realidad sería una gran Reforma Social ya que los mexicanos gozaríamos de una pensión universal y de un seguro de desempleo que sería únicamente para los trabajadores del sector formal de la economía, y así desincentivar la informalidad y dejar atrás el enfoque asistencialista del Estado sobre la seguridad social al mismo tiempo. Asimismo, se anunció un renovado Programa Nacional de becas y un nuevo Programa de Escuelas de Excelencia. Al mismo tiempo, el Presidente anunció que con esta Reforma se impulsaría el crecimiento económico del país y se elevaría la calidad de vida de la población, se invertiría en mayor y mejor infraestructura y se ampliaría la inversión en la ciencia, tecnología e innovación. 2 Fuente: http://www.presidencia.gob.mx/articulos-prensa/palabras-del-presidente-de-los-estadosunidos-mexicanos-licenciado-enrique-pena-nieto-durante-la-presentacion-de-la-iniciativa-de-reformahacendaria-que-tuvo-lugar-en-el-salon-adolfo-lopez-mateos-d/ 4 En ese momento, el Ejecutivo planteaba, además de otras cosas, aplicar el Impuesto al Valor Agregado (IVA), a las colegiaturas y a las hipotecas, a la comida para mascotas, con el argumento de que la gente que tenía una mascota no pertenecía a la clase baja, así como homologar la tasa del mencionado impuesto en todo el territorio nacional y eliminar diversas opciones de deducibilidad para la industria manufacturera. También se propuso un impuesto a los refrescos y bebidas azucaradas que fue conocido como el impuesto a los “gorditos” así como al pan de dulce, todas ellas medidas que fueron duramente criticadas por los medios de comunicación y la sociedad en general. Y finalmente se abrogaron las leyes del Impuesto a los Depósitos en Efectivo (IDE) y la del Impuesto Empresarial a Tasa Única (IETU). A pesar del reclamo social generalizado, el Ejecutivo encontró de aliado en ambas Cámaras al Partido de la Revolución Democrática (PRD), el cual aportó los votos suficientes para que dicha reforma fuera aprobada sin ningún problema. Este trabajo busca analizar si las promesas del Ejecutivo son creíbles en el entorno macroeconómico actual apoyándose en la teoría económica, para lo cual se dividirá el análisis en tres partes. En la primera se presentará la teoría económica del crecimiento bajo un esquema impositivo por parte del gobierno, en una segunda parte se analizará la propuesta de Reforma Hacendaria, que por su magnitud y relevancia solamente se pondrá atención en las leyes del IVA, IEPS e ISR y, finalmente se harán las conclusiones finales. 5 II.- Justificación de la Relevancia de la Investigación Este trabajo encuentra su justificación ante la recién aprobada Reforma Hacendaria para el año 2014, la cual prevé el aumento de impuestos a la población mexicana con la finalidad de financiar un mayor gasto por parte del Gobierno Federal que promete un mayor crecimiento económico. La propuesta fue duramente criticada por la sociedad en su conjunto y fundamentalmente por el Partido Acción Nacional, el cual se opuso fervientemente a la homologación del IVA en las zonas fronterizas, así como al IVA a colegiaturas y a hipotecas. Finalmente el Gobierno Federal en conjunto con el Partido de la Revolución Democrática (PRD) aprobaron más impuestos a los mexicanos, dejando con un mal sabor de boca a la sociedad en general, la cual tendrá menos ingresos disponibles para el año 2014. 6 III.- Objetivos de la Investigación Mostrar desde el punto de vista teórico de la Economía, cuál podría ser el efecto, en el bienestar de los residentes en México, de la reforma fiscal aprobada para el año 2014, así como el efecto macroeconómico esperado para el país. 7 IV.- Planteamiento y Delimitación del Problema Existe la percepción entre la población en general y por parte de diversos analistas y comunicadores, de que elevar la carga impositiva al pueblo de México, en un momento en el cual la economía estuvo a punto de entrar en recesión en el año 2013 y que por tanto el crecimiento fue casi nulo, implica hundir o al menos limitar en mayor medida una posible recuperación de la senda de crecimiento que heredó el actual Gobierno Federal de manos del Ex Presidente Felipe Calderón y después de doce años de estabilidad macroeconómica con los gobiernos de Acción Nacional. Este documento, pretende aportar algunas ideas del posible desempeño económico de México ante la Reforma Hacendaria aprobada, usando para ello lo ya escrito por la ciencia económica al respecto y analizando los cambios más importantes o de mayor impacto en el ingreso de los mexicanos. 8 V.- Marco Teórico de Referencia El crecimiento económico es el fenómeno más importante que debe ocurrir en un país para poder hablarle a la gente sobre prosperidad. Para detonar el crecimiento, se han elaborado bastantes modelos económicos y que podríamos resumir en una palabra: inversión. Un país que no invierte en sí mismo, es prácticamente un país que está condenado a estancarse o incluso habiendo inversión, si ésta no es lo suficientemente grande como para reponer el capital depreciado, experimentará el fenómeno contrario, es decir, una caída en el Producto Interno Bruto (PIB). En el mundo real, lejos de la teorías (muchas veces complejas y rebuscadas), existen actores que son esenciales en el día con día. Dornbusch, Fischer y Startz (2000) describen de manera muy sencilla a estos personajes relevantes con la siguiente ecuación de la demanda agregada, que no es otra cosa sino la forma funcional del PIB: 𝑌 𝑑 = 𝐶 + 𝐼 + 𝐺 + 𝑋𝑁 Dónde: 𝑌𝑑 : es la demanda agregada o PIB C: es el consumo agregado I: es la inversión total G: es el gasto de gobierno XN: es la balanza comercial Con la ecuación anterior, es muy fácil notar que un aumento en cualquiera de las variables que se encuentran del lado derecho de la igualdad producirán un aumento en el PIB, por ejemplo, si la economía en su conjunto consume más bienes y servicios en un sistema de competencia en donde la oferta de los mismos se ajusta con cierta rapidez, se estará produciendo más. Si la economía experimenta mayor inversión en capital entonces se podrá producir más en el futuro (lo que implica aumento en C) y también si la balanza comercial es positiva y crece querrá decir que como país estamos 9 aprovechando nuestras ventajas comparativas y vendiendo nuestros excedentes al extranjero. Dejamos al final el gasto del gobierno (G), porque amerita un estudio especial. El gobierno normalmente no produce bienes y servicios para “vender” a los consumidores tal y como lo haría una empresa, pues no es su naturaleza. Por el contrario, el gobierno se financia directamente del pueblo a través de los impuestos, que en teoría sirven para dotar de bienes públicos a la sociedad ya que ésta no estaría dispuesta a pagarlos de manera privada. En este proceso, el gobierno hace carreteras, puertos, pavimenta calles, provee de luminarias y todos aquellos servicios públicos conocidos, con lo cual también contrata capital y trabajo y estimula de manera natural a la economía. Sin embargo este proceso es costoso para la sociedad, ya que si el gobierno pretende aumentar su gasto, solo lo puede hacer a través de aumentar los impuestos o endeudándose (lo que implica necesariamente más impuestos en el futuro), lo cual significa que a los ciudadanos se les van a extraer necesariamente más ingresos, pudiendo evitarse el crecimiento del resto de las variables anteriormente explicadas. A este fenómeno se le conoce como “crowding-out effect”, o efecto desplazamiento, que ocurre cuando el gobierno interviene demasiado en la economía, haciendo a un lado al sector privado y teniendo que soportar más la carga del PIB. A pesar de que los impuestos son terriblemente impopulares, y sobre todo cuando éstos tienden a aumentar, pueden ser útiles para aminorar los efectos de los ciclos económicos, especialmente las recesiones. Greenwood y Huffman (1991) hicieron todo un estudio económico en donde muestran la utilidad de la política fiscal para aminorar los efectos de los ciclos económicos (en inglés “Real Business Cycles”), en ese documento se hacen dos preguntas interesantes: 1. ¿Es deseable buscar políticas fiscales para aminorar los efectos de los ciclos económicos? y 2. ¿Es posible teórica y prácticamente hablando, estabilizar las fluctuaciones económicas? Desde el punto de vista de ese documento, sí es posible aminorar los efectos de los ciclos económicos suponiendo que el gobierno desea eliminar las recesiones, tomando como referencia el ingreso promedio y considerando todos los ingresos que sean inferiores. Formalmente, lo anterior se modela de la siguiente manera: 10 Se supone una economía en donde existen tres agentes: hogares, empresas y gobierno. Las empresas utilizan los factores capital y trabajo que contratan de los hogares para producir bienes y servicios. Los hogares por su parte, utilizan el ingreso por proveer los insumos anteriores, para consumir o para invertir en los bienes que producen las empresas, y por último está el gobierno que pone cierta política fiscal distorsionadora en los agentes privados mediante impuestos de suma fija3. A) Empresas La producción para cualquier periodo 𝑡 o 𝑦𝑡 , está determinada por la siguiente función de rendimientos constantes a escala: 𝑦𝑡 = 𝑓(𝑘𝑡 ℎ𝑡 , ℓ𝑡 ) Donde 𝑘𝑡 ℎ𝑡 representa el insumo del capital y ℓ𝑡 es el factor trabajo, ambos en el periodo 𝑡. 𝑘𝑡 representa el “stock” de capital y ℎ𝑡 la tasa a la cual se utiliza ese capital. Dada la tasa de interés del capital 𝑟𝑡 , y el salario por trabajo 𝑤𝑡 , las empresas escogen el nivel óptimo de 𝑘𝑡 ℎ𝑡 y ℓ𝑡 que maximizan los beneficios 𝜋𝑡 , mediante la resolución del siguiente problema de maximización: max 𝜋𝑡 = 𝑓(𝑘𝑡 ℎ𝑡 , ℓ𝑡 ) − 𝑟𝑡 𝑘𝑡 ℎ𝑡 − 𝑤𝑡 ℓ𝑡 𝑘𝑡 ℎ𝑡 ,ℓ𝑡 (P1) Las condiciones de primer orden del problema P1 serían las siguientes: 𝑓1 (𝑘𝑡 ℎ𝑡 , ℓ𝑡 ) = 𝑟𝑡 𝑓2 (𝑘𝑡 ℎ𝑡 , ℓ𝑡 ) = 𝑤𝑡 3 Aunque los autores no explican por qué se asume en el modelo una política fiscal con impuestos de suma fija, es fácil la explicación. Lo anterior se debe a que la teoría de las finanzas públicas ha demostrado suficientemente que si bien, todos los impuestos distorsionan en alguna medida a la economía, los impuestos de suma fija (o lump-sum), son el tipo de impuestos más eficiente en términos económicos pues todos los agentes saben de ante mano cuánto deberán pagar al fisco, aunque esto representa indudablemente una política fiscal regresiva, es decir, que los individuos con menores ingresos pagarán relativamente menos que aquellos con mayores ingresos. 11 Dado que se está modelando una economía en competencia perfecta, las empresas obtienen al final cero beneficios en cada periodo derivado de la función con rendimientos constantes a escala, es decir que 𝜋𝑡 = 0 para todo 𝑡. B) Hogares El hogar representativo de la economía tienen objetivo maximizar su utilidad perpetua que está dada por la siguiente función: ∞ ∑ 𝛽 𝑡 𝑈(𝑐𝑡 , ℓ𝑡 ) 0<𝛽<1 𝑡=0 Donde 𝑐𝑡 𝑦 ℓ𝑡 representan el consumo y el trabajo en cada periodo. Los hogares tiene tres fuentes de ingreso principales: primero, el ingreso proveniente de la venta de servicios de capital 𝑟𝑡 𝑘𝑡 ℎ𝑡 , en segundo lugar el ingreso por trabajo 𝑤𝑡 ℓ𝑡 , y por último la transferencia de suma fija por parte del gobierno 𝒯𝑡 . El ingreso por trabajo y el capital están sujetos a un gravamen que están representados por 𝜆ℓ y 𝜆𝑘 respectivamente. Los hogares enfrentan una decisión sobre el suministro de servicios de capital hacia las empresas. Por un lado, un mayor nivel de uso,ℎ𝑡 , permite un mayor nivel de servicios de capital, 𝑘𝑡 ℎ𝑡 , de un stock de capital 𝑘𝑡 , pero por otra parte provoca que el stock de capital de deprecie a una tasa mayor 𝛿𝑡 , que está dada por 𝛿𝑡 = 𝛿(ℎ𝑡 ), con una función de tasa de depreciación que satisface 0 ≤ 𝛿 ≤ 1, 𝛿´ > 0 y 𝛿 ∗ > 0. Los hogares pueden consumir o ahorrar los ingresos que les quedan después de pagar los impuestos. Los ahorros toman la forma de acumulación física de capital (es decir que ahorro es igual a la inversión). Por lo que la evolución del stock de capital de los hogares queda descrita de la siguiente manera: 𝑘𝑡+1 = 𝑘𝑡 (1 − 𝛿(ℎ𝑡 )) + 𝑖𝑡 (1 + 𝜀𝑡 ) 12 Aquí, 𝑖𝑡 unidades de producción invertidas en el periodo t, aumentan el capital del periodo t+1 por 𝑖𝑡 (1 + 𝜀𝑡 ) unidades, donde 𝜀𝑡 𝜖 𝐸(−1, ∞) es un término de perturbación conocido en el periodo t. El “shock” 𝜀𝑡 funciona como un factor de cambio tecnológico que afecta la producción del capital nuevo. Un 𝜀𝑡 alto, estimula la creación de capital nuevo y promueve un uso intensivo mayor y acelera la depreciación del capital viejo. La inversión bruta 𝑖𝑡 , está subsidiada por el gobierno a la tasa 𝜆𝑖 . Dicho lo anterior, el problema dinámico a resolver por parte de los hogares es el siguiente: 𝑉(𝑘𝑡 ; 𝑠𝑡 ) = max (𝑐𝑡 ,𝑘𝑡+1 ,ℎ𝑡 ,𝑘𝑡 ) {𝑈(𝑐𝑡 , ℓ𝑡 ) + 𝛽 ∫ 𝑉(𝑘𝑡+1 ; 𝑠𝑡+1 ) 𝑑𝜓(𝑠𝑡+1 |𝑠𝑡 )} (𝑃2) Sujeto a: 𝑐𝑡 + (1−𝜆𝑖 )𝑘𝑡+1 1+𝜀𝑡 = (1 − 𝜆𝑘 )𝑟𝑡 𝑘𝑡 ℎ𝑡 + (1 − 𝜆ℓ )𝑤𝑡 ℓ𝑡 + (1−𝜆𝑖 )[1−𝛿(ℎ𝑡 )]𝑘𝑡 1+𝜀𝑡 + 𝜏𝑡 Con el vector de estado 𝑠𝑡 , siendo gobernada por la función de distribución 𝜓(𝑠𝑡 |𝑠𝑡−1 ). Los hogares toman el estado de las cosas 𝑠𝑡 , como dado. Adicionalmente en equilibrio, el salario, la tasa de interés del capital y el nivel de transferencia del gobierno, todas serán funciones de 𝑠𝑡 . El resultado de la optimización anterior está resumido por el siguiente conjunto de condiciones de eficiencia en conjunto con la restricción presupuestal: (1−𝜆𝑖 )𝑈1 (𝑐𝑡 ,ℓ𝑡 ) 1+𝜀𝑡 = 𝛽 ∫ 𝑈1 (𝑐𝑡+1 , ℓ𝑡+1 )[(1 − 𝜆𝑘 )𝑟𝑡+1 ℎ𝑡+1 + (1−𝜆𝑖 )(1−𝛿(ℎ𝑡+1 )) 1+𝜀𝑡+1 ]𝑑𝜓 (𝑠𝑡+1 |𝑠𝑡 ) (1 − 𝜆𝑘 )𝑟𝑡 = (1 − 𝜆𝑖 )𝛿´ (1) ℎ𝑡 1 + 𝜀𝑡 U1 (𝑐𝑡 , ℓ𝑡 )(1 − 𝜆ℓ )𝑤𝑡 = −𝑈2 (𝑐𝑡 , ℓ𝑡 ) (2) (3) 13 La ecuación (1) es una condición de optimalidad que gobierna a la inversión. El lado izquierdo de la ecuación representa una pérdida en la utilidad corriente que ocurre cuando una unidad de inversión corriente es emprendida. El lado derecho de la ecuación retrata la utilidad futura esperada descontada que es obtenida de una unidad de inversión hoy. El término entre corchetes representa el retorno marginal después de impuestos de la inversión. La ecuación (2) representa el uso eficiente del capital y finalmente la ecuación (3) representa el beneficio marginal después de impuestos de trabajar igual a la desutilidad marginal del trabajo. C) Gobierno El gobierno como cualquier otro agente, debe satisfacer una restricción presupuestal. Como el análisis del modelo se centra en el impacto de los impuestos distorsionadores, se supondrá que la recaudación del gobierno se repartirá al resto de los agentes igual que los impuestos, es decir, con una suma fija. Específicamente, las transferencias de suma fija del gobierno deben ser iguales a: 𝜏𝑡 = 𝜆𝐾 𝑟𝑡 𝐾𝑡 𝐻𝑡 + 𝜆ℓ 𝑤𝑡 𝐿𝑡 − 𝜆𝑖 [𝐾𝑡+1 − (1 − 𝛿(𝐻𝑡 ))𝐾𝑡 ] 1 + 𝜀𝑡 Donde las letras en mayúsculas denotan el equilibrio o los valores de las variables agregadas de las decisiones de los hogares. Finalmente, se observa que en equilibrio, la restricción de recursos de la economía se sostiene de la siguiente forma: 𝐶𝑡 + (1 − 𝛿(𝐻𝑡 ))𝐾𝑡 𝐾𝑡+1 = 𝑓(𝐾𝑡 𝐻𝑡 , 𝐿𝑡 ) + (1 + 𝜀𝑡 ) (1 + 𝜀𝑡 ) 14 D) Resultados de Interés En primer lugar, debe notarse que para reducir el impacto de una recesión, el gobierno otorga subsidios que son financiados por los agentes privados, no elevando las tipos impositivos ni creando nuevo impuestos. En segundo lugar, Greenwood y Huffman calibraron el modelo tomando en cuenta las condiciones de la economía norteamericana de la posguerra en donde el tipo impositivo era del 35% de los ingresos brutos de los agentes económicos y con un subsidio a la inversión del 7%, la tasa de depreciación del capital la fijaron en 10%. Con los datos anteriores se fijó a la economía de Estados Unidos de tal manera que sirviera como un punto de comparación y poder “jugar” con las variables. Uno de los resultados de la calibración del modelo consiste en que la presencia de los impuestos tiende a amplificar la volatilidad y persistencia de los cambios tecnológicos en vez de estabilizarlos, es decir, que ante la ausencia de impuestos y subsidios, la variabilidad de los agregados macroeconómicos cae dramáticamente. En el estudio, se muestra que si a la economía se le reduce el tipo impositivo a 25%, la producción aumenta en 9%, y el tiempo trabajado en 2%, la productividad del trabajo (que en teoría es exactamente igual al salario), aumentó 7%, y el stock de capital promedio se incrementó en un 30%. En otro ejercicio, se simuló un aumento en el crédito fiscal de la inversión de 7% a 14%. Como resultado, el nivel promedio de la producción aumentó 4%, aumentando las horas trabajadas y la productividad en 1% y 3% respectivamente, sin embargo, esta política aumenta la volatilidad de las variables macroeconómicas agregadas, mientras que una reducción en los créditos fiscales, estabiliza las variables. Lo anterior ocurre, ya que en el modelo que se usó como referencia, el capital y los impuestos sobre el ingreso por trabajo tienen un efecto deprimente en la acumulación de capital y las horas trabajadas, mientras que el crédito fiscal a la inversión opera en los agregados macroeconómicos de la misma manera, como un recorte en el capital y los impuestos a los ingresos por trabajo. 15 Por último, los autores midieron las ganancias o pérdidas en bienestar de los consumidores comparando la cantidad de consumo que se aumentó o se quitó a cada agente, en cada estado, bajo la nueva política y respecto del estado que se tomó como referencia. Los resultados del recorte en el impuesto a los ingresos por capital en 10%, consiguieron una mejora en el bienestar de los consumidores equivalente a 4% del Producto Nacional Bruto4. De manera similar, un recorte en los impuestos por trabajo resultan en una ganancia en el bienestar del 3%, y de la misma manera, un aumento en el crédito fiscal a la inversión mejora el bienestar, pues contrarresta los efectos depresivos de la acumulación del capital que tienen los impuestos sobre el ingreso por trabajo y por capital. Como puede verse, los impuestos tienen un efecto depresivo en el trabajo, la acumulación del capital y en la producción. Estos efectos son especialmente molestos durante una recesión, por lo que queda demostrado que resulta benéfico para la economía que el gobierno implemente una política de estabilización de los ciclos económicos, especialmente durante las recesiones, aplicando políticas contracíclicas. VI.- Formulación de Hipótesis La recién aprobada Reforma Hacendaria, propuesta por el Poder Ejecutivo para el año fiscal 2014, por sí misma, no propiciará un mayor crecimiento económico de México. 4 A diferencia del Producto Interno Bruto (PIB), el Producto Nacional Bruto (PNB) es la cuantificación de la producción total de bienes y servicios de los habitantes de un país y de lo que producen las empresas de origen nacional en el extranjero. Esta es una medida común en los Estados Unidos de América pues tienen muchas empresas nacionales que producen bienes en el extranjero, por lo tanto es una medida muy útil para ese país. 16 VII.- Pruebas Empíricas o Cualitativas de la Hipótesis. A continuación se muestran las modificaciones presentadas por el Ejecutivo a las leyes del IVA, IEPS e ISR y que representan fundamentalmente el impacto a la clase media mexicana. 1. Ley del Impuesto al Valor Agregado (IVA) Se deroga la aplicación de la tasa preferencial de 11% vigente actualmente en la región fronteriza. De igual forma se elimina la exención respecto a las enajenaciones de bienes, efectuadas entre residentes en el extranjero o por un residente en el extranjero, a empresas maquiladoras; así como en la enajenación de bienes sujetos al régimen aduanero de recinto fiscalizado estratégico. Se precisa que únicamente se mantendrá exento del pago del IVA el transporte público terrestre de personas, prestado exclusivamente en áreas urbanas, suburbanas o en zonas metropolitanas. Se prevé gravar a las importaciones temporales IMMEX, depósito fiscal automotriz, recinto fiscalizado y recinto fiscalizado estratégico. Se elimina la obligación de efectuar la retención del IVA que les trasladen los proveedores nacionales a las personas morales que cuenten con un programa IMMEX. Se excluye a los chicles o gomas de mascar de los productos destinados a la alimentación a los que se les aplica la tasa del 0%; así como los alimentos procesados para perros, gatos y pequeñas especies, utilizadas como mascotas en el hogar. 17 También se excluye la enajenación de oro, joyería, orfebrería, piezas artísticas u ornamentales y lingotes, cuyo contenido mínimo de dicho material sea del 80%, siempre que su enajenación no se efectúe en ventas al menudeo con el público en general. Se elimina dicho tratamiento en la prestación de los servicios de hotelería y conexos realizados por empresas hoteleras a turistas extranjeros que ingresen al país para participar en eventos a celebrarse en el país. Se deroga el tratamiento al régimen de pequeños contribuyentes (REPECOS). En sustitución se establece un Régimen de Incorporación, al cual podrán acogerse por un periodo máximo de seis años las personas físicas con poca capacidad económica y administrativa, permitiéndoles presentar de forma bimestral sus declaraciones de pago correspondientes al ISR e IVA. Prevé otorgar a las SOFOMES un tratamiento similar al de las otras entidades que integran el sistema financiero, en relación con la exención a los intereses que reciban o paguen. Incluir de manera expresa los momentos de causación del impuesto en los casos de faltante de bienes en los inventarios de las empresas, donaciones y servicios gratuitos, en donde exista la obligación de pagar el IVA. Se busca homologar el tratamiento aplicable al transporte aéreo internacional de carga y de pasajeros, permitiendo que en el transporte internacional de bienes también se pueda considerar como prestación de servicios el 25% y como exportación el 75% y que se pueda acreditar al 100% el impuesto trasladado que reúna los requisitos exigidos por la ley. Se establece la obligación a los contribuyentes para expedir comprobantes fiscales, dado que las características y requisitos que deben contener los mismos, quedan regulados en el mencionado Código. 18 Se prevé exentar del pago del impuesto a los intereses que reciban o paguen las sociedades cooperativas de ahorro y préstamo, las sociedades financieras populares, las sociedades financieras comunitarias y los organismos de integración financiera rural; así como a los organismos descentralizados de la administración pública federal y a los fideicomisos de fomento económico del gobierno federal, sujetos a supervisión de la Comisión Nacional Bancaria y de Valores. 2. Ley Del Impuesto Especial Sobre Producción y Servicios (IEPS) Se mantiene la carga fiscal actual a la enajenación e importación de las bebidas alcohólicas y cerveza, siendo la tasa aplicable para la enajenación e importación de cerveza con una graduación alcohólica de hasta 14o G.L. del 26.5% y con una graduación mayor de 20o G.L. Se establecen como nuevos objetos del impuesto a los plaguicidas; las bebidas saborizadas y energetizantes, con una cuota aplicable de $1.00 por litro; y a los concentrados, polvos, jarabes, esencias o extractos de sabores, de acuerdo al número de litros de bebidas que se puedan obtener. Se determina la forma en que deberá efectuarse el cálculo mensual del impuesto respecto de dichos bienes. Asimismo, se prevé la obligación de fabricantes, productores, envasadores o importadores, para aplicar las reglas de retención del impuesto respecto de los nuevos bienes objeto del mismo. Se establecen cuotas específicas por tipo de combustible, considerando las toneladas de bióxido de carbono por unidad de volumen. 19 Se considera como enajenación, al autoconsumo de combustibles fósiles, pero no el de gasolina o diesel que se realice en las estaciones de servicio y los distribuidores autorizados por PEMEX. Respecto a la enajenación de bebidas saborizadas y combustibles únicamente se encontrarán exentas del impuesto, las que realicen personas diferentes de los fabricantes, productores o importadores. Igualmente estarán exentas las bebidas saborizadas que se elaboren en restaurantes, bares y otros lugares en donde se proporcionen servicios de alimentos y bebidas; así como plaguicidas cuyo peligro de toxicidad corresponda a la categoría 5. Se prevé que el impuesto a los combustibles fósiles y a los plaguicidas tengan un impacto ambiental al favorecer la reducción gradual de emisiones a la atmósfera de bióxido de carbono, principal gas de efecto invernadero, así como la reducción gradual del uso de plaguicidas que generan indirectamente daños a la salud y al medio ambiente. Se elimina la exención del impuesto a la importación de bienes en franquicia; así como a las importaciones temporales IMMEX, depósito fiscal automotriz, recinto fiscalizado y recinto fiscalizado estratégico. Se establece la base para calcular el IEPS al destinar los bienes a los regímenes aduaneros que se propone gravar; así como en las importaciones de los nuevos bienes objeto del impuesto. Se precisa el momento en el que deberá realizarse el pago del impuesto en el caso de bienes que se destinen a los regímenes aduaneros que se propone gravar. Se prevé el procedimiento al que deben sujetarse las autoridades fiscales en el que se respete la garantía de audiencia tratándose de clausura de establecimientos en los que se realizan juegos con apuestas y sorteos. 20 Se elimina la facultad que se confiere a las entidades federativas para administrar el impuesto sobre juegos con apuestas y sorteos, tratándose de pequeños contribuyentes. 3. Ley del Impuesto Sobre La Renta (ISR) Se expide un ordenamiento consistente en 186 artículos, que tenga por objeto regular el pago del impuesto al que están obligados los residentes en México, respecto de todos sus ingresos; los residentes en el extranjero que tengan un establecimiento permanente en el país, respecto de los ingresos atribuibles a dicho establecimiento y respecto aquellos procedentes de fuentes de riqueza situadas en territorio nacional, que no sean atribuibles a un establecimiento permanente, precisando qué debe entenderse por éste. En este sentido, se prevé una nueva norma de procedimiento, para que las autoridades fiscales puedan solicitar a residentes en el extranjero información sobre disposiciones legales del derecho extranjero cuya aplicación pueda generarle una doble tributación. Se prevé eliminar la posibilidad de llevar a cabo las siguientes deducciones: a) Deducir en forma inmediata el valor presente de las inversiones. b) Deducir en un sólo ejercicio el 100% de la inversión realizada en la adquisición de activos. c) Deducción en forma inmediata y hasta por el 100% de las inversiones que se efectúen en bienes inmuebles ubicados en las zonas de monumentos históricos de determinadas ciudades. d) De los pagos efectuados a partes relacionadas residentes en México o en el extranjero que no se encuentren gravados o lo estén con un impuesto inferior al 75% del ISR causado en México e) Se dispone considerar como no deducibles las cuotas de seguridad social del trabajador pagadas por los patrones. f) Deducción por consumos en restaurantes, así como de gastos de exploración del sector minero. 21 g) Deducción de las instituciones de seguros por la creación o incremento de las reservas de riesgo en curso por obligaciones pendientes de cumplir por siniestros y por vencimientos, así como las reservas de riesgos catastróficos y la reserva matemática especial vinculada con seguros de pensiones y las relacionadas a seguros de pensiones que permite la Ley General de Instituciones y Sociedades Mutualistas de Seguros. De igual forma se prevé acotar las siguientes deducciones: a) Las aportaciones que realicen las empresas a los fondos de pensiones y jubilaciones complementarias a aquéllas que son obligatorias por ley, deberán deducirse en el momento en que la empresa realice una erogación real a favor de sus trabajadores. b) Para la deducción por la donación de bienes que han perdido su valor, éstos deberán ser básicos para la subsistencia humana, sin que puedan ofrecerse en donación aquellos bienes que conforme a otro ordenamiento jurídico se encuentre prohibida expresamente su venta, suministro, uso o se establezca otro destino para los mismos. c) Se establece un límite de 4% a las deducciones por donativos a la Federación, entidades federativas, municipios y sus organismos descentralizados. d) Los vales de despensa serán deducibles siempre que se otorguen a través de monederos electrónicos autorizados por el SAT. e) Se propone acotar la deducción en un 41% de las remuneraciones exentas otorgadas al trabajador, contemplando conceptos como son la previsión social, cajas y fondos de ahorro, pagos por separación, gratificación anual, horas extras, prima vacacional y dominical, participación de los trabajadores en las utilidades (PTU) de las empresas, entre otros. f) Se ajusta el monto deducible en inversión en automóviles hasta 130 mil pesos por unidad sin IVA, y 200 pesos diarios por unidad en el caso de arrendamiento de dichos bienes. 22 Se determina la obligación de proporcionar información sobre depósitos en efectivo, cuando el monto acumulado supere los $15,000.00 mensuales. Con relación a los Regímenes especiales, se propone eliminar el tratamiento preferencial previsto para las Sociedades Cooperativas de Producción y para las Sociedades Inmobiliarias de Bienes Raíces (SIBRAS); asimismo se prevé eliminar la opción de los desarrolladores inmobiliarios y fabricantes de bienes de largo proceso de producción de deducir las erogaciones estimadas relativas a los costos directos e indirectos de esas obras o de la prestación del servicio, eliminando también la excepción aplicable a la deducción del costo de adquisición de los terrenos. De igual manera, en el caso de ventas a plazos, se propone eliminar la facilidad de las personas morales de considerar como ingreso obtenido solamente la parte del precio cobrado durante el ejercicio, a fin de mantener como regla la acumulación al momento de la venta, y no del cobro. En el caso de las instituciones de fianzas se propone eliminar las reservas de fianzas en vigor y de contingencia. Se propone reincorporar en la definición de “ingresos pasivos” los conceptos de: enajenación de bienes inmuebles, el otorgamiento del uso o goce temporal de bienes y los ingresos percibidos a título gratuito. Se modifica el tratamiento referido al acreditamiento de impuestos pagados en Regímenes Fiscales Preferentes, para señalar expresamente que cuando el impuesto no pueda acreditarse total o parcialmente podrá acreditarse en los diez ejercicios siguientes hasta agotarlo. Se propone delimitar a que sólo pueda aplicarse el beneficio conferido a los Fideicomisos de Inversión en Bienes Raíces (FIBRAS), siempre que la fiduciaria no perciba ingresos por la prestación de servicios vinculados al arrendamiento superior al 5% de la totalidad de la renta. 23 Se propone eliminar el régimen simplificado así como los beneficios de exención, tasa reducida y facilidades administrativas. Únicamente las personas físicas y morales que a la entrada en vigor de la nueva Ley integraban un coordinado, podrán continuar cumpliendo sus obligaciones fiscales a través de la persona moral. De igual forma, se busca homologar la tasa del ISR del sector primario con la del régimen general. Por lo que se refiere a la inversión extranjera, el impuesto pagado sobre dividendos podrá ser acreditable en aquellos países que eliminen la doble imposición económica, ya sea a través de un tratado para evitar la doble imposición celebrada con México o mediante su legislación interna. Se propone que para efectos de determinar la renta gravable en el cálculo de la PTU, ésta se obtenga conforme a un procedimiento en el que a los ingresos obtenidos en el ejercicio se le disminuirán las deducciones autorizadas en la nueva Ley. Además, se propone que para determinar la renta gravable, no se disminuirá la PTU de las empresas ni las pérdidas fiscales pendientes de aplicar de la utilidad fiscal que se determine. Se propone establecer un solo cálculo para determinar la ganancia por la enajenación de acciones, que considere para obtener el monto original ajustado, el costo comprobado de adquisición, la diferencia de la CUFIN, las pérdidas fiscales pendientes de disminuir, los reembolsos pagados, la diferencia del cuarto párrafo del artículo 88 de la Ley del ISR vigente y las pérdidas fiscales generadas antes de la tenencia accionaria pero amortizadas durante dicha tenencia. 24 Se precisa el listado de las actividades que pueden desarrollar las Instituciones de beneficencia. para ser consideradas instituciones autorizadas para recibir donativos deducibles del ISR. Se propone que las instituciones de enseñanza privadas sean consideradas no contribuyentes del ISR siempre y cuando mantengan u obtengan autorización del SAT para recibir donativos deducibles. En cuanto a las asociaciones o sociedades con fines deportivos, se propone que reciban el tratamiento fiscal acorde a su verdadero objetivo y tributen conforme el régimen general de las personas morales. Se propone que las Donatarias Autorizadas puedan llevar a cabo proyectos encaminados a promover reformas legislativas. Se elimina el régimen de consolidación fiscal y, en su lugar, establecer una nueva estrategia que simplifique la operación y fiscalización. Estableciendo dos alternativas para el cálculo del impuesto diferido que se tenga al 31 de diciembre de 2013, así como un esquema de pago fraccionado en cinco ejercicios para el entero del impuesto diferido. Se propone establecer en la nueva Ley del ISR la definición empresa maquiladora y de operación de maquila para efectos de estar en posibilidades de tributar de conformidad con el régimen de maquiladora, dentro de la cual se incluye el requisito de exportar cuando menos el 90% de su facturación anual total. Se establece que las empresas de los residentes en el extranjero que operan a través de una empresa maquiladora de albergue, puedan permanecer bajo la protección de dicho régimen hasta un máximo de tres ejercicios fiscales considerados a partir de que empezaron a operar en México. 25 Se propone determinar que el límite de acreditamiento de impuestos sobre la renta pagados en el extranjero se realice por país o jurisdicción. Se dispone un nuevo cálculo de los montos proporcionales de los impuestos sobre la renta corporativos extranjeros pagados en primer y segundo nivel corporativo. Se propone que las personas morales residentes en México estén obligadas a identificar el ejercicio al cual corresponden los dividendos distribuidos por sociedades residentes en el extranjero. Se contempla una modificación a la manera de determinar la UFIN. Se incluye una regla que señala que todos los impuestos extranjeros comprendidos en los tratados para evitar la doble imposición se considerarán que tienen la naturaleza de ISR y, por lo tanto, acreditables. Se propone establecer un régimen fiscal opcional para aquellas empresas que actuando a través de un grupo consistente en el diferimiento hasta por tres años del ISR para los grupos de sociedades, a partir de un control del ISR causado a nivel individual. Se prevé un estímulo fiscal a la industria cinematográfica nacional, incorporándolos como beneficiarios del estímulo fiscal a los proyectos de inversión para la distribución de películas cinematográficas nacionales, aplicándoles las mismas disposiciones que se utilizan para otorgar el estímulo fiscal a la producción cinematográfica nacional. Se propone adicionar un nuevo tramo a la tarifa del ISR de personas físicas, aplicable para las personas físicas con ingresos gravables superiores a 500 mil pesos anuales con una tasa marginal de 32%. 26 Se propone limitar el monto máximo de las deducciones personales realizadas por una persona física al año a la cantidad que resulte menor entre el 10% del ingreso anual total del contribuyente, incluyendo ingresos exentos, y un monto equivalente a 2 salarios mínimos anuales correspondientes al área geográfica del Distrito Federal. Para las deducciones por conceptos por gastos médicos y hospitalarios se propone establecer como requisito que los mismos se realicen a través del sistema financiero. Se propone reducir el límite de la exención a la enajenación de casa habitación de 1.5 millones de UDIS a 250 mil UDIS (aproximadamente 1.2 millones de pesos), debiendo pagar el contribuyente por el excedente el impuesto correspondiente. Se establece como requisito para que la enajenación de Parcelas y Ejidos esté exenta, que el enajenante acredite que es la primera transmisión que realiza y proporcione la documentación que lo acredite como el ejidatario original o titular de los derechos comuneros. Se prevén beneficios y facilidades para los contribuyentes sujetos al nuevo Régimen de Incorporación Fiscal. Se propone establecer de forma cedular el pago del ISR, aplicando una tasa del 10% sobre la ganancia que obtengan las personas físicas por la enajenación de acciones emitidas por sociedades mexicanas cuando su enajenación se realice a través de bolsas de valores concesionadas en términos de la LMV. Se eleva a 4 años el plazo para otorgar el uso o goce temporal del terreno o construcción adherida al suelo para poder aplicar la exención respecto de Fondos de pensiones extranjeros que inviertan en bienes raíces en el país. Se precisa que la tasa de retención en el tratamiento de los remolques y semirremolques será del 5% para los ingresos por arrendamiento cuando sean 27 importados temporalmente y utilizados directamente por el arrendatario para transportar bienes. Se prevé establecer que toda operación financiera derivada, en la cual alguna parte de la operación del SWAP esté referenciada a la Tasa de Interés Interbancaria de Equilibrio o a los títulos citados se encuentran exentas del ISR. Se propone delimitar la retención por regalías a residentes en el extranjero, sólo a aquellos casos en los que dicha enajenación esté condicionada a la productividad, uso o disposición ulterior de dichos bienes o derechos, con lo cual, la enajenación lisa y llana de dichos bienes o derechos no se considere como concesión del uso o goce temporal y, por ende, no esté sujeta a la retención prevista en la Ley del ISR. Se deroga el impuesto a los depósitos en efectivo (IDE), al que estaban obligados a pagar, las personas físicas y morales respecto de todos los depósitos en efectivo, en moneda nacional o extranjera, que se realizaran en cualquier tipo de cuenta a su nombre en las instituciones del sistema financiero. Se deroga el impuesto empresarial a tasa única (IETU), al que estaban obligados a pagar, las personas físicas y morales residentes en territorio nacional, así como los residentes en el extranjero con establecimiento permanente en el país, por los ingresos que obtenidos por la enajenación de bienes, la prestación de servicios independientes o el otorgamiento del uso o goce temporal de bienes. Los principales cambios a las tres leyes anteriores y que tienen que ver con la estabilización del ciclo económico son las siguientes: Impuesto IVA ISR IEPS IDE Homologación de la No deducibilidad del Gravamen especial a Se abroga. tasa en territorio todo el valor presente de las las nacional. inversiones. Importaciones Temporales IMMEX. 28 Esto implica que la tasa de IVA en las zonas fronterizas será igual al resto del país. IVA al transporte No deducibilidad de Impuesto especial a los público foráneo. las cuotas del seguro combustibles fósiles. social pagadas por el trabajador. IVA a las Reducción de la Impuestos especiales a importaciones deducibilidad hasta los plaguicidas. temporales. el 41% de las remuneraciones exentas pagadas a los trabajadores. Homologación en el Nuevo escalafón del tratamiento del IVA ISR de personas al transporte aéreo de físicas con ingresos carga internacional superiores a 500 mil pesos anuales. Reducción del límite para la deducción de gastos personales , equivalente al mínimo 2 salarios entre mínimos anuales y el 10% de los ingresos totales. Las trece medidas anteriores, que entrarán en vigor a partir del 1 de enero del año 2014, en conjunto con las cifras de desempeño económico del año 2013 que sitúan el crecimiento del PIB en apenas 1.8% anual y la inflación en casi 4% anual, aunado al 29 riesgo de recesión que padeció la economía en el segundo trimestre del año5 y a los resultados mostrados por la calibración del modelo de Greenwood y Huffman, nos indica que el gobierno mexicano adoptó una mala medida de política fiscal, pues a partir del segundo semestre del año 2013 la economía mexicana se encontraba en la parte baja del ciclo económico, muy cerca de caer en una recesión6. Inclusive un estudio de la OCDE7 muestra que los impuestos al trabajo afectan directamente los niveles del PIB, y muestra de ello es la eliminación de la deducibilidad de los patrones, tanto de las cuotas de seguridad social pagadas por los trabajadores, como de la reducción de la deducibilidad de las remuneraciones exentas, otorgadas a los trabajadores, es decir, cajas y fondos de ahorro, previsión social, pagos por separación, gratificación anual, prima vacacional y dominical, y Participación de los Trabajadores en las Utilidades (PTU). Con la medida anterior, se puede prever una caída en la productividad agregada. Con las siguientes medidas se desincentiva el consumo agregado así como la inversión agregada de largo plazo: 1. Al eliminar la deducibilidad del valor presente de las inversiones, ya que las empresas verán limitada su capacidad de inversión en el largo plazo. 2. Mediante la eliminación del Régimen de Pequeños Contribuyentes (Repecos), ya que se desincentiva al emprendedurismo. 3. Al crear un nuevo escalafón al ISR de personas físicas con ingresos superiores a 500 mil pesos anuales, es decir, a todos aquellos cuyos ingresos brutos 5 Fuente: Instituto Nacional de Estadística y http://www3.inegi.org.mx/sistemas/temas/default.aspx?s=est&c=23824 6 Geografía INEGI La definición de recesión consiste en acumular tres meses con crecimiento económico negativo. 7 Middle East and North America Investment Programme & OECD. “Tax and Economic Growth”. Organización para la Cooperación y el Desarrollo Económico. http://www.oecd.org/mena/investment/41997578.pdf 30 mensuales rebasen los 41,666.66 pesos, en donde básicamente se encuentra la clase media mexicana. 4. Al reducir el límite de la deducción de gastos personales de personas físicas al equivalente entre el mínimo de dos salarios mínimos anuales y el 10% de los ingresos totales anuales. Implícitamente se está reduciendo la deducibilidad de servicios médicos privados, a los cuales acude la clase media mexicana dado el pésimo servicio de salud que proporciona el Estado. Se estimula la inflación con las siguientes medidas: 1. IEPS a todos los combustibles fósiles, desde el diésel necesario para la agricultura, la gasolina con la que se mueven las mercancías y la turbosina con la que se exportan nuestros productos. 2. IEPS a los plaguicidas que son necesarios para la agricultura. Se desincentiva la producción y de bienes, y se incentiva a tener una balanza comercial deficitaria con los siguientes impuestos: 1. Al gravar con IVA y IEPS nuestras importaciones temporales, que no es otra cosa sino a la industria maquiladora del país, la cual importa de manera temporal los insumos con los cuales se fabrican diversos bienes que después se exportan, formando parte de nuestra balanza comercial. 2. Al homologar la tasa de IVA en las zonas fronterizas del país, en especial con Estados Unidos, en donde el nivel general de precios es típicamente más bajo que en nuestro territorio, por lo que la gente que vive en esas zonas, tendrá más incentivos para seguir sustituyendo bienes extranjero por encima de los producidos en México, siendo los más perjudicados aquellos que no tienen una visa, es decir, los mexicanos más pobres. 31 3. Al homologar el tratamiento del IVA en el transporte aéreo de carga con el transporte aéreo de personas, con lo cual nuestras exportaciones por vía aérea se elevarán en 4%. Se fomenta la informalidad mediante los dos mecanismos siguientes: 1. Se elimina el Impuesto a los Depósitos en Efectivo, que de alguna forma cobraba impuestos al sector informal al hacer uso del sistema financiero y depositar dinero en efectivo por encima de 15 mil pesos mensuales. 2. Se elimina el Régimen de Pequeños Contribuyentes, por lo que serán considerados como cualquier persona física con actividad empresarial debiendo pagar más impuestos a la Federación. Con esta medida se prevé que muchos no se adhieran al nuevo régimen y pasen al sector informal de la economía. Recordando la ecuación que describe la forma funcional de la demanda agregada donde: 𝑌 𝑑 = 𝐶 + 𝐼 + 𝐺 + 𝑋𝑁 Si comparamos las medidas adoptadas por la reforma hacendaria que entrarán en vigor en el año 2014, podremos apreciar que los efectos de la reforma no estimulan el Consumo (C), ni la Inversión (I), ni las Exportaciones Netas (XN, o balanza comercial). La única variable que crecerá por efecto de una mayor recaudación será el Gasto del Gobierno (G), lo que nos lleva a preguntar. ¿Podrá el Gobierno imprimirle la fuerza necesaria a la economía, para elevar la tasa de crecimiento del PIB en el año 2014? La respuesta, dada la teoría anteriormente expuesta, no resulta optimista. VIII.- Conclusiones. 32 Después de revisar la teoría económica sobre la estabilización de los ciclos económicos, uno de los primeros resultados es que en efecto, el gobierno puede implementar políticas públicas para aminorar los efectos de las recesiones y en el proceso, aumentar el bienestar de los agentes privados de la economía. Posteriormente se presentaron los cambios a las leyes del IVA, IEPS e ISR propuestos por el Poder Ejecutivo mediante la Reforma Hacendaria que fue aprobada por el Congreso de la Unión el pasado 31 de octubre de 2013, y en donde se destacan mayores impuestos a la sociedad mexicana, especialmente a sobre la clase media. Se hizo énfasis en la forma funcional del PIB para mostrar que dicha reforma, por sí sola, no impulsará a la economía al crecimiento. Lo anterior no quiere decir necesariamente que en el año 2014 habrá recesión en el país, sino que una posible fuente de crecimiento podrá provenir gracias a la recuperación de los mercados extranjeros, en especial de Estados Unidos, economía a la que estamos sumamente ligados, a los posibles cambios que pudieran ocurrir en la Unión Europea y al hecho de que una economía cuando sale de un ciclo económico bajo, tiende a crecer a un mayor ritmo, pero estabilizándose posteriormente. En cuanto a las reformas estructurales que también fueron aprobadas en 2013, como la Reforma Energética y la Financiera, es de esperar que los efectos positivos se reflejen en el mediano y largo plazos, lo cual quiere decir que muy probablemente sea a partir del año 2015 cuando la economía vea los resultados de la aprobación de dichos cambios de fondo. Cabe señalar que la política del PRI al frente del Gobierno Federal, es de una injerencia muy importante en el accionar de la economía, es decir, mientras que países como Estados Unidos o la Unión Europea mueven sus economías mediante aumentos en la productividad, en México, el gobierno es el que ha tomado las riendas del crecimiento económico, no así el sector privado nacional. Esta cuestión tiene que ver con la forma de hacer que la economía funcione, sin embargo sería deseable que el gobierno pusiera mayor énfasis en aumentar la productividad del país mediante la reducción de la corrupción o asegurando que el marco jurídico proteja eficientemente los derechos de propiedad, de tal manera que el motor de la economía se encuentre en el sector privado y no tenga que ser soportado por el gobierno, pues como ya se vio en el año 2013, si el 33 gobierno no ejerce todo el presupuesto en gasto de gobierno (G), la economía simplemente se detiene. Finalmente, es importante notar que el gobierno, además de elevar los impuestos para ejercer un mayor gasto en 2014, también solicitó a la Cámara de Diputados un mayor déficit público para poder terminar el año 2013 así como para endeudar al país en 2014, esto quiere decir que los impuestos también tendrán que ser elevados en el futuro para poder pagar la deuda que se contraiga. Sin duda alguna, la apuesta del gobierno de Enrique Peña Nieto es muy arriesgada y depende en mucha medida de la reforma a las leyes secundarias en materia de energía, de lo contrario la economía nacional estaría en riesgo de una nueva recesión. IX.- Bibliografía 34 1. Dornbusch, Rudiger; Fisher, Stanley; & Startz, Richard (2010). "Macroeconomics". 11th. Edition. Mc. Graw-Hill. 2. Engen, Erick M. & Skinner, Jonathan (1996). "Taxation and Economic Growth" National Bureau of Economic Research, working paper 5826. 3. Greenwood & Huffman (1991). "Tax Analysis in a Real Business Cycle Model: On Measuring Harberger Triangles and Okun Gaps". Federal Reserve Bank of Minneapolis. Journal of Monetary Economics. 4. Iniciativa de Decreto por el que se expide la Ley del Impuesto Sobre la Renta. México, Presidencia de la República. 2013. 5. Iniciativa de Decreto por el Que se Reforman , Adicionan y Derogan Diversas Disposiciones de la Ley del Impuesto al Valor Agregado, de la Ley del Impuesto Especial Sobre Producción y Servicios y del Código Fiscal de la Federación. México, Presidencia de la República. 2013. 6. Iniciativa de Ley de Ingresos de la Federación para el Año 2014. México, Presidencia de la República. 2013. 7. MENA & OCDE. "Tax and Economic Growth". Organización para la Cooperación y el Desarrollo Económico. 8. Minuta de las Comisiones Unidas de Hacienda y Crédito Público y de Estudios Legislativos, Segunda de la Cámara de Senadores, que contiene con Proyecto de Decreto por el que se reforman, adicionan y derogan diversas disposiciones de la Ley del Impuesto al Valor Agregado; de la Ley del Impuesto Especial sobre Producción y Servicios; de la Ley Federal de Derechos; se expide la Ley del Impuesto sobre la Renta, y se abrogan la Ley del Impuesto Empresarial a 35 Tasa Única y la Ley del Impuesto a los Depósitos en Efectivo. México, Senado de la República. 2013 9. Myles, Gareth D. (2000). "Taxation and Economic Growth". Institute for Fiscal Studies, vol. 21, No. 1. pp. 141-168. Estados Unidos de América. Sitios Consultados. www.inegi.gob.mx www.oecd.org www.shcp.gob.mx www.presidencia.gob.mx 36 Documentos de Trabajo es una investigación de análisis de la Fundación Rafael Preciado Hernández, A. C. a petición del Partido Acción Nacional. Registro ante el Instituto Nacional de Derechos de Autor en trámite Fundación Rafael Preciado Hernández, A.C. Ángel Urraza No. 812, Col. Del Valle, C.P. 03100, México, D. F. 37