Weekly Export Risk Outlook

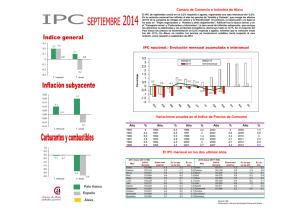

Anuncio

Euler Hermes Economic Research Weekly Export Risk Outlook 15 de abril de 2015 CIFRA DE LA SEMANA 60 USD Precio del barril de crudo de referencia Brent (-45% interanual) En titulares Economía mundial: ¿Recuperación o débil avance? El último informe semestral del FMI, World Economic Outlook (―Perspectivas Económicas Mundiales‖), indica un crecimiento global moderadamente positivo, aunque desigual, a corto plazo; pero muestra preocupaciones a medio plazo debido a los complejos factores subyacentes. Para 2015, se prevé un crecimiento más sólido de las economías avanzadas y más débil de los mercados emergentes y economías en desarrollo. En general, el FMI prevé un crecimiento global, aplicando los tipos de cambio de mercado, del +2,8% en 2015 y el +3,2% en 2016. EH es ligeramente menos optimista, con unas previsiones del +2,7% en 2015 y el +3,1% en 2016. El FMI prevé un crecimiento de las economías avanzadas del +2,4% en 2015 (+1,8% en 2014), con el apoyo de los precios más bajos del petróleo. Se estima que el crecimiento en EE. UU. oscilará alrededor del +3% en 2015 y 2016, con una demanda interna impulsada por unos precios más bajos del petróleo, un ajuste fiscal más moderado y el continuo apoyo de una política monetaria acomodaticia, pese al aumento de los tipos de interés previstos y ciertos lastres para las exportaciones netas por la reciente apreciación del dólar. La Eurozona revela actualmente un impulso positivo, gracias también a los precios inferiores del petróleo, a los bajos tipos de interés y a un euro más débil. En Japón, después de un decepcionante 2014, se espera que la debilidad del yen y los precios más bajos del petróleo impulsen el crecimiento. Para la mayor parte de las economías emergentes y en desarrollo (con la marcada excepción de la India), las perspectivas de crecimiento en 2015 son ligeramente peores. Se prevé una ralentización del crecimiento del +4,3% en 2015 frente al +4,6% en 2014, reflejo de la mayor desaceleración en China, la debilidad en América Latina, el impacto de la caída de los precios del crudo en los países exportadores de petróleo y diversas restricciones estructurales y tensiones geopolíticas. Sin embargo, se prevé que la desaceleración del crecimiento en los países de rentas bajas como grupo sea moderada y que, con todo, registren una expansión del PIB del +5,5% en 2015 (+6% en 2014), antes de beneficiarse de un repunte en 2016, en parte como consecuencia del aumento de la demanda externa de las economías avanzadas. Las preocupaciones a medio plazo del Fondo abarcan la herencia de la crisis financiera y los problemas de la zona euro, incluyendo la debilidad del sector bancario y los altos niveles de deuda pública, corporativa y doméstica. Estos factores afectan negativamente a los patrones de gasto y al crecimiento en algunos países, y a su vez el bajo crecimiento ralentiza el proceso de desapalancamiento. Por otro lado, el envejecimiento de la población, la inercia de las inversiones y el crecimiento relativamente bajo de la productividad sugieren que, a partir de ahora, un menor crecimiento potencial se convertirá en la norma tanto en el caso de las economías avanzadas como de las de los mercados emergentes. China: Tranquilidad —después de todo, el crecimiento es del +7% El crecimiento del PIB se ralentizó al +7% interanual en el 1T (en comparación con el +7,3% en el 4T de 2014). La actividad económica continúa mostrando signos de debilidad, con una mayor desaceleración tanto en la producción industrial (+6,4% interanual en el periodo de enero a marzo, frente al +6,8% de enero y febrero) como en las ventas minoristas (+10,6% interanual frente al +10,7%). La inversión en activos fijos mantiene su tendencia a la baja (+13,5% interanual) y los beneficios industriales siguen disminuyendo (-4,2% interanual en enero y febrero). Las presiones negativas sobre los precios siguen siendo evidentes en el sector de producción industrial, con una disminución del PPI en marzo (-4,6%) por 37° mes consecutivo. Aún así, hay buenas noticias. En primer lugar, el crecimiento de la renta disponible per cápita sigue siendo importante (+9,4% interanual en el periodo de enero a marzo) y la confianza del consumidor se mantiene al alza. En segundo lugar, los sectores clave afectados por el 12º Plan Quinquenal están mostrando una evolución positiva: la rentabilidad del sector de la alta tecnología aumentó un +48,4% interanual en enero y febrero, las ventas minoristas en línea lo hicieron en un +41,3% en el periodo de enero a marzo y los servicios se mantuvieron en una sólida posición. En tercer lugar, la combinación de políticas brinda un apoyo beneficioso: en el 1T, el Banco Popular de China recortó su tipo de interés de los préstamos y el encaje legal; y se prevé otro recorte en el 2T (-25 puntos básicos en el tipo de interés de los préstamos). Todo ello, en combinación con un estímulo fiscal adicional, propiciará un aumento del PIB del +7,1% en 2015. Eurozona: Más crédito por llegar Vislumbramos mejoras visibles en la Encuesta sobre préstamos bancarios del BCE en el 1T como resultado del programa de flexibilización cuantitativa del BCE. Se produjo una moderación neta de los criterios de aprobación de préstamos empresariales en toda la región, especialmente en Italia. La demanda de crédito siguió mejorando, aunque la inversión fija sigue representando un lastre. El estudio revela que en los últimos seis meses los bancos se han beneficiado de un aumento de liquidez como resultado de las adquisiciones de valores respaldados por activos y bonos garantizados por parte del BCE, que se seguirán llevando a cabo al objeto de conceder nuevos créditos al sector privado. Analizando los datos reales, parece que el crédito al sector privado tocó fondo, situándose en el -0,1% interanual en febrero. Más específicamente, el crédito a las entidades no financieras aumentó en 8.000 millones de euros en febrero, pero se mantuvo en zona de contracción sobre una base interanual (-0,7%, frente al -1,2% de enero). Los tipos de interés real sobre préstamos a las PYME en Italia y España descendieron -50 pbs en febrero, aunque siguen siendo elevados (4,7% en España y 4,5% en Italia, en comparación con un porcentaje <3% en Francia y Alemania). Esperamos una financiación menos restrictiva para las empresas en los próximos meses. Países destacados América Argentina: A la espera de los comicios La producción industrial está limitada por los controles a la importación y de divisas, el consumo privado está obstaculizado por las persistentes presiones inflacionarias y el acceso a los mercados internacionales de capital permanece bloqueado (todavía no hay acuerdo sobre los fondos ―buitres‖). No esperamos una mejora económica significativa antes de las elecciones generales, previstas para octubre, ya que los inversores internacionales están en ―modo de espera‖ hasta que puedan valorar si el nuevo presidente se mostrará más favorable a la actividad empresarial. Mientras tanto, el malestar social y la depreciación de la moneda serán los principales desafíos. El espaldarazo financiero de China y los elevados ingresos de las exportaciones han impedido una mayor erosión de las reservas internacionales y limitan el ritmo de depreciación de la moneda (-1% mensual frente al dólar desde marzo de 2014). Sin embargo, no se puede descartar el colapso del ARS si el Banco Central pierde la capacidad de defender la moneda. Las reservas de divisas ofrecen en la actualidad una cobertura de las importaciones inferior a cuatro meses. Europa Rusia: El problema está en la letra pequeña Las estimaciones oficiales iniciales indican un superávit en cuenta corriente durante el 1T de +23.500 millones de USD, una disminución de tan solo 2.400 millones de USD respecto al 1T de 2014, a pesar de la debilidad de los precios del crudo, la imposición de sanciones y la consiguiente disminución de las exportaciones de bienes valorada en 36.400 millones de USD a lo largo de ese período. En el 1T, las exportaciones de mercaderías cayeron un -29,6% interanual, pero las importaciones se redujeron un considerable -36,3% interanual. El recorte de las importaciones refleja en parte el impacto de un rublo más débil y las mayores presiones inflacionarias sobre el poder adquisitivo del sector privado. Además, las sanciones dificultan a los prestatarios rusos la prórroga de los préstamos externos, lo que reduce las salidas de intereses netos. Los datos consolidados, relativamente positivos, en cuenta corriente disimulan la debilidad de las variables fundamentales, en vez de mostrar una posición sólida, y reafirman nuestra opinión de que la recesión será prolongada. EH prevé una contracción del PIB del -5,5% en 2015 (tras el +0,6% en 2014) y nuestro pronóstico preliminar para 2016 es del -4%. África y Oriente Medio Marruecos: Lejos de considerarse como un caso perdido El Banco Central modificó la ponderación en la cesta de monedas del dirham (MAD). El valor del MAD se basará ahora en ponderaciones del 60% para el euro y el 40% para el dólar (anteriormente, 80/20). El cambio refleja la reciente debilidad del euro (mayores costes de importación), los ajustes en los patrones comerciales estructurales y otras transacciones y un movimiento escalonado hacia un sistema de tipo de cambio más flexible que mejorará la competitividad. Aunque la mayor parte de las transacciones internacionales aún se realizan en euros (Francia y España representan en torno al 36% de las exportaciones y el 25% de las importaciones), el comercio y la inversión con los países del Consejo de Cooperación del Golfo (monedas vinculadas al dólar) está al alza: estos países participan en aproximadamente un tercio de las entradas de inversiones extranjeras directas y el 15% de las remesas. En general, el cambio en la divisa refleja el entorno comercial en fase de ampliación del país. Esperamos una moderada depreciación del MAD frente al euro a medio plazo, lo cual beneficiará a las industrias de exportación dirigidas a los mercados de la zona euro. Asia Pacífico India: La menor inflación sugiere una nueva intervención política Las presiones inflacionarias retrocedieron en marzo, con un crecimiento del IPC (5,2% interanual) inferior al de febrero (5,4%) y los precios al por mayor todavía en territorio negativo (-2,3%), lo cual refleja la débil inflación de los alimentos y los bajos precios de la energía. Dado que la inflación del IPC se sitúa por debajo del objetivo (máximo 6%) del Banco de Reserva de la India (RBI), aumentan las posibilidades de una mayor expansión monetaria. Sin embargo, el Banco Central decidió hacer una pausa en su ciclo de flexibilización tras dos recortes de los tipos de -25 pbs en el 1T. Los datos de la actividad han mostrado cierta mejora en la producción (+ 5% interanual en febrero y + 2,8% interanual en enero) y con la confianza en la industria (Índice HSBC/Markit del sector de producción industrial del 52,1 en marzo, frente al 51,2 de febrero). La demanda interna debería repuntar paulatinamente a partir del 2T, como reflejo de la mejora de las condiciones crediticias. Es probable que la inflación aumente moderadamente a corto plazo (+5,3% interanual en el 2T) a causa de los bajos precios energéticos. En este contexto, el RBI probablemente reduzca su tipo oficial 25 puntos básicos. El crecimiento del PIB será del + 7,7% en el ejercicio fiscal 2015/16 en comparación con el +7,5% del ejercicio fiscal 2014/15). Fechas a tener en cuenta 16 de abril – Construcciones de obra nueva de marzo en EE. UU. 17 de abril – Confianza del consumidor de marzo en Japón 17 de abril – IPC de marzo en EE. UU. 17 de abril – Renta real disponible de marzo en Rusia 17 de abril – Desempleo de marzo en Rusia 17 de abril – IPC urbano nacional de marzo en Argentina 20 de abril – Equilibrio presupuestario de marzo en Argentina 20 de abril – Balanza comercial semanal en Brasil 21 de abril – Indicador avanzado de febrero en Sudáfrica 21 de abril – IPC de marzo en Sudáfrica 21 de abril – Balanza comercial de marzo en Argentina 22 de abril – Cuenta corriente de marzo en Brasil CLÁUSULA DE EXENCIÓN DE RESPONSABILIDAD 2