Untitled

Anuncio

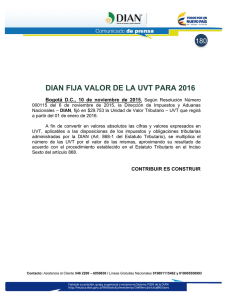

TABLA DE CONTENIDO Pág. INDEMNIZACIÓN POR DESPIDO Y BONIFICACIONES POR RETIRO VOLUNTARIO. 2 Retención en la fuente. PARTICIÓN DEL PATRIMONIO EN VIDA. Norma del Código General del Proceso y efectos 11 tributarios. INTERCAMBIO ACCIONARIO. Producto de una fusión por absorción. 14 CORTE CONSTITUCIONAL. Sentencia C-668 de octubre 28 de 2015. Inexequibilidad de la 16 expresión “Estos contribuyentes no podrán solicitar el reconocimiento fiscal de costos y gastos distintos de los permitidos a los trabajadores asalariados involucrados en la prestación de servicios personales o de la realización de actividades económicas por cuenta y riesgo del contratante”, contenida en el parágrafo 4º del artículo 206 del Estatuto Tributario, adicionado por el artículo 26 de la Ley 1739 de diciembre 23 de 2014. UNIDAD DE VALOR TRIBUTARIO – UVT. 17 INDEMNIZACIÓN POR DESPIDO Y BONIFICACIONES POR RETIRO VOLUNTARIO. Retención en la fuente. Por considerarlo de interés, transcribimos textualmente el Concepto 30573 de noviembre 9 de 2015 de la DIAN, sobre la retención en la fuente en las indemnizaciones por despido sin justa causa y bonificaciones por retiro definitivo del trabajador. “CONCEPTO 30573 DE 9 DE NOVIEMBRE DE 2015 DIRECCIÓN DE IMPUESTOS Y ADUANAS NACIONALES “Bogotá, D.C. “Tema: Retención en la Fuente Descriptores: RETENCIÓN EN LA FUENTE POR PAGO DE INDEMNIZACIÓN Determinación de la Retención por Bonificaciones por Retiro Definitivo Fuentes Formales: Estatuto Tributario artículos 206, 383, 384, 401-3 Ley 153 de 1887 artículo 2 Ley 788 de 2001 artículo 92 Ley 1607 de 2012 artículos 13, 14 Decreto 400 de 1987 artículo 9 Concepto 015071 del 25 de marzo de 2003 Concepto 007261 del 11 de febrero de 2005 Oficio 083096 del 9 de octubre de 2009 “De conformidad con el artículo 19 del Decreto 4048 de 2008 es función de esta Dirección absolver las consultas escritas que se formulen sobre la interpretación y aplicación de las normas tributarias de carácter nacional, aduaneras y cambiarias en lo de competencia de la Entidad. “De manera específica este Despacho emite el presente concepto con el fin de precisar el tratamiento de la retención en la fuente en indemnizaciones por despido sin justa causa y bonificaciones por retiro definitivo del trabajador, teniendo en cuenta los pronunciamientos emitidos, para lo cual se plantean los problemas jurídicos: “• ¿Cuál es el tratamiento de la retención en la fuente para los trabajadores que devenguen ingresos iguales o inferiores a 204 UVT, en aquellos pagos por indemnizaciones por despido sin justa causa? “• ¿En estos casos aplica la tarifa de retención establecida en el artículo 384 del Estatuto Tributario? “• ¿Aplica la tarifa de retención establecida en el artículo 384 del Estatuto Tributario en aquellos pagos por bonificaciones por retiro definitivo del trabajador? “• ¿Cuál es el tratamiento de la retención en la fuente en el caso de sentencias proferidas en aquellos casos de despidos sin justa causa, mediante las cuales se ordena el pago de una indemnización o su reliquidación? “Así las cosas, a continuación se analizarán estos temas en el siguiente orden: “a) Retención en la fuente en indemnizaciones por despido sin justa causa para aquellos trabajadores que devenguen ingresos iguales o inferiores a 204 UVT “Respecto de la retención en la fuente por indemnizaciones por despido injustificado, en el año de 1987 se expidió el Decreto 400 de 1987que reglamentó parcialmente la Ley 75 de 1986, y en el artículo 9 consagró: “Artículo 9. La retención en la fuente aplicable a las indemnizaciones por despido injustificado y bonificaciones por retiro definitivo del trabajador, se efectuará así: “a) Se calcula el ingreso mensual promedio del trabajador, dividiendo por doce (12), o por el número de meses de vinculación si es inferior a doce (12), la sumatoria de todos los pagos gravables recibidos directa o indirectamente por el trabajador durante los doce (12) meses anteriores a la fecha de su retiro. “b) Se determina el porcentaje de retención que figure, en la tabla de retención del año en el cual se produjo el retiro del trabajador, frente al valor obtenido de acuerdo con lo previsto en el literal anterior y dicho porcentaje se aplica al valor de la bonificación o indemnización según el caso. La cifra resultante será el valor a retener. “Posteriormente, mediante el artículo 92 de la Ley 788 de 2002, se adicionó el Estatuto Tributario con el artículo 401-3, consagrando que la retención en la fuente en el caso de indemnizaciones laborales por despido injustificado, se aplicaría a la tarifa del 20%, siempre y cuando se cumplan las siguientes condiciones: “Artículo 401-3. Retención en la fuente en indemnizaciones derivadas de una relación laboral o legal y reglamentaria. <Artículo adicionado por el artículo 92 de la Ley 788 de 2002.> Las indemnizaciones derivadas de una relación laboral o legal y reglamentaria, estarán sometidas a retención por concepto de impuesto sobre la renta, a una tarifa del veinte por ciento (20%) para trabajadores que devenguen ingresos superiores a diez (10) salarios mínimos legales mensuales) al equivalente de doscientas cuatro (204) Unidades de Valor Tributario (UVT), sin perjuicio de lo dispuesto por el artículo 27 de la Ley 488 de 1998”. Valores en UVT rigen a partir del 2007 establecidos por el por el artículo 2 del Decreto 379 de 2007. “(Negrilla fuera del texto). “De estas dos normas se desprende que la disposición de orden legal, se refiere exclusivamente a la retención en la fuente que tiene lugar en casos de indemnizaciones derivadas de una relación laboral o reglamentaria, estableciendo una tarifa especial, la del 20%, en tanto se trate de trabajadores que devenguen ingresos superiores a 204 UVT. “La Doctrina de esta entidad, contenida en diversos pronunciamientos, tales como el Concepto número 015071 del 25 de marzo de 2003, señaló sobre el tema: “De tal manera que si los beneficiarios de las indemnizaciones, son trabajadores que devengan 10 salarios mínimos legales mensuales o menos no estarán sometidos a retención en la fuente, sin embargo el hecho de que estén exoneradas de retención en la fuente no implica que sean exentas, pues para aquellos contribuyentes obligados a presentar declaración de renta y complementarios deben denunciarlos como ingresos gravables en los términos del artículo 26 del Estatuto Tributario. Para los no obligados a presentar declaración de renta su impuesto es igual a la suma de las retenciones efectuadas por todo concepto en el respectivo año gravable según lo ordena el artículo 6 del Estatuto Tributario, cuando los ingresos deben estar sometidos a retención. “No sucede lo mismo con las indemnizaciones que reciban los servidores públicos en virtud de programas de retiro de personal de las entidades públicas nacionales, departamentales o municipales, las cuales no están sometidas a retención en la fuente por cuanto son exentas del impuestos (SIC) sobre la renta por expreso mandato del artículo 27 de la Ley 488 de 1998”. “(Negrilla fuera del texto) “La interpretación planteada en este concepto se reiteró en otros pronunciamientos; así por ejemplo, mediante el Oficio 083096 del 9 de octubre de 2009, se dijo igualmente: “Mediante Concepto 015071 de marzo 25 de 2003, copia del cual se adjunta por constituir doctrina vigente sobre el tema, la División de Normativa y Doctrina Tributaria, hoy Subdirección de Gestión Normativa y Doctrina, fundamentada en el tenor literal del artículo 4013 del Estatuto Tributario, adicionado por el artículo 92 de la Ley 788 de 2002, precisó en su tesis jurídica: “No están sometidos a retención en la fuente las indemnizaciones derivadas de una relación laboral o legal y reglamentaria, para trabajadores que devenguen 10 salarios mínimos legales mensuales o menos”. “Así mismo, mediante Oficio 068246 de septiembre 3 de 2007, esta dependencia precisó respecto de una solicitud de aclaración de los Conceptos 022120 del 21 de marzo de 2007 y 029109 del 17 de mayo de 2005, lo siguiente: “/…/ los conceptos en su escrito mencionados y que motivan su petición, no se refieren ni tienen el monto de la indemnización como elemento determinante para practicar o no la retención, en cuanto están referidos a los ingresos mensuales por salarios y su depuración, y están básicamente encaminados a establecer si se cumple o no el presupuesto que condiciona la procedencia de la retención en la fuente, como es que el trabajador indemnizado, devengue ingresos superiores a diez (10) salarios mínimos legales mensuales, en cuanto que es claro que de ser así, o lo que es lo mismo, si el trabajador devenga ingresos superiores a diez (10) salarios mínimos legales mensuales, independientemente del monto de la indemnización debe practicarse retención en la fuente a título del impuesto sobre la renta a la tarifa del 20% sin perjuicio de lo dispuesto por el artículo 27 de la Ley 488 de 1998; aspectos estos últimos que fueron objeto del Concepto 015071 del cual le remito copia …/”. (Énfasis añadido). “Así las cosas, es palmaria la sujeción de la doctrina vigente al tenor literal del artículo 401-3 del Estatuto Tributario, adicionado por el artículo 92 de la Ley 788 de 2002, lo cual comporta que la procedencia de la retención en la fuente sobre indemnizaciones derivadas de una relación laboral o legal y reglamentaria solo opera para trabajadores que devenguen hoy ingresos mensuales superiores a 204 UVT, independientemente del monto de la indemnización. De esta manera, cuando el empleado devengue ingresos mensuales inferiores al tope de las 204 UVT antes referido, la indemnización derivada de la relación laboral o legal y reglamentaria no está sometida a retención, sin perjuicio de lo previsto en el artículo 27 de la Ley 488 de 1998”. “No obstante, mediante Oficio número 054164 del 10 de septiembre de 2014, luego de citar el artículo 9 del Decreto 400 de 1987, esta Oficina sostuvo que el procedimiento descrito en el Decreto citado “... convierte aquellos pagos fuera del contexto mensual o mensualizado a estos mismos, de los que se originaron de una relación laboral y los sujeta a la aplicación del artículo 383 y en consecuencia a la comparación del artículo 384 del Estatuto Tributario modificado por el artículo 14 de la Ley 1607 de 2012 por ser norma posterior y que por ello”, si la indemnización proveniente de una relación laboral es inferior al valor antes señalado, aquella indemnización estará sometida al artículo 9 del Decreto 400 de 1987, el cual en principio se remite a la aplicación de la tabla del artículo 383 E. T.; y por consiguiente a la aplicación de la retención mínima por ley posterior de conformidad con las disposiciones del Art. 384 E. T., en consecuencia, se tendrá que optar por el mayor valor de retención obtenido como resultado entre estos y por lo tanto aplicarla a los ingresos constitutivos de renta.(...)”. “En esta oportunidad es menester analizar nuevamente si tratándose de indemnizaciones para trabajadores que devenguen ingresos iguales o inferiores a 204 UVT, debe practicarse retención en la fuente. “Al respecto debe considerarse que la disposición legal, esto es, el artículo 401-3 del Estatuto Tributario, que establece una regla especial en materia de retenciones en la fuente aplicable a los casos de indemnizaciones derivadas de una relación laboral, no solo es una norma especial sino posterior al Decreto 400 de 1987, se considera al tenor de lo consagrado en el artículo 2 de la Ley 153 de 1887 que establece que: “La ley posterior prevalece sobre la anterior. En caso de que una ley posterior sea contraria a otra anterior, y ambas preexistentes al hecho que se juzga, se aplicará la ley posterior” es la norma legal la que debe tenerse en cuenta para efectos de establecer los límites de salarios que hacen procedente la retención en la fuente. “Y es que antes de la vigencia del artículo 92 de la Ley 788 de 2002, no existía tope alguno que debiera considerarse para determinar si se practicaba o no la retención; por lo que debía acudirse a las normas que regulaban esta retención y en especial a lo consagrado en el artículo 9 del Decreto 400 de 1987, que señala el procedimiento a seguir. Sin embargo, como la norma especial y posterior a que se ha hecho referencia, estableció la retención sobre dicho concepto a la tarifa del 20% y para ingresos superiores a 204 UVT, es claro que las indemnizaciones iguales o inferiores a este tope, no están sujetas a retención en la fuente. Esto sin perjuicio de que sea un ingreso gravado con el impuesto sobre la renta y que deba ser incluido en la correspondiente declaración por el año gravable que se trate. “A partir de lo concluido debe revisarse el contenido del Concepto 054164 de 2014, en respuesta a una consulta donde se solicitó confirmar si en materia de bonificación por retiro definitivo e indemnizaciones por retiro sin justa causa de un trabajador se les debe aplicar retención mínima en la fuente de acuerdo con el artículo 384 del Estatuto Tributario, en el cual se indicó: “Que el pago por concepto de bonificación o indemnización por retiro en virtud de una relación laboral o legal, de conformidad con lo establecido en el Art. 206 del Estatuto Tributario, taxativamente establece aquellos hechos que no se encuentran gravados con el impuesto sobre la renta provenientes de una relación laboral generadoras de retención; es decir, que al no contemplarse el pago como bonificación o indemnización por retiro como excepción, estos son gravables y por lo tanto sometidos a retención en la fuente. “De conformidad con lo anterior la doctrina institucional de la Administración de Impuestos en Oficio 077394 de 2013 ha sido reiterativa en que: “De acuerdo con lo señalado en el artículo 206 del Estatuto Tributario todos los pagos provenientes de una relación laboral o legal y reglamentaria son gravados y por consiguiente sometidos a retención en la fuente, salvo aquellos que la ley expresamente los considere como exentos del impuestos (SIC) sobre la renta”. “(...) Si la indemnización proveniente de una relación laboral es inferior al valor antes señalado, aquella indemnización estará sometida al artículo 9 del Decreto 400 de 1987, el cual en principio se remite a la aplicación de la tabla del artículo 383 E. T.; y por consiguiente a la aplicación de la retención mínima por ley posterior de conformidad con las disposiciones del artículo 384 E. T., en consecuencia, se tendrá que optar por el mayor valor de retención obtenido como resultado entre estos y por lo tanto aplicarla a los ingresos constitutivos de renta. En los términos anteriores esta conclusión trae como consecuencia la aclaración del punto 9 del oficio 045542 del 28 de julio de 2014 emitido por la Subdirección de Normativa y Doctrina. “Así las cosas, para la bonificación por retiro definitivo igualmente se debe surtir la aplicación de retención mínima establecida en el artículo 383 junto con la del artículo 384 del Estatuto Tributario, obteniendo como efectivo de aplicación aquel mayor valor que se obtenga de la comparación de estos (...)”. “En el contexto de este escrito, puede decirse que contrario a lo afirmado en el contenido del concepto transcrito, el decreto 400 de 1987, no consagra en manera alguna que para trabajadores que devenguen ingresos iguales o inferiores de 10 smlv, hoy 204 UVT, proceda la práctica de retención en la fuente en el caso de las indemnizaciones por despido injustificado, tampoco se puede concluir que por ello deba remitirse a la tabla del artículo 383 del Estatuto Tributario, en concordancia con el artículo 384 ibídem; porque como ya se explicó las modificaciones introducidas en materia de retenciones en la fuente comprendidas en los actuales artículos 383 y 384 del Estatuto Tributario, no aplican en materia de retenciones en la fuente frente a pagos por indemnizaciones con origen en relaciones laborales, habida cuenta que dichos pagos se encuentran regulados por una norma especial. “Por otra parte, en lo que hace referencia a si para estos pagos procede la exención consagrada en el numeral 10 del artículo 206 del Estatuto Tributario, resulta pertinente retomar lo ya afirmado por esta dependencia mediante el Concepto número 007261 del 11 de febrero de 2005 en el que se consideró: “Cuando se trata de pagos laborales por concepto de indemnizaciones o bonificaciones por retiro definitivo del trabajador que tienen su origen en una relación laboral o legal y reglamentaria, no es aplicable el límite mensual señalado por la ley para establecer la renta exenta. “En materia de rentas exentas de trabajo, la regla general determina que están gravados con el impuesto sobre la renta y complementarios la totalidad de los pagos o abonos en cuenta provenientes de la relación laboral o legal y reglamentaria, a menos que la ley los califique como exentos. “Es así como el numeral 10 del artículo 206 del Estatuto Tributario, señala que la renta laboral exenta equivale al veinticinco (25%) del valor total de los pagos laborales, limitada mensualmente a cuatro millones doscientos setenta y ocho mil pesos $4.278.000 (valor año base 2004). “Sin lugar a dudas la intención del legislador fue calificar como renta exenta el veinticinco (25%) del valor total de los pagos laborales, aclarando que cuando se trate de pagos mensuales la exención debe limitarse al valor señalado por el Gobierno nacional para cada año. “Tratándose del pago de una indemnización por terminación del contrato de trabajo o bonificación definitiva por retiro voluntario del trabajador, conforme a los parámetros establecidos en el artículo 64 del Código Sustantivo de Trabajo, debe tenerse en cuenta que el número de años o de meses trabajados hacen parte de la referencia legal para su liquidación, desde el punto de vista estrictamente laboral, sin que ello signifique que para efectos de aplicar la limitación mensual establecida en el numeral 10 del artículo 206 del Estatuto Tributario, el pago por concepto de indemnización o bonificación por retiro definitivo del trabajador involucre pagos mensuales. “Por lo tanto, teniendo en cuenta que las indemnizaciones por terminación unilateral del contrato de trabajo o las bonificaciones por retiro voluntario y definitivo de un trabajador son por naturaleza pagos laborales provenientes de una relación laboral, legal o reglamentaria, es dable concluir que el veinticinco (25%) del valor total del pago debe ser considerado renta laboral exenta, sin que sea aplicable la limitante establecida en el mismo numeral 10 del artículo 206 del Estatuto Tributario, la cual se refiere a pagos mensuales. “Finalmente, cabe recordar que en el caso de los servidores públicos, el artículo 27 de la Ley 488 de 1998, ordena: “Artículo 27. Estarán exentas del impuesto sobre la renta las bonificaciones y/o indemnizaciones que reciban los servidores públicos en virtud de programas de retiro de personal de las entidades públicas nacionales, departamentales, distritales y municipales”. “Así las cosas, es de concluir que la retención para pagos por indemnizaciones derivadas de una relación laboral o legal y reglamentaria corresponde a la tarifa del 20% y se aplica para trabajadores que devenguen ingresos superiores al equivalente a 204 UVT, de acuerdo con el artículo 401-3 del Estatuto Tributario, norma especial y posterior regulatoria del tema. Para el caso de trabajadores que devenguen ingresos iguales o inferiores al equivalente a 204 UVT, no procede retención en la fuente alguna, sin perjuicio de que dichos ingresos se consideren gravados por el impuesto a la renta y complementarios, debiendo ser incluidos en la respectiva declaración del período gravable en que se perciban. “En consecuencia, procede la revocatoria de los Conceptos 054164 de 2014 y 62586 de 12 de noviembre de 2014. “b) Retención en la fuente en pagos por bonificaciones por retiro definitivo del trabajador “La inquietud versa sobre la forma cómo se determina el pago mensualizado en estos casos y los conceptos que se pueden depurar en aquellas bonificaciones por retiro definitivo. “Según se analizó en el punto anterior, es necesario tener presente que el artículo 401-3 del Estatuto Tributario, adicionado por el artículo 92 de la Ley 788 de 2002, en materia de retenciones se refiere solamente a las indemnizaciones derivadas de una relación laboral o legal y reglamentaria, sin hacer referencia expresa a las bonificaciones por retiro definitivo; razón por la cual a estas últimas no les es aplicable la tarifa del 20% ni los límites de UVT que refiere la norma. “Así las cosas, lo procedente es remitirnos a las disposiciones que reglamentaron el tema de la retención en la fuente para bonificaciones por retiro definitivo del trabajador, cuyo procedimiento específico se encuentra señalado en el artículo 9 del Decreto 400 de 1987: “Artículo 9. La retención en la fuente aplicable a las indemnizaciones por despido injustificado y bonificaciones por retiro definitivo del trabajador, se efectuará así: “a) Se calcula el ingreso mensual promedio del trabajador, dividiendo por doce (12), o por el número de meses de vinculación si es inferior a doce (12), la sumatoria de todos los pagos gravables recibidos directa o indirectamente por el trabajador durante los doce (12) meses anteriores a la fecha de su retiro. “b) Se determina el porcentaje de retención que figure, en la tabla de retención del año en el cual se produjo el retiro del trabajador, frente al valor obtenido de acuerdo con lo previsto en el literal anterior y dicho porcentaje se aplica al valor de la bonificación o indemnización según el caso. La cifra resultante será el valor a retener”. “De la lectura del artículo en comento se establece un procedimiento especial de retención, vigente para el caso de las bonificaciones por retiro definitivo, de acuerdo con el cual lo primero es obtener el valor indicado en el literal a) en la forma allí indicada a fin de llevarlo a la tabla de retención del año en el cual se produzca el retiro definitivo del trabajador, para obtener el porcentaje que debe aplicarse al valor de la bonificación, disminuida esta con la renta exenta como se indica en el Concepto 007261 de 2005 arriba citado. “Es de destacar que la Circular número 0009 del 17 de enero de 2007, mediante el cual se precisa el alcance y la vigencia de los cambios introducidos mediante la Ley 1111 del 27 de diciembre de 2006, respecto de la tabla de retención en la fuente contenida en el artículo 383 del Estatuto Tributario indicó “(…) Adicionalmente, esta tabla se aplica a cualquier monto de ingreso laboral gravable (…)”. “De otra parte, el artículo 384 ibídem, dispone que: “No obstante el cálculo de retención en la fuente efectuado de conformidad con lo dispuesto en el artículo 383 de este Estatuto, los pagos mensuales o mensualizados (PM) efectuados por las personas naturales o jurídicas, las sociedades de hecho, las comunidades organizadas y las sucesiones ilíquidas, a las personas naturales pertenecientes a la categoría de empleados, será como mínimo la que resulte de aplicar la siguiente tabla a la base de retención en la fuente determinada al restar los aportes al sistema general de seguridad social a cargo del empleado del total del pago mensual o abono en cuenta:” A renglón seguido la norma incorpora la tabla respectiva. “Los antecedentes de este artículo, adicionado por el artículo 14 de la Ley 1607 de 2012, agregado en el texto del proyecto de ley propuesto para primer debate y modificado en su título y contenido en el segundo debate señalan: “Ponencia Para Primer Debate al Proyecto de ley número 166 de 2012 Cámara y 134 de 2012 Senado, por la cual se expiden normas en materia tributaria y se dictan otras disposiciones. “(...) “2. JUSTIFICACIÓN AL PLIEGO DE MODIFICACIONES “(...) “Tarifas del Imán “... “Igualmente se incluyen dos nuevos artículos que contienen una tabla de retención en la fuente mínima para los empleados y los trabajadores por cuenta propia, la cual asegura un piso de retención en relación con el cálculo de retención en la fuente del régimen ordinario del Impuesto sobre la Renta. Esto permite que el Imán se recaude a lo largo del periodo gravable y evita que los contribuyentes del Imán efectúen un solo pago total del Imán, lo cual podría afectar la caja y el efectivo disponible tanto de los trabajadores empleados como de los por cuenta y riesgo propio”. (Gaceta del Congreso número 829 del 22 de noviembre de 2012, pág. 6). “Informe de Ponencia Para Segundo Debate en la Plenaria de Cámara de Representantes al Proyecto de ley número 166 de 2012 Cámara, 134 de 2012 Senado, por la cual se expiden normas en materia tributaria y se dictan otras disposiciones. “(...) “Justificación Modificaciones “(...) “El artículo 384 se modifica en su título y en el contenido para hacer claridad sobre la aplicación general a todos los trabajadores empleados de la tarifa mínima de retención en la fuente, además se incluye un parágrafo transitorio para garantizar que los empleadores puedan modificar y ajustar sus sistemas de pago. (Gaceta del Congreso número 913 del 10 de diciembre de 2012, pág. 7) (Negrilla fuera del texto). “Considerando lo expuesto, el objeto de la norma es asegurar un piso mínimo de retención en la fuente en relación con el cálculo del régimen ordinario del Impuesto sobre la Renta, para aquellos pagos que de acuerdo con las normas generales de retención correspondan a un ingreso tributario para quien los recibe. “En consecuencia, para el caso de las bonificaciones por retiro definitivo del trabajador, estamos frente a un ingreso laboral gravable que no se puede sustraer de la retención a que se refiere el artículo 384 del Estatuto, razón por la cual el valor indicado en el literal a) del procedimiento especial previsto en el artículo 9 del Decreto 400 de 1987 también tendrá que llevarse a la tabla de retención prevista en el artículo citado. “Así las cosas, es pertinente declarar la Revocatoria de los conceptos 66594 del 16 de diciembre de 2014, 16387 del 3 de junio de 2015 y 53417 del 4 de septiembre de 2014. “c) Retención en la fuente en el caso de sentencias proferidas en aquellos casos de despidos sin justa causa, mediante los cuales se ordena el pago de una indemnización o su reliquidación “En este punto es preciso distinguir dos temas: “- El primero, despido sin justa causa sin el pago de una indemnización, la cual se reconoce y ordena su pago en virtud de una sentencia; “- El segundo, las sumas pagadas en virtud de un acuerdo conciliatorio, celebrado con ocasión de una demanda interpuesta con el fin de obtener la reliquidación de una indemnización por despido sin justa causa. “Respecto del primer asunto, con base en el análisis expuesto en el punto a) del presente escrito, se infiere que la tarifa de retención en la fuente a que se refiere el artículo 401-3 del Estatuto Tributario solo se aplica en tanto se trate de trabajadores que devenguen ingresos superiores a 204 UVT. “En cuanto al segundo caso, este Despacho considera que si el pago por indemnización originado en el despido sin justa causa no estuvo sometido a retención en la fuente, tampoco lo estará la suma pagada en virtud del acuerdo conciliatorio celebrado a instancia de la demanda interpuesta que busca obtener la reliquidación de una indemnización por este hecho, pues se toma en consideración el tratamiento tributario aplicado en el momento del retiro. “Esta conclusión surge en la medida en que el porcentaje a que se refiere el artículo 401-3 del Estatuto Tributario solo aplica a los trabajadores que devenguen ingresos superiores a 204 UVT. “Por último, en virtud del análisis realizado en el presente documento se reitera la revocatoria de los Conceptos 54164 del 10 de septiembre de 2014, 62586 del 12 de noviembre de 2014, 66594 del 16 de diciembre de 2014, 16387 del 3 de junio de 2015, 53417 del 4 de septiembre de 2014 y demás doctrina que resulte contraria a la tesis jurídica aquí expuesta. Así como la revocatoria parcial del Oficio 001793 del 26 de enero de 2015, del siguiente párrafo: “Sin perjuicio de lo anteriormente mencionado, si la indemnización proveniente de una relación laboral es inferior al valor antes señalado, aquella indemnización estará sometida al artículo 9 del decreto 400 de 1987. Esta norma en principio remite a la tarifa contemplada en el artículo 383 Estatuto Tributario y, por efecto de la modificación que trajo el artículo 14 de la Ley 1607 de 2012, también se debe dar aplicación de la retención mínima a que se refiere el artículo 384 ibídem, al ser norma posterior. En consecuencia, se tendrá que optar por el mayor valor de retención obtenido como resultado entre estos y por lo tanto aplicarla a los ingresos constitutivos de renta. “La anterior tesis jurídica ha sido expuesta en el oficio 054164 del 10 de septiembre de 2014, el cual se adjunta para su conocimiento”. “Finalmente informamos que tanto la normatividad en materia tributaria, aduanera y cambiaria, como los conceptos emitidos por la Dirección de Gestión Jurídica en estas materias pueden consultarse directamente en nuestra base de datos jurídica ingresando a la página electrónica de la DIAN: http://www.dian.gov.co siguiendo los iconos: “Normatividad” – “Técnica” y seleccionando los vínculos “doctrina” y “Dirección de Gestión Jurídica”. “Atentamente, “(Fdo.) DALILA ASTRID HERNÁNDEZ CORZO, Directora de Gestión Jurídica. “Diario Oficial 49695 de 13 de noviembre de 2015.” PARTICIÓN DEL PATRIMONIO EN VIDA. Norma del Código General del Proceso y efectos tributarios. El artículo 487 parágrafo de la Ley 1564 de 2012, Código General del Proceso, establece la partición del patrimonio en vida, en la siguiente forma: Artículo 487 parágrafo. “……… “PARÁGRAFO. La partición del patrimonio que en vida espontáneamente quiera efectuar una persona para adjudicar todo o parte de sus bienes, con o sin reserva de usufructo o administración, deberá, previa licencia judicial, efectuarse mediante escritura pública, en la que también se respeten las asignaciones forzosas, los derechos de terceros y los gananciales. En el caso de estos será necesario el consentimiento del cónyuge o compañero. “Los herederos, el cónyuge o compañero permanente y los terceros que acrediten un interés legítimo, podrán solicitar su rescisión dentro de los dos (2) años siguientes a la fecha en que tuvieron o debieron tener conocimiento de la partición. “Esta partición no requiere proceso de sucesión.” Esta partición fue reglamentada en el Decreto 1664 de agosto 20 de 2015 para los trámites notariales, y establece: “Subsección 11 “De la partición del patrimonio en vida “Artículo 2.2.6.15.2.11.1. Solicitud de partición del patrimonio en vida. La solicitud de partición del patrimonio que espontáneamente quiera efectuar una persona para adjudicar todo o parte de sus bienes, con o sin reserva de usufructo o administración, mediante escritura pública, previa licencia judicial tramitada conforme a las normas del Código General del Proceso para los procesos de jurisdicción voluntaria, respetando las asignaciones forzosas, los derechos de terceros y los gananciales, deberá contener: “1. La designación del notario a quien se dirija. “2. Nombre, identificación y domicilio o residencia de los solicitantes. “3. El objeto de la solicitud. “Artículo 2.2.6.15.2.11.2. Anexos de la solicitud. A la solicitud se anexarán: “1. Copia con nota de ejecutoria de la sentencia que concede la licencia judicial de adjudicación, conferida con base en el trabajo de partición. “2. La partición o adjudicación aprobada por el juez. “Artículo 2.2.6.15.2.11.3. Competencia. Sera competente para tramitar la solicitud el notario del domicilio del adjudicante. “Artículo 2.2.6.15.2.11.4. Derechos notariales. Por el trámite se causarán los derechos señalados para la liquidación de herencia por causa de muerte, en el literal c) del artículo 2.2.6.13.2.1.1 del presente decreto.” La DIAN en el Concepto 30872 de octubre 27 de 2015, interpretó el efecto en el impuesto de ganancias ocasionales, de la partición del patrimonio en vida, así: “CONCEPTO 30872 DE 27 DE OCTUBRE DE 2015 DIRECCIÓN DE IMPUESTOS Y ADUANAS NACIONALES “Bogotá, D.C. “Señor ROBERTO RESTREPO A Unidad Residencial Los Cedros - Bloque 5 apto 102 Jardín II Etapa Pereira, Risaralda “Ref.: Radicado 027919 del 13/10/2015 “Cordial Saludo Dr. Restrepo: “De conformidad con el artículo 20 del Decreto 4048 de 2008, es función de la Dirección de Gestión Jurídica absolver las consultas escritas que se formulen sobre interpretación y aplicación de las normas tributarias de carácter nacional, aduaneras y cambiarias en lo de competencia de la Unidad Administrativa Especial Dirección de Impuestos y Aduanas Nacionales DIAN. “Nos permitimos dar respuesta a su pregunta acerca de: ¿A qué impuesto está sometida la Partición del Patrimonio en Vida, introducida por el parágrafo del Art. 487 de la Ley 1564 de 2012 o Código General del Proceso y reglamentada por el Decreto 1664 de 2015? “A partir de la expedición de la Ley 1607 de 2012, Por la cual se expiden normas en materia tributaria y se dictan otras disposiciones, la partición del patrimonio en vida está sometida al mismo impuesto de las sucesiones, es decir, al Impuesto de Ganancias Ocasionales. “El artículo 102 de dicha norma modificó el artículo 302 del Estatuto Tributario, el cual quedó redactado de la siguiente manera: “ARTÍCULO 302 ET. ORIGEN. Se consideran ganancias ocasionales para los contribuyentes sometidos a este impuesto, las provenientes de herencias, legados, donaciones, o cualquier otro acto jurídico celebrado Ínter vivos a título gratuito, y lo percibido como porción conyugal. “En consecuencia también están sometidas a dicho gravamen, las ganancias provenientes de "cualquier otro acto jurídico celebrado entre vivos a título gratuito", como sería el caso de la partición del patrimonio en vida. “La Dirección de Impuestos y Aduanas Nacionales con el fin de facilitar a los contribuyentes, usuarios y público en general el acceso directo a sus pronunciamientos doctrinarios, ha publicado en su página de internet www.dian.gov.co, la base de conceptos en materia tributaria, aduanera y cambiaria expedidos desde el año 2001, a la cual se puede ingresar por icono de "Normatividad" - "técnica"-, dando click en el link "Doctrina Dirección de Gestión Jurídica". “Atentamente, “(Fdo.) DALILA ASTRID HERNÁNDEZ CORZO, Directora de Gestión Jurídica.” INTERCAMBIO ACCIONARIO. Producto de una fusión por absorción. Por considerarlo de interés, transcribimos a continuación textualmente el Oficio 220-142239 de octubre 23 de 2015, sobre el intercambio accionario producto de una fusión por absorción. “OFICIO 220-142239 DEL 23 DE OCTUBRE DE 2015 “REF.: INTERCAMBIO ACCIONARIO PRODUCTO DE UNA FUSIÓN POR ABSORCIÓN. “Me refiero a su escrito radicado con el número 2015-01-386290, mediante el cual formula una consulta que dice relación con el intercambio de acciones que se produce a raíz de un proceso de fusión por absorción y la eventualidad de que anta la desproporción patrimonial y la composición de capital de las sociedades, haya socios de la sociedad absorbida cuya participación no alcance a representar una unidad accionaria dentro de la absorbente. “Frente a esa circunstancia pregunta i) si es posible que un socio ostente la propiedad fraccionada de una acción ii) si existe algún tipo de excepciones a la regla de la indivisibilidad de las acciones iii) si necesariamente los socios de la compañía absorbida deben pasar a ser accionistas en la sociedad absorbente y iv) si es obligación de la absorbente implementar esos mecanismos. “Para los fines pertinentes es preciso remitirse a la regla establecida por el artículo 378 del Código de Comercio, según la cal las acciones son indivisibles. En este orden de ideas, el principio general es que no podrá haber fraccionamiento de acciones. A ese propósito, la mencionada norma prevé que si por cualquier causa legal o convencional una acción llegara a pertenecer a varias personas, estas deberán designar un representante común y único que ejerza los derechos inherentes a la calidad de accionistas. “En tal virtud es claro que no podrá haber ningún accionista propietario de una fracción de acción. “Ahora bien, es sabido que el intercambio de acciones en un proceso de fusión, se efectúa en razón de la contraprestación que deben recibir los accionistas de la sociedad absorbente a cambio de las acciones que poseían en la sociedad absorbida. En tal caso para obviar el fraccionamiento a que hubiere lugar, los accionistas titulares tendrían que negociar las fracciones de acciones con el fin de completar la unidad. También es posible que la sociedad absorbente efectúe una nueva emisión de acciones con la finalidad de permitir que los accionistas poseedores de fracciones de acciones, suscriban las que sean necesarias para obtener la unidad en todas aquellas que resultaron ser de su propiedad como producto del proceso de fusión. “Sin perjuicio de lo anterior, el artículo 2º del Decreto 2688 del 23 de diciembre de 2014, que modifica disposiciones del Estatuto Tributario, de manera expresa dispone: “Cuando en un proceso de fusión o escisión, de acuerdo con el mecanismo de intercambio, surjan fracciones de acción, y estas se paguen en dinero u otras especies y dichos pagos representen más del diez por ciento (10%) de las acciones o participaciones de las entidades resultantes o beneficiarias que reciba el socio, accionista o partícipe correspondiente, en el caso de las fusiones y escisiones adquisitivas; o del uno por ciento (1%) de las acciones o participaciones de las entidades resultantes o beneficiarias que reciba el socio, accionista o partícipe correspondiente, en el caso de las fusiones y escisiones reorganizativas; se entenderá que los respectivos socios o accionistas enajenaron sus acciones o participaciones en los términos del literal f) del numeral 5 de los artículos 319-4 y 319-6 del Estatuto Tributario sin que ello implique que la operación se trate como gravada respecto de las entidades participantes y los accionistas que recibieron acciones en los términos del literal c) del numeral 5 de los artículos 319-4 y 319-6 del Estatuto Tributario” “En tal caso es obvio que los socios o accionistas de la sociedad absorbida que reciban en dinero el valor equivalente a las fracciones de acción que les correspondan en las circunstancias señaladas, no se convertirán accionistas de la misma. “En todo caso, se debe tener en cuenta que si como resultado del proceso de fusión se hubieran producido fracciones de acción, la sociedad deberá implementar la adopción de las medidas a que haya lugar, en orden a normalizar la situación en los términos del artículo 378 ya mencionado. “En los anteriores términos ha sido atendida su solicitud, no sin antes advertir que el concepto emitido tiene el alcance señalado por el artículo 28 del Código de Procedimiento Administrativo y de lo Contencioso Administrativo, sustituido por la Ley 1755 del 30 de junio de 2015.” CORTE CONSTITUCIONAL. Sentencia C-668 de octubre 28 de 2015. Inexequibilidad de la expresión “Estos contribuyentes no podrán solicitar el reconocimiento fiscal de costos y gastos distintos de los permitidos a los trabajadores asalariados involucrados en la prestación de servicios personales o de la realización de actividades económicas por cuenta y riesgo del contratante”, contenida en el parágrafo 4º del artículo 206 del Estatuto Tributario, adicionado por el artículo 26 de la Ley 1739 de diciembre 23 de 2014. La Corte Constitucional en la Sentencia C-668 de octubre 28 de 2015 declaró la inexequibilidad de la expresión “Estos contribuyentes no podrán solicitar el reconocimiento fiscal de costos y gastos distintos de los permitidos a los trabajadores asalariados involucrados en la prestación de servicios personales o de la realización de actividades económicas por cuenta y riesgo del contratante”, contenida en el parágrafo 4º del artículo 206 del Estatuto Tributario, adicionado por el artículo 26 de la Ley 1739 de diciembre 23 de 2014. Salvaron voto los Magistrados Luis Guillermo Guerrero Pérez, Gabriel Eduardo Mendoza Martelo y Luis Ernesto Vargas Silva. Aclararon voto las Magistradas María Victoria Calle Correa y Myriam Ávila Roldán. Esta Sentencia, aplica a partir de octubre 28 de 2015, porque la Corte Constitucional no estableció fecha especial para ello. UNIDAD DE VALOR TRIBUTARIO – UVT. Año Valor UVT gravable Disposición $20.000 2006 Artículo 868 del Estatuto Tributario, modificado por el artículo 50 de la Ley 1111 de diciembre 27 de 2006. $20.974 2007 Resolución Nº 15.652 de diciembre 28 de 2006 DIAN. $22.054 2008 Resolución Nº 15013 de diciembre 6 de 2007 DIAN. $23.763 2009 Resolución Nº 001063 de diciembre 3 de 2008 DIAN. $24.555 2010 Resolución Nº 12115 de noviembre 10 de 2009 DIAN. $25.132 2011 Resolución Nº 012066 de noviembre 19 de 2010 DIAN. $26.049 2012 Resolución Nº 011963 de noviembre 17 de 2011 DIAN. $26.841 2013 Resolución Nº 000138 de noviembre 21 de 2012 DIAN. $27.485 2014 Resolución Nº 000227 de octubre 31 de 2013 DIAN. $28.279 2015 Resolución Nº 245 de diciembre 03 de 2014 DIAN. $29.753 2016 Resolución Nº 115 de noviembre 6 de 2015 DIAN.