ORDENANZA FISCAL Nº 4. REGULADORA DEL IMPUESTO

Anuncio

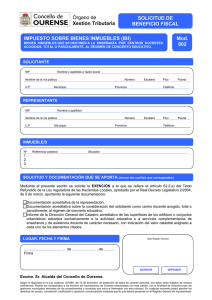

CONCELLO DE OURENSE CONCELLERÍA DELEGADA DA ÁREA DE ECONOMÍA, FACENDA, EMPREGO E PROMOCIÓN ECONÓMICA Servizo de Facenda Ordenanza Fiscal nº 4 reguladora del Impuesto sobre Actividades Económicas ORDENANZA FISCAL Nº 4. REGULADORA DEL IMPUESTO SOBRE ACTIVIDADES ECONÓMICAS. Artículo 1º. Disposición general En uso de las facultades concedidas por el artículo 106 de la Ley 7/1985, de 2 de abril, reguladora de las bases del régimen local, y de conformidad con lo establecido en los artículos 15.1 y 59.2 del Real Decreto Legislativo 2/2004, de 5 de marzo, por el que se aprueba el texto refundido de la Ley reguladora de las haciendas locales, el Ayuntamiento de Ourense regula el Impuesto sobre Actividades Económicas, que se exigirá conforme a lo dispuesto en la Subsección tercera de la Sección tercera del Capítulo segundo del Título II de dicho texto refundido, en la presente ordenanza y en el resto de normativa aplicable. Artículo 2º. Normativa aplicable. La naturaleza, hecho imponible, exenciones, sujetos pasivos, cuota tributaria, período impositivo, devengo y gestión de este impuesto se regula según lo dispuesto en: Los artículos 78 a 91 del texto refundido de la Ley reguladora de las haciendas locales, aprobado mediante Real decreto legislativo 2/2004, de 5 de marzo. El Real decreto legislativo 1.175/1990, de 28 de septiembre, por el que se aprueban las tarifas e instrucción del Impuesto sobre Actividades Económicas. El Real decreto legislativo 1.259/1991, de 2 de agosto, por el que se aprueban las tarifas y la Instrucción correspondiente a la actividad ganadera independiente. El Real decreto 243/1995, de 17 de febrero, por el que se dictan normas para la gestión del Impuesto sobre Actividades Económicas Y en las demás disposiciones complementarias y de desarrollo de la ley, tanto de rango legal, como reglamentario, además de lo establecido en los artículos siguientes de esta Ordenanza. Artículo 3º. Coeficiente de ponderación De conformidad con lo dispuesto en el artículo 86 del texto refundido de la Ley reguladora de las haciendas locales, aprobado mediante Real decreto legislativo 2/2004, de 5 de marzo, sobre las cuotas resultantes de las tarifas del impuesto se aplicará, en todo caso, un coeficiente de ponderación, determinado en función del importe neto de la cifra de negocios del sujeto pasivo. Dicho coeficiente se determinará de acuerdo con el siguiente cuadro: Importe neto de la cifra de negocios (€) Coeficiente Desde 1.000.000,00 hasta 5.000.000,00 ..........................................1,29 Desde 5.000.000,01 hasta 10.000.000,00 ........................................1,30 Desde 10.000.000,01 hasta 50.000.000,00 ......................................1,32 Desde 50.000.000,01 hasta 100.000.000,00.....................................1,33 Más de 100.000.000,00 ....................................................................1,35 Sin cifra neta de negocios.................................................................1,31 A los efectos de la aplicación del coeficiente a que se refiere este artículo, el importe neto de la cifra de negocios del sujeto pasivo será el correspondiente al conjunto de actividades económicas ejercidas por el mismo y se determinará de acuerdo con lo previsto en la letra c) del apartado 1 del artículo 82 del texto refundido de la Ley reguladora de las haciendas locales. _____________________________________________________________________________________________ CONCELLO DE OURENSE – Praza Maior nº 1 - (32005) OURENSE. Tlf.: 988388158 Artículo 4º. Coeficiente de situación. De conformidad con lo dispuesto en el artículo 87 del texto refundido de la Ley reguladora de las haciendas locales, se establece la siguiente escala de coeficientes, ponderativa de la situación física del establecimiento o local dentro de este término municipal atendiendo a la categoría de calle en que radique el establecimiento o local, que se aplicarán sobre las cuotas modificadas por la aplicación del coeficiente de ponderación regulado en el artículo anterior: Categoría de calle Coeficiente Primera ....................................................1,40 Segunda ...................................................1,25 Tercera .....................................................1,15 Cuarta .......................................................1,05 Quinta .......................................................0,95 Sexta .........................................................0,85 A los efectos de aplicación de los citados coeficientes, se establecen las siguientes reglas: a) A los efectos de determinar el coeficiente de situación aplicable, se atenderá al índice de calles del término municipal contenido en la Ordenanza Fiscal General de Gestión, Liquidación, Recaudación e Inspección de este Ayuntamiento, el cual contiene la categoría de cada una de las calles. b) En el caso de viales no contenidos en el mencionado índice, se entenderá que es de sexta categoría hasta su inclusión en el índice que establecerá su categoría. No se aplicará este régimen en el caso de cambio de denominación de un vial, el cual mantendrá la categoría del vial con la denominación anterior al cambio. c) Cuando el local o locales en donde se realiza la actividad económica gravada tengan fachada a dos os más vías públicas y que según la normativa aplicable se considere como un local único pese a encontrarse integrado por varios recintos radicados en viales que tengan señalada distinta categoría, se aplicará el coeficiente correspondiente al de la categoría superior, siempre y cuando en éste exista, aun en forma de chaflán, acceso directo y de normal utilización al local. d) En el supuesto de que, por encontrarse en sótanos, plantas interiores, etc, los establecimientos o locales carezcan propiamente de fachadas a la calle, se aplicará el coeficiente correspondiente a la categoría de la calle donde se encuentre el lugar de entrada o acceso principal. Artículo 5º. Beneficios fiscales. 1. De acuerdo con lo establecido en el artículo 9.2 del Real decreto 243/1995, por el que se dictan normas para la gestión del Impuesto sobre Actividades Económicas, el reconocimiento de las exenciones o bonificaciones previstas en el texto refundido de la Ley reguladora de las haciendas locales, así como en el resto de normativa aplicable corresponden a este Ayuntamiento, y habrán de solicitarse, en caso de ser rogados, por los interesados según las normas contenidas en este artículo. Los beneficios fiscales no rogados se concederán, cuando así proceda, de oficio por parte de la Administración municipal. 2. Son beneficios fiscales no rogados los regulados en los artículos 82.1 letras a), b), c), d), g) y h) y 88.1.a) y b) del Real decreto legislativo 2/2004, de 5 de marzo, así como aquellos otros que se establezcan con este carácter en la normativa aplicable. A los efectos de la aplicación del beneficio fiscal sobre la cuota tributaria, los sujetos pasivos a los que se le aplique la bonificación regulada en el citado artículo 88.1.a) (Entidades Cooperativas y Sociedades Agrarias de Transformación) deberán aportar certificación expedida por el Registro de Cooperativas o, en su caso, por el Registro General de Sociedades Agrarias de Transformación correspondiente a fin de acreditar su fecha de inscripción en el referido registro, su número de inscripción registral, así como la clase con la que se encuentre catalogada. _____________________________________________________________________________________________ CONCELLO DE OURENSE – Praza Maior nº 1 - (32005) OURENSE. Tlf.: 988388158 CONCELLO DE OURENSE CONCELLERÍA DELEGADA DA ÁREA DE ECONOMÍA, FACENDA, EMPREGO E PROMOCIÓN ECONÓMICA Servizo de Facenda Ordenanza Fiscal nº 4 reguladora del Impuesto sobre Actividades Económicas 3. Los beneficios fiscales rogados deberán solicitarse conforme a lo establecido en el apartado quinto. El resto de beneficios fiscales rogados no contenidos en el citado apartado y cuya concesión es competencia de esta administración deberán solicitarse por los interesados ante este Ayuntamiento haciendo constar en su solicitud la normativa en la que se fundamenta para la aplicación del beneficio fiscal. 4. El plazo para su presentación, salvo que se establezca uno específico en la normativa de aplicación, será hasta el 31 de agosto para su aplicación en el ejercicio de la solicitud. En caso de presentarse en fecha posterior a la indicada, se aplicará el beneficio fiscal en el ejercicio siguiente. En el caso de que la solicitud se presente en el mismo año en que se realice el alta en el censo del impuesto, surtirá efectos para ese mismo ejercicio. Transcurrido el plazo de seis meses desde la fecha de la presentación de la solicitud sin que haya recaído concesión o denegación expresa de la Administración, ésta se entenderá denegada. 5. Tramitación de beneficios fiscales rogados: deberán solicitarse mediante el documento aprobado al efecto por esta administración adjuntando a la solicitud la siguiente documentación: a) Exención para organismos públicos de investigación y establecimientos de enseñanza (artículo 82.1.e) del texto refundido de la Ley reguladora de las haciendas locales: o o Copia del CIF de la entidad solicitante. Original y copia o copia compulsada da escritura de representación o documentación acreditativa de la misma. o Original y copia o copia compulsada del documento administrativo que justifique el concierto educativo o documentación que justifique de forma fehaciente que la procedencia de los fondos con los que se sostiene el establecimiento es pública o de fundaciones declaradas benéficas o de utilidad pública.. b) Exención para asociaciones o fundaciones de disminuidos físicos, psíquicos y sensoriales (artículo 82.1.f) del Real decreto legislativo 2/2004, de 5 de marzo): o o Copia del CIF de la entidad solicitante. Original y copia o copia compulsada da escritura de representación o documentación acreditativa de la misma. o Original y copia o copia compulsada de la inscripción en el registro administrativo correspondiente o documento que pruebe fehacientemente que se trata de una asociación o fundación para el cuidado y asistencia de disminuidos, sen ánimo de lucro. c) Exención a entidades sin fines lucrativos: Fundaciones, Asociaciones declaradas de Utilidad Pública y Entidades Religiosas (artículo 15.2 de la Ley 49/2002, de 23 de diciembre, de régimen fiscal de las entidades sin fines lucrativos y de los incentivos fiscales al mecenazgo): o o o o Copia del CIF de la entidad solicitante. Original y copia o copia compulsada de la escritura de representación o documentación acreditativa de la misma. Original y copia o copia compulsada de los Estatutos Sociales, adaptados a las prescripciones contenidas en el apartado 6 del artículo 3º de la Ley 49/2002, relativas al destino del patrimonio en caso de disolución. Original y copia o copia compulsada de la comunicación realizada a la AEAT de la opción de aplicación del régimen fiscal especial de la Ley 49/2002, u original y copia o copia compulsada de la declaración censal (modelo 036) o certificado acreditativo de no estar _____________________________________________________________________________________________ CONCELLO DE OURENSE – Praza Maior nº 1 - (32005) OURENSE. Tlf.: 988388158 o obligado a la presentación de la declaración censal, en el caso de entidades incluidas en el ámbito de aplicación de la Disposición Adicional 9ª apartado 1 de la Ley 49/2002. Documentación acreditativa de la consideración de entidad sin fin lucrativo a efectos de la Ley 49/2002 a la entidad solicitante. En concreto: Para Entidades Religiosas: Para Fundaciones: Certificado literal de inscripción en el Registro de Entidades Religiosas Documento que acredite que es una entidad religiosa comprendida dentro del grupo de entidades religiosas a las que se refiere la Disposición Adicional 9ª de la Ley 49/2002. Certificación del protectorado al que pertenezca la fundación de que la entidad solicitante cumple con los requisitos del artículo 3 de la Ley 49/2002. Para Asociaciones declaradas de utilidad pública: Certificación de estar inscrita en el registro administrativo correspondiente, describiéndose la naturaleza y fines de la entidad según sus estatutos. Original y copia o copia compulsada del acuerdo del Consejo de Ministro o, en su caso, de la orden del Ministerio correspondiente mediante el cual se otorgue la calificación de utilidad pública a la entidad. 6. Según el artículo 1 del Real decreto 1270/2003 que aprueba el reglamento para la aplicación del régimen fiscal de las entidades sin fines lucrativos, el beneficio fiscal al que se refiere el apartado 5.c) de este artículo se aplicará al periodo impositivo que finalice con posterioridad a la fecha de presentación de la declaración censal en que se contenga la opción y a los sucesivos, en tanto que la entidad no renuncie al régimen. Además, la aplicación del régimen especial quedará condicionada, para cada periodo impositivo, al cumplimiento, durante cada uno de ellos, de las condiciones y requisitos previstos en el artículo 3 de la Ley 49/2002. En este sentido, el incumplimiento de alguno de los requisitos señalados para el disfrute de la exención determinará que la entidad beneficiada ingrese la totalidad de las cuotas correspondientes a los ejercicios en que no cumple con los requisitos exigidos junto con los intereses de demora correspondientes y sin perjuicio de las sanciones previstas en la Ley 58/2003, general tributaria. Artículo 6º. Gestión del impuesto Se diferencia entre la gestión censal y la gestión tributaria del impuesto. La primera de ellas es competencia de la Administración tributaria del Estado, la cual elaborará la matrícula del impuesto en la que consten la calificación de las actividades económicas, el señalamiento de las cuotas correspondientes, titulares de las mismas, etc. Para la formación de la matrícula, la Administración tributaria del Estado es competente en relación a los efectos jurídicos de las declaraciones de los sujetos pasivos de alta, baja o variaciones en la matrícula del impuesto. En todo caso, la declaración de baja o variación referente a un periodo impositivo surtirá efecto en el censo del periodo impositivo siguiente. La gestión tributaria de este impuesto es competencia municipal y se realiza conforme a los datos contenidos en la matrícula del mismo elaborado por la Administración tributaria del Estado. Esta gestión alcanza a la liquidación y recaudación, así como la revisión de los actos dictados en vía de gestión tributaria de este impuesto, que comprenderá las funciones de concesión y denegación de exenciones y _____________________________________________________________________________________________ CONCELLO DE OURENSE – Praza Maior nº 1 - (32005) OURENSE. Tlf.: 988388158 CONCELLO DE OURENSE CONCELLERÍA DELEGADA DA ÁREA DE ECONOMÍA, FACENDA, EMPREGO E PROMOCIÓN ECONÓMICA Servizo de Facenda Ordenanza Fiscal nº 4 reguladora del Impuesto sobre Actividades Económicas bonificaciones, realización de las liquidaciones conducentes a la determinación de las deudas tributarias, emisión de los instrumentos de cobro, resolución de los expedientes de devolución de ingresos indebidos, resolución de los recursos que se interpongan contra dichos actos y actuaciones para la información y asistencia al contribuyente En el caso de obligados tributarios que figuren inscritos en la matrícula del impuesto a 31 de diciembre del ejercicio anterior, la recaudación de las correspondiente cuotas tributarias se realizará mediante la aprobación por la administración municipal de un padrón fiscal comprensivo de los recibos referentes a todos los objetos tributarios sujetos al impuesto así como los sujetos pasivos titulares de los mismos. El padrón fiscal se expondrá al público por el plazo de un mes, para que los interesados puedan examinarlo y, en su caso, formular las reclamaciones oportunas. Dicha exposición al público y la indicación del plazo de pago de las cuotas se comunicará mediante la inserción de anuncios en el tablón de anuncios del Ayuntamiento y en el Boletín Oficial de la Provincia, y producirá los efectos de notificación colectiva a que se refiere el artículo 102.3 de la Ley 58/2003, de 17 de diciembre, general tributaria. En el caso de altas en la matrícula del impuesto posteriores a la fecha del devengo del mismo, la Administración municipal girará liquidación de ingreso directo al obligado al pago comprensiva de los trimestres devengados en función de la fecha de alta en el censo del impuesto. DISPOSICIÓN FINAL El texto de la ordenanza transcrita, es el de su redacción vigente, integrada con las modificaciones aprobadas por el Ayuntamiento Pleno mediante acuerdo plenario de fecha 7 de noviembre de 2008, para regir a partir del 1 de enero de 2009 (Boletín Oficial de la Provincia de Ourense núm. 299 de 30/12/2008). _____________________________________________________________________________________________ CONCELLO DE OURENSE – Praza Maior nº 1 - (32005) OURENSE. Tlf.: 988388158