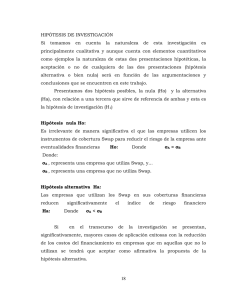

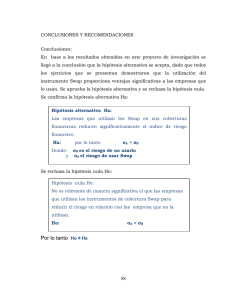

"contratos de cobertura o aseguramiento de intereses (derivados

Anuncio